Il fantastico rally del 2019 dei listini americani, la maggior parte dei quali hanno raggiunto performance superiori al 25% trascinando anche le Borse europee in uno dei migliori anni nell’ultima decade, ricorda in parte quello del 1999.

In realtà, questa rimane l’unica analogia in quanto venti anni fa il mercato cresceva indiscriminatamente sull’onda della bolla internet, evaporata con il listino tecnologico, che perse nei tre anni successivi fino all’80% e con molti titoli con valutazioni astronomiche che azzerarono addirittura il loro valore.

Il 2019 è stato anch’esso un anno incredibile con performance che hanno sorpreso anche i più ottimisti, ma ci sono stati fattori esterni che hanno sostenuto i listini domestici, a dispetto di fondamentali macroeconomici e societari che continuano lentamente a peggiorare.

I FATTORI SCATENANTI

Sono stati probabilmente tre e tutti con un peso importante:

- I buybacks societari

- Le aspettative per una tregua nella guerra commerciale tra Usa e Cina

- Il sostegno della Federal Reserve

Riguardo al primo punto è stato sicuramente un elemento determinante ed oggettivo, ma il bilancio finale andrà stilato alla fine dell’anno. E’ probabile che la quantità di acquisti non raggiunga il trilione di dollari previsto ad inizio anno e sarà anche di poco inferiore alla cifra del 2018, ma certamente i flussi di denaro delle aziende hanno copiosamente compensato il deflusso degli investitori istituzionali (fondi, hedge fund, etc..), che stanno disinvestendo dal mercato azionario.

I primi dati, ancora preliminari, del terzo trimestre indicano un ammontare complessivo di 176 miliardi di dollari di buybacks, che interrompe due trimestri consecutivi di declino.

Per il quarto trimestre, i buybacks sono previsti in risalita intorno ai 190 miliardi di dollari, ma in calo rispetto ai $223 dello stesso periodo del 2018.

Il saldo dei primi nove mesi vede il bilancio degli acquisti in crescita fino a 770 miliardi rispetto ai $720 dello scorso anno; Apple nei nove degli ultimi dieci trimestri è stata la regina incontrastata con ben $17,5 miliardi solo nell’ultimo quarter.

Dall’inizio del 2012 la somma totale dei riacquisti di azioni nell’indice S&P500 ha raggiunto i 4,37 trilioni di dollari, una volta e mezzo il Pil tedesco.

Riguardo, invece, alla guerra commerciale, l’estenuante trattativa tra Usa e Cina, con l’esito scontato verso un accordo di compromesso, è stato utilizzata da Trump e dai suoi collaboratori per stimolare la crescita degli indici sulle continue aspettative di un accordo che con qualche compromesso è stato poi raggiunto, sebbene non ancora siglato.

A tal proposito, malgrado i contenuti ed i vantaggi del primo compromesso siano ancora molto nebulosi per entrambe le controparti, il mercato potrebbe già scommettere e galvanizzarsi per la successiva fase 2, trovando la scusa per ulteriori allunghi.

IL SOSTEGNO DELLA FEDERAL RESERVE

L’economia ed i mercati finanziari sono completamente dipendenti dalla enorme liquidità e dai bassi tassi di interesse manipolati dalla Banca Centrale domestica per sostenere la crescita.

Le misure adottate nell’ultimo decennio sono state così importanti per dimensione ed estensione temporale, che non possono più essere eliminate. Il tentativo della Fed nel secondo semestre dello scorso anno di ridurre il perimetro del proprio intervento è subito naufragato, tanto che Wall Street ha sfiorato una discesa di quasi il 20% in poche settimane e l’economia sembrava avviarsi verso una veloce recessione.

Di conseguenza, la Fed, anche sulle insistenti pressioni di Trump, è stata costretta ad una improvvisa inversione di tendenza, tornando ad una politica monetaria pesantemente espansiva.

In aggiunta, la Banca Centrale domestica è dovuta anche intervenire sul mercato monetario dalla metà di settembre per garantire la liquidità al sistema interbancario con iniezioni di liquidità ormai quotidiane.

Negli ultimi mesi, l’impegno della Banca Centrale nel sostenere i mercati finanziari è diventato sempre più eclatante e l’attivo di bilancio è cresciuto in misura considerevole, sostenendo sia il mercato azionario che indirettamente, attraverso l’abbattimento dei tassi di interesse, anche quello obbligazionario.

LA SALUTE DELLE AZIENDE

Il rally del 2019 ha sorpreso molti analisti, in quanto, non solo l’economia domestica presenta una crescita modesta intorno al 2%, ma gli utili delle aziende sono calati complessivamente del cinque per cento rispetto allo scorso anno: la prima discesa in oltre cinque anni e comunque la più marcata dalla Grande Recessione del 2007-09.

LE PROSPETTIVE PER IL 2020

Con una simile massa di denaro iniettata quasi quotidianamente sui mercati finanziari dalla Fed, attraverso il sistema bancario, è possibile che il rally prosegua anche il prossimo anno.

I fondamentali macro economici e societari sono completamente ignorati dagli investitori, che scommettono sulla benevolenza della Banca Centrale con ottime ragioni, considerando che l’autorità monetaria sembra condannata a proseguire con questa strategia di inondare il mercato di liquidità per evitare qualsiasi shock negativo.

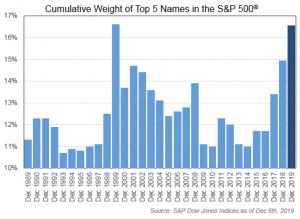

Il rialzo è ormai concentrato sempre di più su pochi titoli, che rappresentano anche le società che possono permettersi ingenti buybacks.

Il peso delle prime cinque società nell’indice S&P500 ha raggiunto il 16,5%, lo stesso livello del 1999, ma i tassi bassi potrebbero ulteriormente elevare questa proporzione, mentre il mercato necessiterebbe di una maggiore rotazione settoriale e di titoli per poter proseguire questo corposo rialzo.