Crisi valutarie, mercati emergenti che annaspano, indici azionari che scendono. Le premesse per il 2014 sembravano migliori, ma lo “starter” ha sparato due volte: partenza falsa almeno per ora.

La Banca Mondiale ha rivisto al rialzo le stime per il 2014 della crescita dell’economia mondiale al +3,2% dal +2,4% del 2013. Per gli Stati Uniti dichiara un +2,8%, rispetto al +1,8% del 2013. Diamogli ancora fiducia anche se tra loro, FMI, BCE e agenzie di rating non ne hanno azzeccata una nell’ultimo quinquennio. E’ giusto essere ottimisti in questa valle di lacrime ma anche sparare numeri a caso per creare inutili illusioni non è serio.

L’Europa riprende a crescere, la Cina rallenta, gli Stati Uniti vanno a zig zag. Niente di nuovo, ma nulla di preoccupante. Invece è arrivato il tormentone dei Paesi emergenti con tutta la sua complessità tra valute che si svalutano e problemi politici. Questa volta i Paesi coinvolti sono diversi, ognuno con criticità diverse e soluzioni ai problemi autonomi, ma spesso comuni ed obbligate quali quella di innalzare i tassi di interesse.

La crisi dei Paesi emergenti è stata ampiamente sottovalutata; viene da lontano e pochi la conoscono, si è incendiata ma non è nata solo in seguito alla decisione della Fed di ritirare un po’ di liquidità dai mercati (tapering). Flussi di denaro giganteschi sono affluiti verso questi Paesi negli ultimi anni creando notevoli disequilibri nelle rispettive bilance commerciali. Le valute si sono apprezzate, grazie all’arrivo dei fondi internazionali penalizzando l’export; successivamente quando il bubbone è esploso i capitali esteri sono fuggiti (-12$mld in un mese) e le monete nazionali sono crollate. Inutili i tentativi di difesa del cambio da parte di alcune banche centrali che hanno solo depauperato le già esigue riserve valutarie.

Siamo solo al primo atto e l’incendio non è ancora spento. Sul fronte monetario abbiamo ancora troppo denaro stampato che alimenta una crescita drogata, peraltro del tutto insufficiente a creare nuovi posti di lavoro. I consumi continueranno pertanto a rimanere sotto pressione anche nel 2014. Più in generale, i Paesi emergenti sono presi di mira dalla fuga di capitali che vi erano affluiti in massa a seguito della politica monetaria eccezionalmente lasca della Fed. Come spesso accade, quella bonanza ha finito con il far perdere di vista ai governi la necessità di riforme strutturali, ha eroso la competitività, malgrado tentativi di controllare l’inevitabile apprezzamento del cambio indotto da tali afflussi, ha causato deficit delle partite correnti e crescita dell’indebitamento esterno. I bilanci pubblici, graziati dal boom dei consumi, hanno visto l’espansione del tipico welfare da paesi emergenti, cioè i sussidi a carburanti, combustibili ed alimentari, che quasi sempre sono importati in misura preponderante. Con l’inizio della svalutazione delle valute domestiche questi sussidi sono esplosi, per isolare la popolazione dal conseguente shock di prezzo. Rimuoverli almeno in parte sarà molto doloroso ma altrettanto inevitabile.

STATI UNITI

Fiducia dei consumatori cala a gennaio a 80.4 da 82.5 di dicembre.

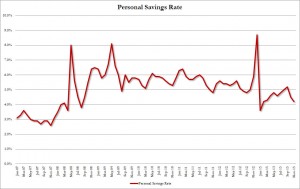

L’indice manifatturiero ISM atteso in gennaio a 56.2, in leggera discesa dai 57 punti di dicembre, rotola a 51.3. Le vendite di auto si contraggono a gennaio dopo mesi di sostenuti rialzi. Ford prevedeva aumenti del +2,3%, ma registra un -7,1%, General Motors segna -12% rispetto alla stima di -2.5%. Anche Toyota scende da una stima di + 2.7% a -7.2%. Ovviamente è tutta colpa del maltempo. Il tasso di default sui prestiti auto raggiunge nel quarto trimestre il livello più elevato dalla fine del 2012 ed è previsto in ulteriore ascesa. L’utilizzo delle carte di credito è continuato a salire a dicembre per 5 miliardi portando il totale a $865 miliardi, mentre il tasso di risparmio è sceso al 3,9% del reddito disponibile.

Segnali di rallentamento dell’euforia del mercato immobiliare. Le vendite di nuove case sono cresciute di oltre il +10% anche nel 2013, come nei due anni precedenti, mentre quelle delle case esistenti sono addirittura diminuite.

L’export di dicembre prevede che la stima sia rivista al +2,7% nella prossima revisione (in tutto sono tre). Il 2013 si ferma però al +1,8%, meno del previsto (la Fed nel 2011 aveva stimato per lo scorso anno Pil al +4%).

CANADA

Continua la debolezza del dollaro canadese sceso a 1,10 verso quello americano. Solo meno di un anno fa il cambio aveva raggiunto la parità. Ora la crisi delle materie prime, il timore dello scoppio della bolla immobiliare e le conseguenze sul sistema creditizio hanno rallentato gli investimenti esteri verso il Paese, indebolendo la valuta.

EUROPA (AREA EURO)

Finalmente una buona notizia. Per la prima volta dal 2007 il debito della zona euro scende. Nel terzo trimestre 2013 si è attestato al 92,7% contro il 93,4% del trimestre precedente. E’ la prima discesa dall’ultimo trimestre del 2007. Nell’area UE (28 Paesi) continua invece a salire, dal 86,7% al 86,8%. Nel dettaglio è salito in Estonia (9,8 % al 10 %), Grecia (168,8% al 171,8 %), Spagna (92,2 % al 93,4 %), Cipro (98,6 % al 100,6 %), Lussemburgo (23 % al 27,7 %), Austria (75,2% al 77,1 %) ed Italia (129,8% al 133%) Si è ridotto, invece, in Germania (79,8% al 78,4%), in Portogallo (131,3% al 128,7 %), in Belgio (105,2% al 103,7 %) ed anche in Francia (93,6 % à 92,7 %).

In alcuni casi come in Belgio, la riduzione è frutto di artifici contabili (vendita della partecipazione della quota nella banca Fortis) mentre in altri Paesi è la conseguenza di tre fenomeni: le misure di austerità implementate dai governi, la discesa dei tassi di interesse che riduce gli oneri finanziari sul debito, ma anche il timido ritorno alla crescita. Un riscontro positivo anche se il fardello del debito rimane ancora molto elevato.

La crisi dell’euro debito è dunque terminata ?

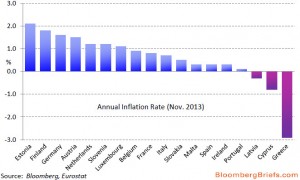

“E’ presto per dirlo ma a prima vista il peggio è passato « sostiene Mario Draghi, il presidente della banca centrale europea (BCE). Ciò significa che gli investitori non credono più nella disgregazione dell’euro o nel fallimento di qualche Stato. Il 22 gennaio il rendimento sul decennale spagnolo è caduto al 3,69 %, quello italiano al 3,83 %, il portoghese al 5,06 %, e l’irlandese al à 3,26 %. AL picco della crisi superavano tutti il 6,5 %, con gli ultimi due oltre il 14%. Ma l’ottimismo degli investitori, che alcuni economisti giudicano un po ’prematuro, non deve nascondere un’altra minaccia abbastanza inquietante: la caduta del tasso di inflazione nella zona euro , sceso al +0,8% a dicembre e ben lontano dal tasso di inflazione del 2% voluto dalla BCE. Alcuni Paesi come la Grecia si trovano già in deflazione con i prezzi scesi del – 2,9 % a novembre e del – 1,7% a dicembre. Se l’inflazione scende, i tassi reali aumentano alimentando il costo del debito per i Paesi con debito pubblico già molto elevato. Inoltre con la crescita che, secondo il FMI non supererà nel 2014 il punto percentuale, il processo di riduzione del debito sarà un percorso ancora ad ostacoli.

Tuttavia alcuni segnali positivi si intravedono dalla contrazione dei deficit. Malgrado solo la Germania abbia raggiunto il pareggio di bilancio, tutti i Paesi stanno riducendo il disavanzo, in seguito alle draconiane manovra di austerità adottate nello scorso triennio. Quasi nessuna nazione, ad eccezione dell’Italia, è riuscita però a a scendere sotto la soglia del 3%. E’ necessaria pertanto una ripresa più vigorosa per ridurre i debiti, la quale è però è rimandata al 2015.

Il problema del vecchio continente è tutto contenuto nei seguenti numeri: l’Europa ha il 7% della popolazione mondiale, il 25% del PIL , ma il 50% della spesa sociale.

Molti degli ingredienti che hanno portato l’Europa alla crisi del 2008 sono infatti ancora presenti ed anzi sono anche peggiorati: alta disoccupazione, crescita inesistente ed impennata dei debiti, non solo pubblici ma anche privati. Praticamente nessun Paese è arrivato al pareggio di bilancio ed il debito pubblico sul Pil continua a crescere, dall’Italia all’Irlanda, dalla Grecia alla Gran Bretagna.

GRECIA

Partiamo dalle poche buone notizie che comunque cominciano ad arrivare anche dall’economia ellenica. Le vendite al dettaglio crescono a novembre del +2,9%, per la prima volta dopo cinque anni. Il Pil del 2013 forse scenderà meno del -4% previsto, secondo gli ultimi calcoli del Ministro delle Finanze. La deflazione prosegue per il decimo mese consecutivo ma anche l’euforia dei mercati con il rendimento del titolo decennale che scende al 7,65% e la Borsa di Atene che guadagna il 19% nelle prime nove sedute dell’anno. L’attuale durata del ciclo deflattivo è la più lunga dal 1968.

Il governatore della banca centrale ammette che le banche greche avranno bisogno di nuovo capitale dopo gli stress test. La Grecia rischia il default già a maggio ed anche elezioni anticipate, in concomitanza con quelle europee ed amministrative (25 maggio).

Il crollo dei rendimenti sta facendo sperare in una ripresa di Atene, mentre la realtà è tutt’altro che in discesa.

Se è vero che i decennali ellenici viaggiano ormai tra il 7 e l’8% di rendimento, in netto calo dal quasi 30% a cui erano arrivati nella primavera del 2012, è indubbio che lo stato delle finanze pubbliche del Paese rimanga disastroso. Complessivamente, nel 2014 arriveranno debiti in scadenza per la Grecia per l’ammontare di 31,6 miliardi di euro, mentre i fondi dai quali attingere per il loro pagamento (Efsf e Fondo Monetario Internazionale) sono di appena 17,5 miliardi. La differenza di 14 miliardi dovrebbe essere coperta con maggiori avanzi fiscali irrealistici (sono oltre sette punti di Pil, dopo l’avanzo primario di 800 milioni già ottenuto nel 2013) e/o ricorrendo al rifinanziamento sui mercati. Ma anche l’euforia dei bond potrebbe concludersi presto, almeno in Grecia.

Anche nel caso in cui l’attuale primo ministro Samaras riuscisse a concludere il semestre europeo senza una caduta del suo governo, si ipotizza un rimpasto ad aprile, in modo da mandare un segnale di forza a Bruxelles in piena guida della UE. Alle prossime elezioni si profila dai sondaggi una vittoria dell’estrema sinistra di Syriza, contraria al “bail-out” (salvataggio con austerità), ma favorevole ad una permanenza della Grecia nell’Euro.Cosa faranno i mercati, quando al più tardi ad ottobre potrebbero trovarsi alla guida del governo il giovane Alexis Tsypras, filo-comunista e per niente prono ai voleri di UE e Fondo Monetario? La conseguenza immediata sarebbe un’impennata dei rendimenti, la sospensione del programma di aiuti da parte della Troika e l’impossibilità per Atene di rifinanziarsi sui mercati per scadenze di media e lunga durata.

Sempre guardando ai numeri, un default potrebbe arrivare già a maggio, ben prima che si conclami uno scenario politico di rottura. Da qui ai prossimi quattro mesi, infatti, la Troika verserà alla Grecia fino a 13,9 miliardi (ma la tempistica è tutta da verificare), mentre Atene dovrebbe pagare debiti in scadenza per 11,25 miliardi, ai quali si aggiungono interessi per oltre 700 milioni. E solo tra il 20 e il 21 maggio, le scadenze prevedono pagamenti per 9,5 miliardi di euro. Se entro quella data, la Troika non avrà provveduto a corrispondere l’intera tranche prevista per il secondo trimestre, pari a 4,7 miliardi, il governo non potrebbe ottemperare ai suoi debiti.E in vista di eventuali scossoni politici, in balia di una maggioranza ridottasi a 153 seggi su 300, Samaras potrebbe non avere la forza di imporre nuove dosi di austerità al Paese, scatenando le ire dei creditori, tutt’altro che soddisfatti per come la Grecia non stia attuando le riforme richieste in cambio del salvataggio.menti sui bond periferici, inclusi quelli greci, sta facendo sperare in una ripresa di Atene, mentre la realtà sembra ancora di tutt’altro tenore.

ITALIA

Dall’inizio della crisi il Pil nazionale è crollato del -9,1%, la ricchezza pro capite dell’-11,5%, la produzione industriale del -24,6% e gli investimenti del – 27,7%.

L’economia reale è ferma e non si vedono segnali di ripartenza.Vendite di auto a gennaio in crescita del +3,2%. Un timido segnale di risveglio ma troppo modesto rispetto ai due precedenti gennai.Il tasso di disoccupazione a novembre è cresciuto al record storico del 12,7%, mentre tra i giovani è ad un allarmante 41,6%. L’l’occupazione è scivolata al 55,4% con 22,3 milioni di persone che lavorano rispetto ai 23,5 milioni dei livelli pre-crisi. Nel 2013 il pil è sceso di un altro -1,8%, dopo il -2,5% del 2012. Il saldo delle partite correnti, che misura il grado di competitività di un Paese, essendo la somma tra le variazioni commerciali e quelle dei movimenti finanziari, è sì migliorato rispetto agli anni precedenti, ma ha chiuso pur sempre in rosso del -0,7% del pil nel 2013, mentre la Germania ha registrato un +6,3%.

I tassi bancari applicati al settore privato sui nuovi finanziamenti quinquennali sono al 5%, in discesa dal picco del 6,5% medio del 2012, ma pur sempre 150 punti base in più degli omologhi tedeschi. Ma i contraccolpi della crisi si sono fatti sentire anche sulle banche italiane, che oggi hanno crediti dubbi per il 9% del totale, pari a circa 140 miliardi di euro. In più, la crisi dei mutui ha messo in ginocchio anche il settore immobiliare, ai minimi delle compravendite negli ultimi trenta anni e con i prezzi delle case diminuiti del 20% in termini reali, rispetto al picco massimo raggiunto nel 2010.

Il debito pubblico ha raggiunto il 133% del Pil, anche se al netto dei contributi italiani ai Paesi dell’Eurozona, sarebbe poco inferiore al 130%, ma la quota in mani straniere è diminuita sensibilmente dal 52% tra il 2010 e il 2011 a meno del 40% odierno. Un tonfo della nostra credibilità verso l’esterno.

Il Paese è tornato con successo ad emettere obbligazioni sui mercati internazionali dei capitali con tassi in discesa al 5,35%. I rendimenti si sono poi ulteriormente avvicinati alla soglia del 5%. Come per la Grecia il Paese sembra stia uscendo dal periodo peggiore, ma la crescita langue e gli ostacoli da superare non mancano.

IRLANDA

L’indice PMI servizi sale a dicembre al livello più alto dal febbraio 2007.

La disoccupazione scende al 12,4%, per il 18esimo mese consecutivo.

Prezzi al consumo +0,2% a dicembre sull’anno precedente, contro il +0,3% di novembre. Moody’s alza il giudizio sul debito del Paese, togliendolo dal livello di spazzatura (junk).

I rendimenti dei titoli a cinque e dieci anni scendono all’1,66% e 3,23% il 20 di gennaio, il livello più basso da quando esiste la moneta unica. Il titolo quinquennale rende quanto il corrispondente titolo americano, testimoniando la mancanza nella percezione di rischio degli investitori. In compenso continuano a salire i pagamenti arretrati (oltre 90 giorni) sulle rate dei mutui che raggiungono il 18% del totale erogato a fine trimestre, contro il 16,2% dell’anno precedente. Secondo la banca centrale la percentuale di pre-insolvenze è destinata a salire anche nel 2014. Prestiti ai privati calano del -4,3% a dicembre contro il -4,1% di novembre (dati annualizzati).

SPAGNA

Prezzi al consumo +0,2% a dicembre sull’anno precedente.

L’economia cresce del +0,3% nell’ultimo trimestre 2013, rispetto al secondo. Vendite al dettaglio calano a dicembre del -1% rispetto al 2012, interrompendo la ripresa. Da settembre avevano iniziato a crescere dopo un continuo declino per oltre tre anni. Sofferenze bancarie stabiliscono l’ennesimo record a novembre al 13,08% del totale rispetto al 12,99% di ottobre, con un incremento di 1,5 miliardi ed un totale di 192,5 miliardi, il 20% del Pil !

Il 22 gennaio è stato emesso un bond a dieci anni per 10mld con richieste per oltre 39mld. Coca Cola chiude 4 degli 11 stabilimenti nel Paese, eliminando 1.250 posti di lavoro dei quali solo 500 saranno riallocati.

Blackstone e Goldman Sachs, fondo di private equity e banca di affari americani, stanno comprando immobili a Madrid al ritmo di 150 milioni a settimana. Anche qui il mercato immobiliare si sta risvegliando solo per l’intervento dei fondi speculativi e non per la domanda domestica.

BELGIO

Vendite di auto a gennaio in calo del -2,1% sul 2012.

OLANDA

Vendite al dettaglio a novembre -0,9% su anno;-1,4% il dato rivisto di ottobre sempre sul 2012.

FRANCIA

Export 2013 -1,3%, import -2,3%. Non sono numeri da economia che gode proprio di gran salute.

62.000 imprese francesi hanno chiuso i battenti nel 2013, secondo una stima ancora non ufficiale della Banca di Francia.

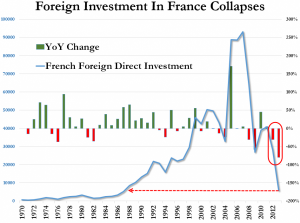

Gli investimenti esteri in Francia sono crollati del 77% nel 2013, al minimo da 26 anni. Non c’è da meravigliarsi quando i sindacati sequestrano i manager delle aziende, le tasse raggiungono livelli elevatissimi, la produzione industriale continua a scendere e la disoccupazione raggiunge nuovi record storici. Nello stesso anno in Spagna sono invece cresciuti del 37% ed in Germania sono quadruplicati.

Prezzi al consumo a dicembre +0,3% su mese e +0,7% su anno.

Disoccupazione al 10,9% con il numero di senza lavoro che supera i 3 milioni (3,03ml).

Male i risultanti di Peugeot che nel 2013 ha venduto il 4,8% in meno rispetto all’anno precedente. Nel capitale è entrato un partner industriale cinese, oltre allo stato francese per salvare l’azienda in grave dissesto finanziario.

Prezzi all’ingrosso a dicembre -0,4% su mese e -1,8% su anno. A novembre (-0,2% e -2,2%).

Economia tedesca cresce di un modesto +0,4% nel 2013.

Risultati negativi per Deustche Bank nell’ultimo trimestre 2013 a seguito delle numerose cause che la banca ha in corso per la manipolazione dei mercati (libor, materie prime, cambi, etc..). Anche il 2014 non sarà un anno facile per il colosso bancario tedesco.

L’indice ZEW, che misura la fiducia delle imprese, scende a gennaio a 61,7 da 62 di dicembre ma contro il 64 previsto. Seppur minimo, è la prima discesa da cinque mesi.

Vendite al dettaglio a dicembre in calo del -2,4% su anno precedente.

SLOVACCHIA

Pr0,2% su mese e +0,4% su anno.

SLOVENIA

Erogazioni prestiti bancari crollano del -17% a dicembre sull’anno precedente.

CIPRO

PIL 2013 previsto in calo del -5,5%, migliore delle attese più fosche che stimavano una decrescita a doppia cifra.

Deflazione ormai dilagante. A dicembre prezzi al consumo -2,9% su anno, rispetto al -2,3% di novembre.

La produzione industriale crolla a novembre del – 14.3%, quella manifatturiera del -17.1%.

Le sofferenze bancarie raggiungono invece il 50% dei prestiti erogati, ma il Ministro delle Finanze annuncia che il peggio è ormai alle spalle.

CROAZIA

Prezzi al consumo a dicembre -0,2% su mese e -0,3% su anno, contro il +0,3% a novembre.

Disoccupazione sale a dicembre al 21,6% dal 21,1% di novembre e dello scorso dicembre.

Dopo soli sette mesi dall’entrata nella UE, il Paese è sotto esame per sforamento del deficit al 3%.

EUROPA EXTRA EURO

GRAN BRETAGNA

Anche in Inghilterra i prezzi al consumo continuano a scendere e raggiungono a dicembre la soglia del 2%., livello minimo dal novembre 2009.

Vendite al dettaglio a dicembre +5,3% su anno, maggior incremento da ottobre 2004. Analizzando meglio il numero però l’incremento riguarda solo i volumi mentre i fatturati crescono di una frazione (comprano di più ma spendono di meno).

Dati macroeconomici molto contrastati. La Gran Bretagna sembra essere l’economia con la maggiore crescita nel 2014 (stima al +2%) tra quelle più forti; tuttavia la crescita è ancora a macchia di leopardo e un dato molto positivo viene poi seguito da un altro assai deludente.

PAESI SCANDINAVI

Rimando all’articolo sui rischi della bolla immobiliare e creditizia scritto nei giorni scorsi.

NORVEGIA

Disoccupazione sale a dicembre inaspettatamente al 3,5%.

SVEZIA

Prezzi al consumo +0,1% a dicembre sull’anno precedente. Il Paese è ormai in deflazione.

DANIMARCA

Vendite al dettaglio -1,5% a dicembre sull’anno precedente.

SVIZZERA

Vendite al dettaglio a novembre a +4,2% sull’anno precedente. Il Paese approva con lo strumento del referendum ed uno scarto minimo (50,4% e 20.000 voti) di contingentare l’ingresso degli stranieri. Germania ed Itali potrebbero essere i paesi più colpiti da questo provvedimento.

EUROPA ORIENTALE

POLONIA

Vendite al dettaglio salgono a dicembre del +5,8% su anno, ma sotto le stime previste. Pil 2013 si ferma al +1,5%.

RUSSIA

Vendite auto: dopo il calo del 2013 (-5,5%), previsioni negative anche per il 2014 (-1,6%), anche se più contenute. Il mercato sarà sovvenzionato nel 2014 con incentivi pubblici.

Il rublo raggiunge i suoi livelli più bassi contro dollaro USA da settembre 2009 e la banca centrale deve intervenire.

Disoccupazione sale al 5,6% a fine anno dal 5,4% del mese precedente.

Per ben due volte ad inizio febbraio, la banca centrale deve rimandare l’emissione di un bond governativo a causa delle turbolenze dei mercati emergenti.

UCRAINA

Le riserve valutarie scendono di $2,5 miliardi di dollari nel mese di gennaio da $20,4 a $17,8 miliardi. In pratica per difendere la divisa locale la banca centrale ha bruciato la prima tranche (3mld) del finanziamento di 10mld offerto dalla Russia in cambio della sua “protezione”. Per porre un freno alla fuga di capitali, il governo ha imposto limitazioni sull’acquisto di valute estere. La grivnia continua a svalutarsi e lo spread sui titoli governativi viaggia in doppia cifra, in compagnia di Venezuela ed Argentina, due grandi malati in odore di prossima bancarotta.

Violenti scontri sono scoppiati a fine mese nella capitale Kiev. Il Paese è spaccato in due e rischia la guerra civile.

ROMANIA

Il tasso di disoccupazione passa a dicembre al 5,7% dal 5,6% precedente.

Previsione di crescita del 2013 +2,8%, nel 2014 +2,2%.

Il Tesoro posticipa l’emissione di un bond a causa della turbolenza dei mercati emergenti. Tassi di interesse ridotti al 3,5% a fine gennaio dalla banca centrale, minimo storico.

UNGHERIA

Disoccupazione scende al 9,1% a dicembre dal -9,3% del mese precedente.

Crescita stimata al +1% nel 2013.

Fiorino sotto forte pressione e ai minimi dal 2011 contro euro, durante la crisi dei Paesi emergenti.

SERBIA

Discuterà nuovo prestito con FMI a marzo.

La banca centrale non ha abbassato ulteriormente i tassi dal 9,5% per non indebolire ancora il dinaro. Il Paese è sempre più in difficoltà; senza aiuti rischia il default entro giugno.

BOSNIA ERZEGOVINA

Oltre 1.000 persone in piazza ad inizio febbraio per protestare contro la disoccupazione che ha superato il 41% e la dilagante corruzione. Sarajevo, di nuovo in fiamme, vent’anni dopo la guerra. Gli scontri si acuiscono con oltre 300 feriti.

BULGARIA

Le difficoltà dei mercati emergenti ha portato qualche tensione sul lev, la divisa locale, la quale ha retto meglio rispetto ad altre valute forse perché anche sostenuto dalla banca centrale, ma non sappiamo per quale entità.

MEDIO ORIENTE e NORD AFRICA

Gennaio da incubo per la Turchia.

Crolla la lira turca e costringe la banca centrale ad alzare drasticamente i tassi di interesse di ben 425 basis points dal 7,75% al 12% nel tentativo, per ora solo parzialmente riuscito, di difendere la rovinosa caduta della divisa. Ma i guai sono probabilmente solo iniziati. La svalutazione importa inflazione e mette in difficoltà le aziende turche, pesantemente indebitate in dollari. Inoltre la riduzione del pesante debito delle partite correnti che sfiora l’8% del PIL sarà raggiungibile solo contraendo le importazioni e quindi distruggendo la domanda interna. Anche la Turchia non ha molte riserve valutarie ed il sistema bancario del Paese ha forte esposizione debitoria verso l’estero.

La fuga di capitali molto veloce in questi contesti di turbolenza, accentua le debolezze strutturali del Paese. Il 70% delle imprese di costruzione ha il proprio debito espresso in dollari, per quelle manifatturiere il rapporto è del 50%. Dal riallineamento del cambio e dell’economia deriverà una transizione dolorosa, soprattutto per un Paese che deve crescere almeno del 5% annuo solo per assorbire la nuova offerta di lavoro che ogni anno entra sul mercato.

Le previsioni di crescita per il 2014 sono state abbassate al +1,9% dalla precedente stima di +2,5%. Standard & Poor’s ha abbassato il rating sotto la soglia di investimento per le ridotte prospettive di crescita del Paese.

Intanto il primo ministro Erdogan sta violando i basilari diritti civili facendo arrestare giudici ed oppositori al suo regime ed imponendo limitazioni all’uso di internet e dei social network. Questo atteggiamento anti democratico ha scatenato le proteste della Comunità Europea.

EGITTO

Proseguono gli attentati contro obiettivi miliari e le forze dell’ordine, ma l’esercito al potere non si fa intimidire eliminando i terroristi, probabilmente di matrice islamica integralista.

AMERICA LATINA

La crisi argentina impatterà negativamente sulle economie confinanti: Brasile, Cile e Uruguay. Il primo esporta il 70% della propria produzione auto in Argentina.

BRASILE

Previsione di crescita per il corrente anno ancora rivista al ribasso al +1,9%.

L’indice della banca centrale che misura l’attività di business (manifattura, servizi e agricoltura) scende a novembre del -0,31% sul mese precedente contro una previsione di calo del -0,1%.

Prestiti bancari crescono del +14,6% nel 2013. Malgrado la crescita economica si stia contraendo, la Banca centrale ha deciso di alzare i tassi a metà gennaio portandoli al 10,5%, il settimo rialzo consecutivo.

Il Brasile è in una tipica situazione di stagflazione, bassa crescita con elevata inflazione al +5,9% a dicembre rispetto all’obiettivo del +4,5%. Nel terzo trimestre 2013 l’economia è calata del -0,5%, rispetto al secondo, anche se la crescita rimane positiva del +2,2% rispetto allo scorso anno ma molto lontana dal +7,5% del 2010, trainata dal credito al consumo.

ARGENTINA

Sappiamo poco dell’evolversi della crisi scoppiata con la svalutazione del peso di oltre il 20% nella seconda metà di gennaio. I prezzi sono già aumentati in tutti i settori e l’inflazione sta raggiungendo il 5% mensile. La Presidente aveva sempre giurato che il Governo non avrebbe svalutato, ma la difesa ad oltranza del cambio con la riduzione delle riserve valutarie non era più sostenibile.

Le riserve valutarie si riducono infatti di 250 milioni di dollari al giorno nel tentativo inutile di difendere il cambio.

Al mercato nero il dollaro è quotato 13 pesos rispetto agli oltre 8, post valutazione, di quello ufficiale. Ci saranno pertanto nuove svalutazioni e la situazione è destinata a deteriorarsi come in Venezuela.

La crisi è ignorata dai media internazionali e dai mercati finanziari che sono orami assuefatti alle bugie ed alla mala gestione dei governi argentini nell’ultimo decennio. Prima del default sul debito del 2001, l’Argentina pesava, tra i mercati emergenti, fino al 20% nei portafogli degli investitori internazionali. Ora non oltre il 2%, non potendo più emettere bond in valuta dopo l’ultimo default.

MESSICO

Moody’s alza il rating ad A3, due gradini sopra l’Italia ed il Messico rientra nella “soglia di gradimento “ (investment grade).

VENEZUELA

Il populismo sfrenato del presidente Maduro ha raggiunto nuovi picchi di follia con l’ultimatum per la prossima settimana alle aziende di abbassare i prezzi per combattere l’inflazione ed agevolare le classi più povere. In questo modo le attività produttive, simbolo del capitalismo, sono costrette a chiudere o ad contrabbandare i loro prodotti all’estero (Colombia) per vendere i beni a prezzi di mercato.

Manca tutto nei supermercati e nel mese di gennaio sono state vendute ben solo 777 nuove auto in tutta la nazione, di cui due sole Ford. Toyota ha interrotto la produzione per l’impossibilità di pagare i fornitori in divisa estera.

PANAMA

Ancora tensioni tra il governo locale e la Sacyr, la società spagnola a capo del consorzio per il raddoppio del canale navale di Panama. La colossale opera è ormai conclusa per oltre il 70% ma i costi sono ovviamente lievitati e manca un accordo per proseguire. Nel consorzio è presente anche l’italiana Impregilo. I lavori sono stati sospesi ad inizio mese e 10.000 posti di lavoro sono a rischio.

ASIA

Non sarà un anno facile per la regione asiatica. Tensioni politiche ed economiche andranno a sovrapporsi in un contesto mondiale già abbastanza incerto.

Proseguono le scaramucce verbali tra Cina, Giappone e Corea sulla sovranità nel Mar Cinese orientale, mentre la Corea del Nord sembra riavvicinarsi al suo nemico del Sud consentendo la ripresa dei negoziati per la riunificazione delle famiglie ancora separate dalla fine della guerra fratricida nel 1953, spinta anche dalla Cina che disapprova i comportamenti dittatoriali del regine di Pyongyang’s .

Il Giappone sta diventando sempre più nazionalista dall’elezione dell’attuale primo ministro Abe, il quale cavalca i toni imperialisti della supremazia nipponica nell’arcipelago asiatico. A sorpresa il Paese del sol levante ha approvato l’aumento delle spese militari in risposta alla minaccia cinese. Anche la Corea si schiera, per ragioni di opportunità politiche e commerciali contro la Cina. In questa palude politica, gli Stati Uniti fanno da ago della bilancia indispensabile per mantenere la pace, visto che il livello di tensione si sta alzando. La presenza americana è ancora fondamentale nella regione come ha dimostrato il loro ruolo nel sostenere le popolazioni filippine dopo il disastro ambientale del tifone, sopperendo ad una grave carenza della Cina, forse non così amata e voluta dai propri vicini. Le cattive relazioni tra Cina e Giappone hanno ridoto gli investimenti reciproci ed i flussi di turismo tra i due Paesi, danneggiando un ciclo virtuoso che si ripercuote anche sulle economie dei Paesi del sud-est asiatico.

La Tailandia è nel caos. Domenica 3 febbraio si sono svolte le elezioni politiche boicottate dall’opposizione che ne chiede l’annullamento. Situazione simile a quella ucraina con il Paese spaccato in due e l’economia che ne risente pesantemente. In questo contesto problematico per i Paesi emergenti i capitali scappano e si spostano velocemente verso lidi più sicuri.

Anche in India ed Indonesia ci saranno quest’anno le elezioni politiche con grosse aspettative di cambiamento per due Paesi che hanno subito un forte deprezzamento della propria divisa, gestiscono un deficit delle partite correnti eccessivamente elevato con economie che stanno rallentano. L’India, +4,8% di Pil, però molto più velocemente dell’Indonesia (+5,8%).

Hong Kong subisce le eccessive interferenze di Pechino nella propria politica economica e questo dissidio crescente rischia di diventare insanabile.

A Singapore i recenti violenti scontri tra immigrati indiani e popolazione locale, i primo da 40 anni, testimoniano la fragilità di questa città-stato nella quale un terzo della popolazione è composto da stranieri, sottopagati e ghettizzati come nei Paesi arabi.

Diverse economie asiatiche hanno bisogno di una nuova ondata di riforme per sostenere in modo strutturato la crescita economica, in particolare le più evolute: Cina, India, Indonesia e Giappone. Ma gli interessi domestici prevarranno come sempre su quelli continentali. Il progetto di riforme cinese rimarrà sulla carta e la Cina dovrà gestire il suo debito crescente e la bolla creditizia che sta già esplodendo. Malgrado le ambizioni cinesi di diventare il leader della regione, le direttive politiche e le risultanze economiche del continente asiatico sono ancora molto influenzate non tanto da Washington, ma soprattutto dall’andamento dell’economia americana. Se gli Stati Uniti dovessero rallentare, il 2014 sarà per l’Asia un anno molto in salita.

GIAPPONE

La terza economia del mondo dopo anni di politiche economiche non convenzionali (quantitative easing) ha realizzato a dicembre un deficit delle partite correnti di 592 miliardi di yen a causa dell’incremento delle importazioni del +230% rispetto allo scorso anno.

Crescono i dubbi sulla efficacia della Abenomics, la politica economica introdotta dal primo ministro Abe per sostenere l’anemica crescita, creando inflazione attraverso la svalutazione dello yen.

CINA

L’economia cinese cresce del +7,7% nel quarto trimestre rispetto al +7,8% del precedente. Il dato, il più modesto dal 1999 è comunque superiore alla previsione del +7,6%. A livello trimestrale la crescita è però del +1,8%, rispetto al +2,2% del precedente ed alla stima di un +2%.

La produzione industriale è salita del + 9.7% a dicembre, ma sotto le attese di un +10%, per quanto i dati cinesi siano sempre da prendere con le dovute cautele in quanto manipolati e scarsamente attendibili.

La crescita delle vendite al dettaglio cala nel 2013 al +13.1% dal +14.3% del 2012.

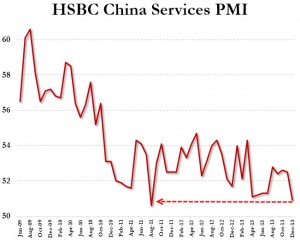

L’indice degli acquisti delle imprese (PMI) cala al livello di agosto 2011, appena al di sopra del livello di 50.

Bolla creditizia che continua a lievitare in quanto i debiti continuano ad accumularsi. Ogni volta che una piccola banca, una finanziaria od un trust vanno in default i tassi a breve schizzano per qualche giorno. Poi la Banca centrale interviene iniettando liquidità fino alla successiva crisi. La situazione degenera e si rischia che la bolla scoppi con un pericoloso effetto contagio che molti investitori non prendono neanche in considerazione. Pensiamo che se la Fed ha stampato moneta per $1 trilione ogni anno, la Cina ne ha creati ben $3,6 trilioni nello stesso periodo.

Ma la vera bolla è quella delle shadow banking le strutture parallele, finanziarie e non, che hanno prestato denaro all’imprenditoria privata. Il cosiddetto “P2P lending market” è cresciuto da $30milioni nel 2009 ai $940 milioni nel 2012 e raggiungerà l’astronomica cifra di $7.8bn entro il 2015. Molte di queste società sono già in bancarotta per il fallimento dei creditori. Il sistema del micro-prestito cinese è in grosse difficoltà da quando l’economia cinese sta rallentando. Delle circa 1.000 società che operano in Cina nel microcredito, 58 sono fallite nell’ultimo trimestre del 2013 e molte altre sono in seria difficoltà perché la liquidità sta sparendo. Secondo uno studio indipendente l’80-90% di queste società sono a rischio chiusura.

Nulla di sorprendente se ci ricordiamo che il sistema bancario cinese stava collassando lo scorso giugno con i tassi a breve schizzati al 12%. Solo l’intervento dell’autorità monetaria ha scongiurato il peggio ma la tensione si è ripetuta diverse volte, quasi ad ogni scadenza mensile. Le banche cinesi sono sommerse da “non performing loans” (sofferenze) e sono costrette a ridurre il credito erogato. Le sofferenze bancarie a fine settembre hanno raggiunto i $93,15 miliardi, +38% rispetto a fine 2011, anche se non superano l’1% del credito erogato. Ma i numeri non sembrano reali. Secondo alcuni analisti la percentuale di insolvenze sarebbe pari al 10%, ben $2,5 trilioni e crescerebbe al ritmo di $400 miliardi, una vera voragine!

Poiché la crescita dell’economia cinese è stata alimentata da una imponente espansione creditizia nell’ultimo trentennio, è possibile un “hard landing” dell’economia asiatica, con tassi di crescita che potrebbero scendere anche sotto il 5%.

La Borsa forse fa da precursore della prossima crisi. L’indice non rimbalza ed è sceso pericolosamente a livello di 2.000 punti, soglia che potrebbe anche presto bucare.

INDIA

Inflazione a dicembre al 9,87% sull’anno precedente.

L’India non sembra avere molto vento nelle proprie vele; il Paese ha iniziato l’anno con dati deludenti che nutrono dubbi sulla sostenibilità di una forte crescita economica nella terza economia asiatica.

La produzione industriale si contrae inaspettatamente a novembre del -2,1% sull’anno precedente mentre le esportazioni, una luce positiva negli ultmi mesi, salgono solo del +3,5% a dicembre, rispetto al +13% di agosto.

Le previsioni di crescita del Pil indiano, disponibili il 28 febbraio, si attestano tra il +4,8% ed il +5,2%, una forchetta che rimane modesta e non sufficiente a diminuire il livello di povertà che ancora è presente in questo Paese, nel quale oltre mezzo miliardo di indiani sopravvive ancora con $2 al giorno, in abitazioni fatiscenti e senza servizi igienici.

COREA

L’inflazione si ferma al +1,3% nel 2013, ben al di sotto dell’obiettivo della banca centrale tra il +2,5% ed il 3,5%.

Prezzi alla produzione in calo a dicembre per il 18esimo mese consecutiva, ma la caduta rallenta.

INDONESIA

Il PIL del quarto trimestre potrebbe scendere tra il -1.4% ed il 2% rispetto al terzo mantenendo tuttavia la crescita finale dell’anno ad un +5,7%, inferiore alla media degli ultimi anni (+6,5%) e la più contenuta dal 2009.

SINGAPORE e HONG KONG

Minuscoli Stati accomunati da una gigantesca bolla immobiliare, alimentata dai bassi tassi di interesse per lo stimolo monetario delle banche centrali, ma anche dallo status di Paesi rifugio e molto protetti.

A Singapore le vendite immobiliari sono crollate del -80% a dicembre rispetto all’anno precedente dopo che il Governo ha imposto che la rata mensile del mutuo non possa eccedere il 60% del reddito disponibile. Non sono contenti i costruttori che si attendono un calo delle vendite di nuove abitazioni del -30% nel corrente anno. Nell’ultimo trimestre i prezzi immobiliari sono cominciati a calare dopo una folle corsa ininterrotta nell’ultimo triennio.

Nello stato cinese invece, le vendite sono ai minimi da 17 anni ma i prezzi faticano a calare per la mancanza di nuove abitazioni, peraltro sempre molto richieste dagli stranieri.

FILIPPINE

Flussi netti finanziari positivi nel 2013 per 4,2mld, +8% rispetto al 2012.

Dicembre segna però un dato negativo -392mln, per la prima volta da agosto. Il denaro è stato investito per il 75% in azioni ed il rimanente in obbligazioni sovrane societarie.

Gli ultimi due trimestri di Pil hanno chiuso il biennio di maggior crescita dal 1954-55.

Il Pil è salito del +7.2% nel 2013, oltre il +6.8% dell’anno precedente. ma l’uragano Haiyan dello scorso novembre ridurrà parzialmente la crescita economica nel 2014.

VIETNAM

McDonalds apre il primo ristorante ad Ho Chi Minh (ex Saigon). Il principale rivale, Burger King, è già presente da alcuni anni con 29 punti vendita.

Economia sempre molto forte con Pil che supera il +5% nel 2013 (5,4% la previsione finale) e dovrebbe mantenere questo tasso di crescita anche nel 2014, beneficiando del continuo spostamento delle produzioni delle multinazionali dalla Cina per sfruttare il più contenuto costo del lavoro.

TAILANDIA

Si inasprisce la crisi politica. Il Governo impone lo stato di emergenza il 21 gennaio per 60 giorni ma evita l’uso della forza per sgomberare gli accampamenti di protesta. Diversi feriti ed alcuni morti in attentati tra le diverse fazioni.

Le conseguenze economiche di oltre sei mesi di caos politico sono già evidenti. La capacità di recupero di questo Paese, più volte evidenziata nel corso di precedenti periodi di crisi o di calamità naturali (la disastrosa alluvione del 2011) negli ultimi otto anni, sembra questa volta compromessa. Il dipartimento del turismo ha stimato nei primi tre mesi della crisi una perdita per il settore di 463 milioni di euro, in piena alta stagione. Il baht tailandese ha quindi ripreso a scendere. Moody’s ha rivisto le previsioni di crescita della Tailandia del 2013aà circa il +3%, metà che nel 2012, solo per l’impatto negativo del quarto trimestre.

Ma gli investitori esteri stanno scappando. Toyota ha congelato 450 milioni di euro di investimenti per portare la produzione da 800.000 auto ad un milione in quattro anni.

AUSTRALIA

Risale l’inflazione a dicembre: +0,8% su mese e +2,7% su anno mettendo in difficoltà la banca centrale che sperava di proseguire con la discesa dei tassi di interesse, arrivati già al minimo storico del 2,25%.

A dicembre il numero di nuovi posti di lavoro è a sorpresa negativo per 22.600 unità rispetto alle 10.000 previste di guadagno.

Ford taglierà quest’anno un terzo della produzione e 300 addetti nei suoi due stabilimenti che verranno entrambi chiusi definitivamente nel 2016 per la contrazione della domanda. Al momento gli addetti impiegati sono pari a 3.100.

NUOVA ZELANDA

Nulla di rilevante a parte l’intenzione di cambiare il vessillo nazionale, troppo simile alla Union Jack britannica.

MATERIE PRIME

Prosegue il calo delle materie prime agricole: grano e mais mentre il caffè cresce del +25% nelle ultime settimane.

Oro compreso in uno stretto canale tra $1.200 e $1.300, già da tre mesi., ma recupera comunque un +5% dopo il crollo del 2013 (-30%).

A seguito della turbolenza dei mercati emergenti il prezzo del rame ha subito un fisiologico calo, mentre questa settimana il petrolio è inaspettatamente risalito sopra i 100$, per la prima volta da due mesi. Ciò comporterà un rialzo dei prezzi dei carburanti.

Negli Stati Uniti il prezzo del gas è salito del 25% in poche settimane per movimenti speculativi e la forte domanda di riscaldamento per l’inverno particolarmente rigido in parecchi Stati. Brutte notizie per il consumatore americano, già indebitato e con ridotta capacità di spesa.

VALUTE

Per quelle dei Paesi emergenti è stato un mese da dimenticare. La lista è abbastanza ampia partendo dalla lira turca, al rand sudafricano, al peso argentino, finendo in Europa con il rublo russo, la grivnia ucraina ed il fiorino ungherese. I primi due Paesi, insieme all’India, hanno alzato i tassi di interesse nella speranza di stemperare la svalutazione del cambio. L’intervento indiano è però finalizzato a combattere la salita dell’inflazione al pari della decisone brasiliana, attuata però prima dello scoppio della crisi degli emergenti.

Anche altre valute minori sono andate in affanno ma sono state prontamente difese dalle rispettive banche centrali. Non sappiamo tuttavia quante riserve valutarie abbiano però bruciato. In Europa si tratta dello zloty polacco, del lev bulgaro e del leu rumeno. In America Latina del peso messicano e del sol peruviano.

Euro scivola contro dollaro sotto 1,35 ma risale fino a 1,36 dopo la delusione per l’inattività della BCE nel combattere la deflazione.

Yen che si rafforza nel pieno della crisi degli emergenti e recupera fino a 100,8 contro USD. Poi i mercati azionari rimbalzano nel fine settimana e riscivola fino a 102,5 grazie al carry-trade degli speculatori (vendono yen e comprano assets su altri mercati).

MERCATI FINANZIARI

Il campanello di allarme è suonato ma i rialzisti non si arrendono, convinti che questo rialzo sia eterno. Lo storno degli indici a cavallo del mese è già stato in parte recuperato pensando che la crisi sia già superata.

La fiducia è incrollabile ed è testimoniata dagli spreads italiani ed iberici sul decennale che sono scesi ai minimi del 2006. Cosa dobbiamo attenderci nelle prossime settimane, la correzione proseguirà o il recupero sarà totale e veleggeremo verso i nuovi massimi ? Analizzando il rkmbalzo sembrerebbe che la correzione in corso sia simile a quella di giugno ed agosto.

Tuttavia ci saranno altri colpi di coda malgrado l’ottimismo dilagante tra gli investitori. Il mercato poi, anche nel mini recente storno ha dimostrato la velocità con la quale scende anche perché proviene da rialzi incredibili, realizzati nell’ultimo quadriennio.

Le trimestrali americane sono state molto deludenti, malgrado le aspettative sempre pesantemente ribassate e l’artificio finanziario dei buyback che ha raggiunto livelli paradossali come per IBM, 3M, APPLE, solo per fare i nomi più noti. Deludono Twitter, Linkedin e Amazon mentre convincono Microsoft e Facebook, quest’ultima ai massimi storici. Male tutto il settore della grande distribuzione che sta chiudendo diversi punti vendita e licenziando migliaia di addetti. Catene storiche come JCPenney, RadioShack, BestBuy, Target e Sears registrano cali di vendita e anche difficoltà finanziarie in alcuni casi. La crisi del settore non risparmia anche un leader come Walmart o le catene di abbigliamento come Abercrombie.

La notevole liquidità presente sul mercato è ancora il motore che spinge gli indizi azionari al rialzo. Con la caduta dei profitti, tuttavia, le valutazioni sono eccessive in molti settori ed in particolare nel tecnologico USA.

BANCHE

Prestiti al settore privato a dicembre -2,3% sull’anno precedente nell’area euro con alcune drammatiche eccezioni: Slovenia -17%, Italia -5,3% (-5,9% a novembre), Spagna -11% (-13,5% a novembre).

Le sofferenze bancarie in Italia nel terzo trimestre sono le seguenti, ripartite per le principali banche: Unicredit 15%, Intesa 15%, Monte 22%, UBI 13%, Banco 19%, BP Milano 14% secondo quanto recentemente pubblicato sulla stampa finanziaria. Numeri che, qualora reali, confermerebbero il malessere del settore.

Le banche europee devono affrontare i prossimi stress-test e per prepararsi stanno accelerando il “deleverage”, diminuendo i presti erogati, per rientrare nei requisiti patrimoniali, peraltro recentemente annacquati.

L’esposizione delle banche europee verso i mercati emergenti ammonta, secondo un recente studio, a tre trilioni di dollari, di cui 1,7 detenuti solo da sei Istituti (due inglesi, due spagnoli, uno austriaco ed uno anche italiano). Meno pesante l’impegno delle banche americane che non supera gli $800 miliardi.

SINTESI

“I rischi per la stabilità finanziaria, soprattutto nell’area euro, rimangono significativi. L’esperienza degli ultimi anni insegna che le risposte dei regolatori dovranno essere più tempestive, più coordinate a livello internazionale, ma ciò richiede che il potere decisionale ultimo sia sempre più concentrato su organismi di vigilanza sovranazionali.

Le politiche monetarie super-espansive di tutti i principali paesi avanzati al di fuori dell’area euro prefigurano il rischio dell’emergere di nuove bolle sui mercati finanziari, per effetto dell’abbondante liquidità e dei bassi tassi d’interesse. Si potrebbero ricreare esattamente le stesse condizioni che sono state alla base della bolla immobiliare e dello sviluppo incontrollato dei titoli strutturati.

Nell’area euro, invece, emergono rischi di deflazione e di un prolungato periodo di bassa attività economica, amplificati dalle esigenze di consolidamento fiscale e di politiche di bilancio necessariamente restrittive”.

Questo è esattamente il mio attuale pensiero, ma l’affermazione è virgolettata. Ho riportato le parole del Presidente della Consob (l’autorità che gestisce la Borsa italiana), Giuseppe Vegas, in una audizione a metà gennaio (14) alla Camera e prima della crisi dei mercati emergenti.

Finalmente una voce economica fuori dal coro, realista ed oggettiva. E’ giusto essere ottimisti ma è ancora presto per diventarlo. La ripresa arriverà, certamente, ma la strada è ancora in salita e tortuosa.