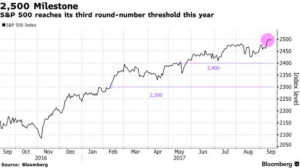

L’abbattimento della barriera storica dei 2.000 punti a metà del 2016 non lasciava certo presupporre che l’indice arrivasse in modo logaritmico anche ai 2.500 punti in meno di quindici mesi, dal precedente target raggiunto.

Da inizio anno il Dow Jones ha registrato 42 nuovi massimi storici, il Nasdaq 49 e lo S&P500 37, la miglior striscia dal 1997 e la seconda più lunga di sempre.

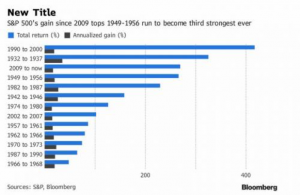

Il rally del più noto indice borsistico mondiale ha superato la seconda settimana il 266% dal marzo 2009, diventando, come indicato nel grafico sottostante, il terzo più importante della storia di questo listino.

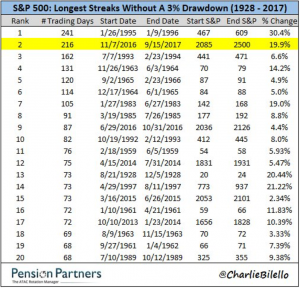

In aggiunta, a rafforzamento dell’incredibile rialzo, lo S&P500 non sperimenta una correzione superiore al tre per cento da oltre 216 giorni, la seconda striscia più lunga della storia, avendo realizzato nello stesso periodo un guadagno del 20%.

Due sono le principali componenti che hanno permesso una performance così’ straordinaria e che molti sperano possa essere ripetuta lanciando il listino verso la vetta dei 3.000 punti: la liquidità immessa dalle Banche Centrali nel sistema finanziario e la politica dei buy-backs (riacquisto di azioni) da parte delle società quotate.

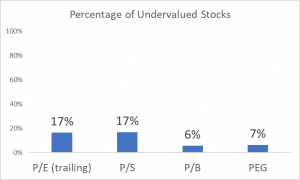

Secondo il giornale online indipendente Banyan Hill, i principali parametri utilizzati nella valutazione dei titoli indicano tutti che la percentuale delle società ancora a sconto, nei listini americani, è molto contenuta e varia dal sei al diciassette per cento del totale, in base allo strumento di analisi utilizzato.

Malgrado tali premesse, non stupirebbe che il mercato proseguisse la sua corsa o che, diversamente, iniziasse quello storno tanto invocato da molti investitori per assecondare più facilmente il rialzo in futuro o più semplicemente per consentire a chi è rimasto fuori dal mercato di partecipare a questa festa. I catalizzatori positivi potrebbero arrivare da Washington e dalle riforme promesse dal presidente Trump, ancora impantanate nella loro elaborazione e nelle liti all’interno del partito repubblicano che ostacolano l’approvazione di alcune leggi molto attese, quali la riforma fiscale e quella sanitaria, quest’ultima ormai del tutto tramontata.

Fed e credito: gli aghi della bilancia

La Banche Centrali hanno comunque iniettato 1,8 trilioni di dollari da inizio anno rimanendo, in modo indiretto, il principale sostegno di questo lunghissimo rialzo e continuando a dare fiducia agli investitori.

Una loro frenata, già dichiarata, della politica espansiva ancora in atto, attraverso la riduzione dell’attivo di bilancio e la conseguente vendita progressiva dei titoli in portafoglio potrebbe avere un impatto negativo sul mercato azionario, protetto da anni dal paracadute monetario.

La liquidità messa a disposizione da tutte le autorità monetarie ha consentito la riduzione dei tassi di interesse ai minimi storici e l’accesso al credito a società che, in contesti ordinari, non avrebbero usufruito di finanziamenti bancari così sostenuti.

Questi ultimi sono stati utilizzati, in molti casi, più per esigenze finanziarie che per investimenti produttivi, alimentando il rialzo già in corso dei mercati azionari e stornando fondi da immettere nell’economia reale.

Al contrario, qualora la Fed faccia completa o parziale marcia indietro sul ritmo di rialzo dei tassi di interesse o sulla riduzione del proprio attivo di bilancio, si troverà in futuro con le armi spuntate nel caso l’economia entri in recessione.

Se, invece, aumentasse la velocità di restrizione monetaria, la manovra potrebbe avere un effetto distruttivo, minando l’elevata compiacenza e lo “status quo” dei mercati azionari.

Il dilemma diventa infine complicato in un momento di riduzione dei finanziamenti da parte del sistema bancario statunitense, un fenomeno che in passato ha anticipato sette delle ultime otto recessioni.

Tuttavia, tanto più il mercato continuerà a salire in assenza di incrementi sostanziali degli utili societari, quanto più la Fed si troverà al bivio sulla necessità di far inflazionare oltremodo la bolla azionaria o di farla, invece, scoppiare con tutti i rischi del caso.