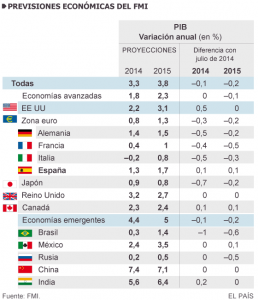

Ora anche il Fondo Monetario Internazionale riconosce la differenza tra il collasso delle aspettative di crescita delle economie internazionali e l’esuberanza irrazionale dei mercati finanziari. Tuttavia sono ancora molto ottimisti anche sulle previsioni riviste del 2014 e completamente disallineati, “as usual”, su quelle del 2015. Dichiarano, inoltre, che la crescita USA, farà da volano a quella mondiale, così come avrebbe dovuto essere la Germania per l’Europa, mentre, invece, sta accadendo l’opposto: anche la prima economia europea è stata trascinata nella depressione economica e sta entrando di nuovo in recessione.

Anche il Giappone sta entrando di nuovo in recessione e mostra il totale fallimento dell’Abenomics con la svalutazione dello yen che, non solo non ha incrementato le esportazioni come auspicato, ma ha impoverito i giapponesi con aumenti dei prezzi che hanno ridotto i consumi.

I segnali che arrivano poi da Cina e Stati Uniti non sono, altresì, per nulla confortanti. L’economia asiatica continua a rallentare. Assistiamo a previsioni di crescita del Pil a tra +7,1% e 7,4%, ma i consumi di materie prime sono drasticamente calati e lasciano intravedere uno scenario più fosco, congiunto al dilatarsi della bolla immobiliare.

Negli Usa, invece, le aziende quotate continuano ad investire il 95% dei propri profitti in dividendi e riacquisto di azioni proprie. Pochi investimenti, mentre i ricavi iniziano a scendere, in quasi tutti i settori dell’economia, dopo anni di infiniti rialzi.

Aumentano i contagi e la diffusione di Ebola, anche in alcuni Paesi europei. Dopo una settimana di tregua, riparte il movimento di Occupy Hong Kong, dei giovani delusi dai colloqui con le autorità locali, le quali, come previsto, non hanno ceduto su nessuna delle richiese di cambiamento.

MERCATI FINANZIARI: una settimana sulle montagne russe, come non si vedeva da tre anni sui mercati azionari. Le ultime tre giornate dei mercati americani (discesa, salita ed ancora discesa con minimi che hanno bucato quelli di inizio agosto), sono state le più burrascose da 29 mesi. Anche il Dow Jones, con il calo settimanale del -2,7%, ha cancellato tutti i guadagni da fine anno, mentre il Nasdaq ha registrato la peggior settimana da maggio 2012, con l’indice che crolla del -4,4%. Infine lo S&P500 scende del -3,14%, peggior declino dal -4,3% del maggio 2012.

Ancora peggio è andata per alcuni mercati europei ed in particolare per il Dax di Francoforte (-4,45%), appesantito dalla pubblicazione di dati macroeconomici molto negativi sul settore manifatturiero tedesco. Il rallentamento evidenziato ad agosto ha generato preoccupazione per la salute della prima economia europea, la quale, dopo l’inaspettato Pil negativo del secondo trimestre, potrebbe ora entrare in recessione tecnica, qualora ripeta la stessa performance anche nel trimestre appena concluso.

Tengono gli spread sui bond governativi nel mercato europeo, ma si allarga quello tra Italia e Spagna con i rendimenti del Paese iberico che si avvicinano ad un incredibile 2%, mentre quelli domestici superano il 2,3%. La paura fa invece volare il decennale americano che scende fino al 2,31%, anche in seguito alla pubblicazione della minuta dell’ultimo meeting Fed, nel quale metà dei membri chiedono di rinviare il rialzo dei tassi di interesse, a causa della persistente debolezza dell’economia.

MERCATI EMERGENTI: Brasile nel mirino per il risultato elettorale, ancora non definitivo, che potrà anche essere ribaltato al secondo turno di ballottaggio.

VENEZUELA: riserve ancora in calo in Venezuela, dove iniziano a serpeggiare dubbi sulla tenuta finanziaria del paese. E l’opposizione denuncia che l’inflazione reale sarebbe al 188% annuo per i generi alimentari.

BRASILE: primo turno alla Presidente uscente Rousseff con il 41% dei suffragi che, a sorpresa, sfiderà Neves (34%) il leader dei conservatori che ha surclassato, inaspettatamente, la candidata del partito verdi/ecologista Marina Silva, accreditata in testa dai sondaggi, solo 10gg prima del primo turno elettorale.

La Borsa carioca ha festeggiato con il botto l’esito, con un rialzo del +8%, nella speranza che una vittoria di Neves, appoggiato anche dalla Silva, al secondo turno possa rivitalizzare l’anemica crescita economica del Paese.

TURCHIA: ritornano le tensioni interne con l’uccisione di 30 dimostranti curdi che protestavano contro l’inerzia del governo turco nell’aiutare la città di Kobane, curda, ma in territorio siriano, assediata dai miliziani dell’ISIS.

UCRAINA/RUSSIA: nuovo record negativo del rublo verso dollaro ed euro. I dati ufficiali mostrano che la Banca Centrale ha speso $700M per cercare di difendere il rublo, mentre altre fonti sostengono che ne abbia invece utilzzati il triplo, oltre oltre $2 miliardi, solo negli ultimi 3 giorni, anche per combattere l’ascesa del tasso di inflazione.

EUROPA: i dati usciti in settimana confermano l’elevata percentuale che il vecchio continente ricada nella terza recessione dal 2009. Persino Draghi ha dovuto ammettere che la crescita è modesta e sta rallentando, auspicando nuove misure straordinarie di politica monetaria per contrastare questa nuova debolezza.

GERMANIA: gli ordini dell’industria crollano ad agosto del -5,7% sul mese precedente, rispetto al -2.6% previsto, il peggior calo mensile dal 2009. Il calo è del -4,1% su base annua, complice soprattutto la voce extra Ue (-9,9% m/m) e quella della zona euro (-5,7%). Male anche la produzione industriale, che nello stesso mese, ha registrato un tonfo del -4% m/m, dovuta per lo più a un forte rallentamento della produzione di autoveicoli (-25%). L’ennesima conferma negativa del peggioramento economico tedesco è arrivata giovedì 10: la bilancia commerciale ad agosto ha registrato una flessione del surplus a 17,5 miliardi di euro (dai 23,4 di luglio), complice un crollo dell’export, sceso del -5,8% su base mensile.

Se anche i dati si riferiscono a un mese che risente particolarmente delle ferie estive, è pur vero che molte delle figure sopra citate sono epurate dagli effetti stagionali. In aggiunta, non bisogna trascurare che il quadro di debolezza era emerso già in molti indicatori anticipatori, come l’indice ZEW sulla fiducia degli investitori e quello IFO sulla fiducia delle imprese tedesche, in costante declino da inizio anno. E come se non bastasse, anche il quadro prospettico non è incoraggiante. Una prova è arrivata dall’indice PMI manifatturiero di settembre, che ha mostrato un ritorno alla contrazione per la prima volta da giugno 2013, con il livello dei nuovi ordini sceso al tasso più basso degli ultimi due anni.

Questa situazione è frutto di diversi fattori, che vanno dalla fragile ripresa del resto dell’eurozona, con cui la Germania ha importanti scambi commerciali, sino alle sanzioni imposte alla e dalla Russia. Non bisogna trascurare neanche il rallentamento della Cina, seconda economia mondiale, che acquista dalla Germania i macchinari e gli autoveicoli. Appare chiaro che per un’economia così incentrata sull’export, un rallentamento della crescita globale possa costituire una minaccia. Questi dati lasciano poco spazio all’ottimismo. Dopo il calo del Pil nel secondo trimestre dell’anno (-0,2% t/t), è molto probabile che la recessione tecnica sia ormai inevitabile.

FINLANDIA: anche la Finlandia ha perso in settimana la corona di tripla AAA di rating, dopo il “downgrade” a AA+ da parte di S&P. In Europa sono rimaste solo Germania e Lussemburgo, le uniche ancora vergini, insieme con l’Olanda che farà presto la stessa fine della Finlandia, visto che con il Paese nordico, i tulipani condividono già una nuova recessione.

ITALIA: settimana caratterizzata dal passaggio in parlamento della riforma del lavoro. Il resto sono le solite schermaglie con Bruxelles nel tentativo di sganciarsi, in compagnia con la Francia, dal parametro del 3% di deficit/PIL.

USA: è partita, in settimana, la nuova stagione delle trimestrali. Da inizio luglio, le aspettative sugli utili del terzo trimestre sono crollate dall’11% al 6,4%, con 9 su 10 settori nelle spese discrezionali, che dovrebbero comunicare una crescita negativa.

Intanto il debito pubblico ha superato i $17,850 trilioni con una escalation disarmante dall’inizio del primo mandato di Obama, mentre la comunità economica – le conniventi agenzie di rating comprese – fanno finta di nulla.

ASIA: l’assenza di dati macroeconomici e le rientrate tensioni ad Hong Kong hanno consentito agli indici borsistici cinesi, del continente e della città stato, di chiudere positivi, gli unici nel pesante contesto mondiale settimanale, anche grazie ad una apertura inferiore delle contrattazioni (3 gg Shanghai e 4gg Hong Kong).

GIAPPONE: la Banca Centrale ha stabilito che manterrà inalterato lo stimolo monetario, ora in essere, al ritmo di ¥60T-70T, attraverso l’acquisto di titoli governativi e ed assets rischiosi. L’economia sembra infatti avviata ad una nuova recessione e si tenterà di risvegliare dal coma un malato, ormai terminale.

MATERIE PRIME: E’ stata la settimana del crollo del petrolio e dell’oro, quest’ultimo ripresosi negli ultimi giorni di contrattazione. L’oro nero, invece, è sceso fin sotto gli $83, in picchiata rispetto agli 88-90 della scorsa settimana. Venerdì, a fine seduta, sulle notizia che l’ISIS, avvicinandosi a Baghdad potesse conquistare un importante terminale petrolifero, le quotazioni sono risalite fino oltre 85,5. Tuttavia, la debolezza sembra destinanta a perdurare, a causa dell’evidente e, finalmente evidenziato, rallentamento economico mondiale.

BANCHE: la banca britannica Lloyds, la più importante erogatrice di mutui del Regno Unito, prevede di licenziare migliaia di lavoratori, in quello che sarebbe il più consistente taglio dal 2011. E’ prevista anche la chiusura di diverse filiali.

Il presidente di Banca d’Italia Visco ha affermato durante la riunione del G8 economico nel weekend, che la politica monetaria di tassi bassi per un lungo periodo è controproducente e provoca diverse “assests bubbles”, muovendosi, in tal modo, in pieno contrasto con il “modus operandi” di Draghi.

VALUTE: euro in ripresa sul dollaro fino a 1,27 da 1,252 della scorsa settimana, in seguito alle dichiarazioni piuttosto espansive di diversi membri della Fed. Chiusura poi a 1,262, in seguito alla caduta degli indici. Anche lo yen si è rafforzato fino a 108, dopo aver sfiorato quota 110 contro dollaro, la scorsa settimana.

SINTESI: tutti i nodi vengono al pettine: la bolla dei mercati finanziari, la irresistibile crescita dell’economia tedesca trainata dall’export e la salita scontata del prezzo del petrolio. L’onda di ritorno sembra arrivare, ma non finirà qui. Ci sarà l’ ennesimo tentativo di investitori ultra-ottimisti e dei soliti banchieri centrali nel tentare di mantenere a galla mercati ed economie, ormai agonizzanti. Sappiamo però che si tratterà solo di una ulteriore manovra per guadagnare tempo e nascondere i problemi che, dal 2008, non sono mai stati risolti.