Kuroda ed Abe, presidente della Banca Centrale e primo ministro giapponese hanno colpito ancora. In una mossa disperata per rivitalizzare l’economia nipponica, sull’orlo del collasso, i due kamikaze hanno rinforzato, a sorpresa, il quantitativo di denaro stampato (QE), rinvigorendo, per l’ennesima volta, le infinite speranze ed illusioni degli incrollabili rialzisti, portando gli indici americani ai nuovi record storici, congiuntamente a dati macroeconomici americani brillanti, ma non del tutto convincenti.

L’inizio d’ottobre è già dimenticato, con il mini-crollo dei mercati del -10%, annullato o, in altri casi, ampiamente recuperato. Ma i dati economici non confermano l’euforia finanziaria. Cina, Giappone ed Europa sono di nuovo in marcato rallentamento, mentre gli Stati Uniti evidenziano, anche nella crescita del Pil del terzo trimestre, un calo della componente consumi, alquanto preoccupante.

Liquidity, liquidity ed ancora liquidity, l’unico catalizzatore dei mercati. E’ l’ennesima conferma della estrema gravità della situazione, ormai sempre più astratta dal contesto economico reale mondiale. Sono state infatti sufficienti due settimane nelle quali il pericolo dell’Ebola si è ridimensionato, la guerra in Ucraina e nel califfato musulmano dimenticata per rinnescare la bolla infinita. Anche il prezzo del petrolio, ormai sotto gli $80, non sembra più rappresentare una seria minaccia.

MERCATI FINANZIARI: il grafico sottostante dimostra la dimensione irreale della bolla azionaria: lo S&P500 ha chiuso tutti i mesi al rialzo, ininterrottamente dal giugno 2013. Sono riusciti a fargli registrare un nuovo record, anche ad agosto ed ottobre, dopo una partenza molto negativa.

Si restringono gli spread obbligazionari dei titoli governativi periferici che, tuttavia, non hanno ancora recuperato il tonfo di inizio mese. Continua ad ampliarsi il differenziale di rendimento tra i decennali spagnoli ed italiani, ora a 35 bps. Torna invece ad impennarsi il rendimento del titolo greco il quale, nelle ultime tre sedute, ha risuperato l’8% dal 6,7% della scorsa settimana.

MERCATI EMERGENTI: la forza indiretta del dollaro, indotta dalla debolezza di yen ed euro, creerà seri problemi a molte economie emergenti, in aggiunta a quelle già colpite dal recente crollo di quasi tutte le materie prime.

TUNISIA: nel nuovo Parlamento tunisino, sono stati eletti 85 laici e 69 islamici. Saranno necessarie alleanze, ma il risveglio arabo e’ reale. Un segno da non sottovalutare contro il dilagare del fanatismo islamico.

BOURKINA FASO: settimana incandescente per l’ex colonia francese, uno dei Paesi più poveri dell’area sahariana ed al mondo. Gravi disordini sono scaturiti a causa della volontà del Presidente di ricandidarsi dopo 27 anni ininterrotti al potere. Dopo alcuni giorni di tumulti, con assalto anche alla sede del Parlamento, il Presidente si è dimesso ed il potere è stato assunto dai militari.

BRASILE: la Rousseff è stata rieletta, ma solo grazie al voto delle classi povere, come il grafico evidenzia.

La borsa di San Paolo non ha gradito, crollando del -5,5% nella seduta di lunedì per la mancata vittoria del liberista Neves, più incline verso il business, rispetto alla rivale populista.

UCRAINA/RUSSIA: nuovo crollo del rublo che aggiorna quotidiani minimi storici, rispetto alle valute forti. A sorpresa, la Russia ha alzato i tassi di interesse dall’8 al 9,5% a fine settimana, nel tentativo di frenare la svalutazione, ma con esito fallimentare, dopo che la Banca Centrale aveva già speso, nel solo mese di ottobre, $27 miliardi.

Salgono a 4.000 i morti del conflitto etnico nell’est Ucraina, dei quali 300 dalla firma del cessate il fuoco il 5 settembre. I due Paesi hanno raggiunto un accordo per la fornitura di gas, che prevede il pagamento di una parte degli arretrati ed il saldo anticipato sui nuovi acquisti. Ovviamente paga l’Europa, visto che l’Ucraina è in bancarotta tecnica: costo $5 miliardi.

Le elezioni ucraine sono state vinte dal partito pro-europeo. La Russia ha riconosciuto l’esito, ma poi farà di tutto per difendere le etnie russe, sempre più vessate. Nella giornata di domenica si tengono consultazioni anche a Donestk, seconda città del Paese e roccaforte dei ribelli pro-russi, cui molte zone sono al gelo e già sottozero. Nella vigilia, sei soldati ucraini sono stati uccisi.

EUROPA : la crescita economica dell’area euro continua a perdere slancio. Ad ottobre, l’indagine condotta dalla Banca d’Italia, congiuntamente al centro studi Cepr, ha segnalato un ulteriore indebolimento, con l’indice Eurocoin a + 0,08%, ormai vicino a crescita zero, da +0,13% di settembre.

I redditi privati dell’area Euro crescono a settembre del +0.2%, mentre i risparmi scendono al 12.9% nel secondo trimestre 2014.

L’indice di fiducia economica nella zona euro è salito ad ottobre, rispetto a settembre, da 99,9 a 100,7 punti. Gli economisti avevano previsto un calo a 99,7 punti. La fiducia è aumentata nel settore dei servizi da 3,2 a 4,4 punti, nelle costruzioni da -27,7 a -24,6 punti ed in quello del commercio al dettaglio da -7,3 a -6,4 punti. Nel settore industriale la fiducia è scesa a -5,5 dai -5,1 punti di settembre. La fiducia dei consumatori è invece risalita da -11,4 a -11,1 punti. Il dato è conforme alla stima preliminare.

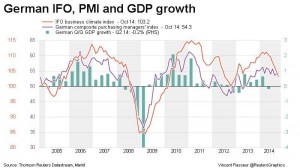

GERMANIA: calo peggiore del previsto ad ottobre del clima di fiducia delle imprese in Germania. L’indice elaborato dalla società di ricerche Ifo si è attestato a 103,2 punti, dai 104,7 del mese precedente. In media gli analisti stimavano una contrazione più contenuta, a 104,5 punti. Si tratta del livello minimo da 18 mesi e del sesto calo consecutivo dell’indice che, come si vede nella figura, anticipa l’andamento del ciclo economico e, di conseguenza, rende molto probabile una nuova recessione, anche per la corazzata tedesca.

Le esportazioni tedesche verso la Russia sono calate ad agosto del -26.3% sull’anno precedente e del -16.6% nei primi 8 mesi dell’anno, sempre rispetto allo stesso periodo del 2013.

Crollano anche le vendite al dettaglio a settembre: – 3.2% sul mese precedente, rispetto al -0,8% previsto. Si tratta del peggior declino mensile da maggio 2008. Rivista al ribasso anche la crescita di agosto al +1,5%, rispetto al +2,5%.

FRANCIA: ha chiesto di attenuare, come l’Italia, l’austerità del budget per rilanciare un’economia ferma ed ingessata, mantenendo un deficit, ancora elevatissimo, al 4,3%, anche per il 2015.

ITALIA: aumenta il numero dei suicidi, a causa dell’instabilità economica. Se nel 2012 sono state 89 le persone a decidere di togliersi la vita a causa della crisi economica, nel 2013 il numero dei suicidi è quasi raddoppiato, toccando la cifra di 149: un suicidio ogni due giorni e mezzo, con quasi la metà delle persone imprenditori (68), mentre erano stati 49 nel 2012. Rispetto al 2012 cresce anche il numero delle vittime tra i disoccupati: 58 persone si sono suicidate tra i senza lavoro, numero più che raddoppiato rispetto al 2012, quando gli episodi registrati furono 28.

Quasi 600mila posti di lavoro bruciati nel quinquennio 2008-2013 al Sud, dove si scende sotto i 6 milioni di occupati, a quota 5,8 milioni, il livello più basso almeno dal 1977 quando iniziano le serie storiche. Lo certifica il rapporto Svimez 2014, che stima per il 2014 un Pil nazionale in calo dello 0,4%, con un picco negativo al Sud (-1,5%). Nessun segno di miglioramento anche nei mesi seguenti: nel primo trimestre del 2014 il Sud ha perso 170mila posti di lavoro rispetto allo stesso periodo dell’anno precedente, contro -41mila nel Centro-Nord. Per la prima volta dalla fine della seconda guerra mondiale, il numero dei decessi è superiore alle nascite (solo 177k). Infine, dal 2001 sono emigrate 1,5 miloni di persone, di cui 494 mila giovani, il 40% dei quali laureati.

La fiducia degli imprenditori sale ad ottobre a 96.0 in ottobre, rispetto ai 95.5 di settembre ed ai 95.0, previsti, mentre la fiducia economica sale a 89.3, da 86.9 del mese precedente. La fiducia delle costruzioni cresce a 77.5 da 75.5 di settembre, mentre quella dei servizi balza a 89.2 da 85.1. Infine la fiducia dei consumatori sale a 93.9 da 92.1.

SPAGNA: Il prodotto interno lordo della Spagna nel terzo trimestre è salito del +0,5%, rispetto ai tre mesi precedenti, secondo i dati preliminari forniti dall’ufficio nazionale di statistica Ine. La lettura è in linea con le attese degli economisti, ma inferiore alla crescita del +0,6% registrata nel secondo trimestre. Su base annua l’economia è cresciuta del +1,6%, oltre il +1,3% del trimestre precedente (rivisto da +1,2%) ed in linea con le attese degli economisti.

Alcuni ecomisti stimano che la Spagna dovrà attendere almeno 15 anni per recuperare i posti di lavoro persi, al ritmo attuale di reimpiego dei disoccupati. I nuovi lavori sono infatti sottopagati e di qualità inferiore, rispetto al periodo pre-crisi.

Prezzi al consumo per il quarto mese consecutivo: – 0,1% annuale ad ottobre, rispetto al -0,2% di settembre.

Il prezzo del carburante alla pompa scende al minimo di agosto 2011.

GRECIA: vendite al dettaglio ad agosto +4.5% sull’anno precedente, rispetto ad una stima del +1.5%. I depositi delle banche greche crescono anche in settembre per il settimo mese consecutivo, secondo i dati pubblicati lunedì dalla Banca Centrale, mentre l’offerta di credito continua a scendere, anche se il calo si sta stabilizzando.

SVEZIA: a sorpresa la banca centrale ha abbassato I tassi di interesse a zero. Il motivo? La deflazione, ormai evidente.

USA: l’indice PMI servizi cala per il quarto mese consecutivo, al minimo da sei mesi.

Il livello di fiducia degli imprenditori è il più basso da luglio e questo impatterà sulla crescita del Pil nell’ultimo trimestre, già rivisto al ribasso al +2,5% (3,5% la precedente stima), rispetto al precedente dato uscito in settimana (prima stima terzo trimestre) al +3,5%. Questo numero rivela un aumento dei consumi molto modesto, la pià contenuta dal secondo trimestre 2012, ed una crescita economica sostenuta invece da notevoli investimenti pubblici.

La National Association of Realtors ha reso noto che nel mese di settembre l’indice home pending sales, relativo cioè alle vendite di case con contratti in corso (i nostri preliminari), ha evidenziato una variazione positiva de +0,3%, in recupero rispetto alla flessione del -1% precedente. Il dato ha deluso le attese degli analisti che si erano preparati ad un rialzo più marcato del +0,5%.

Il livello di mutui ipotecari erogati scende ai minimi dal 1995, dato che conferma la discesa continua del numero di proprietari immobiliari tornati, in percentuale sulla popolazione, all’anno 1978.

ASIA: la settimana viaggiava tranquilla fino all’imprevisto colpo di scena della banca centrale nipponica.

GIAPPONE: le vendite al dettaglio salgono a settembre al livello più alto da quattro mesi, vale a dire dopo l’introduzione dell’aumento dell’Iva l’1 aprile scorso dal 5 all’8%: + 2.7% a settembre, rispetto al +1.9% di agosto. Nel terzo trimestre sono in crescita del +1.4, rispetto al – 1.8 del secondo trimestre.

La Bank of Japan ha deciso l’ampliamento del quantitative easing dai 60-70 trilioni di yen annui ad 80, con una decisone molto controversa e non unanime (4 membri favorevoli ed alrettanti contrari con il voto del Governatore a fare la differenza). Lo yen è scivolato fino a 112 verso il dollaro, minimo da sei anni e già lo proiettano a 120 con gravi conseguenze negative per la già anemica economia nipponica. L’indice della borsa di Tokyo è arrivato a guadagnare fino a 1.000 punti nell’ultima seduta settimanale, dopo la decisione, chiudendo ai massimi da 7 anni.

La Banca Centrale ha inoltre ampliato il suo intervento di acquisto sul mercato azionario fino a 3 trilioni di yen, riducendo il peso della componente obbligazionaria dall’80% al 65%, a conferma del sostegno infinito dell’autorità monetaria al mercato azionario, come già fatto per quasi sei anni dalla Fed e anche dalla BCE dalla crsi del 2011 in avanti.

CINA: continuano ad uscire falsi dati macroecomici sull’economia cinese, da parte delle autorità centrali. Gli errori sono così grossolani che si evidenziano immediatamente. Nello specifico, l’export cinese verso Hong Kong è cresciuto a settembre in modo smisurato fino a $1.56 miliardi, mentre le importazioni della ex-colonia britannica verso la nuova madrepatria cinese si fermano, invece, a quota ad un miliardo di dollari.

I prezzi delle nuove abitazioni sono calati in 69 delle 70 città monitorate dal Governo, il maggior numero dal gennaio 2011, quando fu modificato il sistema di compilazione dei dati, mentre la vendita di case è calata del -11% nei primi nove mesi dell’anno. Alcuni prodotti finanziari legati al mercato immobiliare sono già andati in default, nei primi mesi dell’anno, ma non saranno gli ultimi e questo sarà un ulteriore problema da gestire. A tal proposito volano i crediti deteriorati della più grande banca del mondo per asset, la ICBC, che nel 3° trimestre registra il più forte rialzo delle sofferenze dal 2006.

SUD COREA: la produzione industriale a settembre cresce solo del +0,1% sul mese, rispetto ad una stima del +2,1% e del +1,9% su anno, contro una stima del +2,8%.

MATERIE PRIME: petrolio che tenta un affondo sotto gli $80 dollari per poi recuperarli in chiusura, riavvicinandosi agli $81. Ma il percorso sembra segnato e sono probabili discese verso i $75. Oro in forte affanno, invece, preso in contropiede dalle banche centrali, con sfondamento al ribasso di quota $1.200, con punte fino a $1.160. C’è chi già lo prevede a $1.000, anche in un breve futuro. Ma che cosa sta succedendo al metallo giallo, in discesa ormai da quasi 4 anni, mentre l’incertezze sulla crescita mondiale dovrebbe favorirne una rapida salita ?

La Svizzera attende il voto: manca solo un mese (30 novembre) e gli elvetici decideranno se rivogliono il proprio oro. Non quello cartaceo, opaco e leggero che ha scritto su un foglio il valore in cifre. Oro vero, concreto, tangibile, che, come ho già rimarcato in precedenza, sarà difficile capire dove si trovi. Il problema torna sempre a galla: il metallo giallo concreto dove si trova? Chi lo possiede e lo produce? Forse, se si aspetta un’altra manciata d’anni, la risposta a tale questione verrà scritta in cinese o in russo ed, anche in quel caso, sarà difficile avere la certezza di rivedere qualche lingotto.

Com’è possibile che il metallo giallo cali di valore (e di interesse) in un periodo di scontri armati, tensioni geopolitiche, domanda elevate di metallo fisico e produzione che vede ridursi i propri profitti al calare del prezzo?

Il mercato è bello perché è irrazionale, ed irrazionali sono anche le forze che agiscono spesso, anche trasversalmente. Queste, viste in termini generali, riaprono una questione fondamentale, vale a dire dove finisca l’azione dell’investimento concreto e dove cominci la scommessa, più speculativa, dell’oro cartaceo.

Questa inaspettata corsa al ribasso, qualora non trovasse una soluzione di inversione del trend, porterebbe ad un nuovo ennesimo blocco della produzione mineraria.

Un livello di prezzo così basso potrebbe, dal lato opposto, agevolare i compratori di metallo fisico (ove i quantitativi di import cinese, russo ed indiano sono già tornati a crescere nel mese di ottobre), portando tuttavia ad un interrogativo già noto: dove e da chi acquistare il nuovo oro? L’ipotesi che qualcuno venda prezioso fisico rimane dubbia: chi ad oggi possiede metallo in quantità sufficienti a spostare la curva dei prezzi, infatti, non è in posizione ribassita sul mercato “fisico” (specie quando si tratta di grandi autorità bancarie), la qual cosa lascia aperta l’unica via che spiega il corrente movimento ribassista: quella dell’oro cartaceo.

Gli analisti sono scettici riguardo al più breve futuro del metallo giallo: a guardare i principali indicatori tecnici, il rosso domina la scena, con scenari ribassisti che prevedono discese fino a $1160 prima (sui livelli di rimbalzo dell’aprile 2010) e $1150 poi; questi, oltrepassati, potrebbero condurre la commodity verso un minimo a $1080. Un’immagine diffusa mostra inoltre come vi sia tendenza a pensare che il crollo dell’oro giallo sia in parte imputabile al calo dell’oro nero: mal comune, mezzo gaudio.

L’altissima volatilità che contraddistingue l’oro (superiore a quella della media dei preziosi) ha fatto ormai di esso un asset d’investimento nudo e crudo, che poco ha a che vedere con la storica nomea di bene rifugio. Parole già dette e sentite queste ultime, che tuttavia vale la pena di richiamare in vista di un punto già trattato: la domanda d’oro cresce, l’interesse verso il metallo fisico cresce, l’acquisto effettivo di prezioso cresce (anche se, ufficialmente, non è chiaro da dove provenga) e in tutto ciò il prezzo dell’oro crolla inesorabilmente, sotto il peso di una corrente negativa che ha la leggerezza della carta.

Il mercato aureo è in attesa di chiarimenti da quasi due anni ormai. La Svizzera, di fronte a tale immobilità, ha deciso di fare il primo passo, il cui esito, tuttavia, farà molto discutere ed aumenterà la già elevata volatilità del prezzo del metallo più nobile.

BANCHE: segnale di leggero miglioramento nel livello dei prestiti erogati dalle banche sia europee che domestiche, ma il bilancio annuo rimane ancora negativo (grafico).

Lloyds chiuderà 150 filiali e licenzierà 9.000 dipendenti, entro il 2017

DEUTSCHE BANK dichiara perdite per €94 milioni nel terzo trimestre, rispetto ai 41 milioni dell’anno precedente.

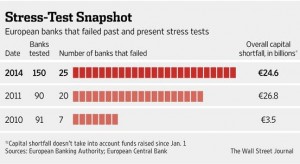

Stress test delle banche europee che evidenziano una deficit di capitale di quasi 25mld e 9 delle banche italiane che falliscono i target previsti. Quasi tutti gli Istituti avevano già provveduto a rnforzare il capitale durante l’anno, mentre i deficit maggiori sono stati rilevati a carico di MPS e Carige che dovranno procedere ad ulteriori ricapitalizzazioni o ad operazioni straordinarie.

Reitero tutti i miei dubbi sulla validità di questi test che, peraltro, non hanno contemplato il rischio di deflazione nel vecchio continente, ormai già conclamato, in almeno otto Paesi. Lehman Brothers dichiarò in data 12/09/08 un Core Tier 1 pari a 11%, ben oltre l’8% medio richiesto in questo ultimo test, ma fallì solo tre giorni dopo..!!

VALUTE: euro che si inabissa a 1,25 dall’ 1,27 della scorsa settimana, in seguito ai deludenti risultati degli stress test bancari europei, al brillante dato sul Pil USA ed alla conferma della fine del QE da parte della Fed. Lo scivolamento dello yen oltre 111 verso dollaro apre scenari inquietanti ed inesplorati. La divisa nipponica, negli ultimi 20 mesi si è svalutata del 40% verso il biglietto verde, la moneta unica ed il won coreano e del 50% nei confronti del yuan cinese. Ma le esportazioni sono cresciute meno del previsto e la bilancia dei pagamenti è in profondo rosso, per la prima volta negli ultimi 30 anni.

SINTESI: gli stress test delle banche europee, i nuovi record di Wall Street, lo stop del quantitative easing americano, il rafforzamento di quello giapponese, il crollo dell’oro e dello yen. Tutti elementi, frutto della manipolazione umana e non dell’aggiustamento economico che il libero mercato lentamente impone. Ne vediamo una traccia sulla cadutadel prezzo del petrolio. Se ne consuma sempre meno, a causa della crescente crisi economica nelle economie mondiali, anche emergenti. In questo caso, stranamente, banche centrali, governi e Paesi produttori non riescono ad intervenire per fermarne la caduta. Il protrarsi di prezzi bassi metterà in ginocchio, alcune economie già depresse, o sull’orlo della bancarotta (Venezuela ed Iran i più a rischio), ma ridarà fiato a qualche miliardo di consumatori nel mondo che beneficeranno di minori costi di approvvigionamento.

Questo è un banale, ma chiaro, esempio di come dovrebbe funzionare il ciclo economico, senza l’alchimia dell’intervento delle banche centrali negli ultimi sei anni. Se continuiamo a non accettare la recessione, i rischi del protrarsi di una bassa crescita planetaria, saranno ancora più devastanti, quando tutte le bolle finanziarie create, inutilmente, in questi ultimi anni scoppieranno.