L’ultima riunione della Federal Reserve di metà dicembre ha solo accelerato un movimento al rialzo dei tassi di interesse, in essere da ormai sette settimane, già iniziato nell’ultima decade di ottobre e circa due ottave prima delle elezioni presidenziali.

Il mercato obbligazionario è riconosciuto come il più vasto assets finanziario del mondo ed ultimamente è sempre stato controllato dalle Banche Centrali. Queste ultime hanno schiacciato i rendimenti a zero, dalla crisi finanziaria in avanti, spingendoli in diversi casi anche in territorio negativo, con politiche di acquisto di titoli ultra espansive. In precedenza, la discesa dei tassi di interesse ed il conseguente apprezzamento dei bond è un movimento iniziato agli albori degli anni ottanta.

Di conseguenza, nel mondo finanziario, c’è chi sostiene che stiamo attualmente vivendo una gigantesca bolla obbligazionaria da oltre trentacinque anni e che quest’ultimo movimento repentino di rialzo dei rendimenti è il segnale della sua prossima deflagrazione.

Il nervosismo comincia, infatti, ad essere evidente man mano che il movimento di rialzo appare sempre più inarrestabile ed i tassi di interesse cominciano a tornare ai livelli di tre anni precedenti, in particolare negli Stati Uniti.

La carneficina dei bond ha già creato 1,7 trilioni di dollari di perdite in conto capitale sul valore delle obbligazioni nel mese di novembre, a livello planetario, la più sensibile perdita mensile dal 1990. Il movimento di ribasso è proseguito anche a dicembre con decurtazioni già superiori al trilione.

In scia alla riunione della Federal Reserve dello scorso 14 dicembre, il rendimento del titolo decennale governativo statunitense – noto come il TBond – ha raggiunto il 2,64% per poi scendere nelle due settimane successive al 2,46%. Un tale livello di tassi di interesse non dovrebbe spaventare nessuno, mentre in realtà creano forte preoccupazione in quanto risaliti di 120 basis points, rispetto al minimo annuale di metà luglio al 1,34%. Si tratta, infatti, di un incremento di quasi il 100% negli ultimi cinque mesi.

In un mondo assuefatto ai tassi bassi, un simile incremento ha già penalizzato aziende e privati, costrette a finanziarsi a tassi sempre più elevati, seppur ancora nella stragrande maggioranza dei casi ancora sostenibili.

I titoli di stato americani sono considerati uno degli investimenti più conservativi al mondo per il fatto che si pensa che Washington non dichiarerà mai default. I risparmiatori otterranno a scadenza sempre il valore facciale del titolo, grazie alla Fed, capace di stampare denaro a sufficienza per stemperare le tensioni sui mercati finanziari.

Negli ultimi anni, gli investitori hanno allungato la durata dei titoli acquistati per incrementare i rendimenti dei loro portafogli. L’investimento si è rivelato remunerativo anche in conto capitale, fino a quando i tassi di interesse non hanno cominciato a cambiare direzione spingendosi al rialzo. Il solo titolo trentennale statunitense ha perso l’8% dalle elezioni ed il 16% da luglio.

Il terremoto del mercato obbligazionario americano ha provocato uscite dai fondi di settore per oltre 34 miliardi di dollari nelle ultime sette settimane ed il deflusso è previsto anche nell’ultima ottava appena conclusa. Tale striscia equivale alla più lunga dal “Taper Tantrum” dell’estate 2013, quando la Banca Centrale statunitense annunciò la fine del “quantitative easing”. Gran parte dei riscatti si è concentrato sui mercati emergenti che soffrono la maggiore instabilità sia interna che dei mercati finanziari, nonché l’impressionante rivalutazione del dollaro.

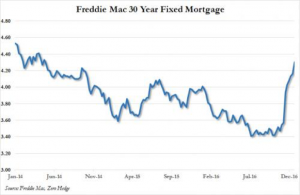

Ripercussioni già sensibili si sono avvertite anche nei finanziamenti ipotecari, quasi dimezzati nell’ultimo mese. I tassi applicati sui mutui trentennali a tasso fisso hanno raggiunto il 4,3%, ai massimi dal luglio 2014.

Quanto sopra descritto rende il mercato immobiliare di nuovo fragile in quanto nello stesso periodo, dal luglio 2014 quando i tassi ipotecari erano allo stesso livello, i prezzi delle abitazioni sono saliti in doppia cifra in molte aree geografiche del Paese, al pari delle locazioni diventate insostenibili in molte aree urbane. Il numero dei contratti preliminari di compravendite è, di conseguenza, sceso sensibilmente nel mese di novembre.

SINTESI

L’atteggiamento della Federal Reserve nell’ultima riunione di fine anno è apparso a molti analisti piuttosto remissivo, come se la Banca Centrale fosse costretta ad adeguarsi al rally “reflazionistico”, partito dopo l’elezione di Trump.

Al momento, i mercati azionari stanno apprezzando solo la boccata di ossigeno che ha beneficiato il settore finanziario, il migliore dall’otto di novembre ad oggi, che ha apprezzato i maggiori spread di guadagno grazie al rialzo dei tassi. Nessuno sembra, al contrario, preoccuparsi o valutare l’incremento del costo del capitale di finanziamento per molte aziende che hanno un livello di debito già piuttosto sostenuto.

Il mercato obbligazionario guarda invece più avanti e viene già etichettato a rischio di una pericolosa ed incontrollata discesa, malgrado sicuri rimbalzi su eccessive debolezze, come già avvenuto nelle ultime due settimane dell’anno.

Il mondo finanziario percepisce, infatti, le difficoltà per l’economia reale di sostenere tassi di interesse più elevati nei prossimi anni dopo quasi un decennio a tassi rasenti allo zero.

Il dubbio che aziende e privati americani non siano in grado di sostenere tassi di finanziamento in continua crescita sarà una delle prove per la tenuta dei mercati sia azionari che obbligazionari nel 2017.