La Cina torna a fare paura! La Borsa di Shanghai chiude la settimana con un -9% ed il mese di luglio a -14%, il peggior risultato mensile di sempre. Nuovi incubi si concentrano sull’economia asiatica, mentre i focolai di crisi planetari stanno aumentando molto velocemente.

La crisi delle tre C, Cina, commodities (materie prime) e currencies (valute + dollaro) sta lasciando pericolose cicatrici nello scenario economico mondiale.

Nel weekend Portorico, l’isola caraibica che fa parte degli Stati Uniti, non pagherà gli interessi su un bond in scadenza per $58 milioni, cifra modesta ma che avrà conseguenze anche a Washington che per ora ha rifiutato di gestire il prossimo default da $72 miliardi.

Dopo la Cina, ora è il Brasile a fare paura. Il mix di alti tassi di interesse, valuta in caduta libera, crollo delle quotazioni bancarie in Borsa e deflusso di capitali, associato con previsioni di recessione catastrofiche (Pil -2% per il corrente anno) sono una potenziale bomba ad orologeria per la prima economia latino-americana.

Il Pil americano al 2,3% nel secondo trimestre, rispetto ad una previsione del +2,6% ci lascia, invece, indifferenti ma conferma che la crescita dell’economia a stelle e strisce è ancora insufficiente per aumentare la ricchezza della gran parte della popolazione.

Come ho sempre sostenuto, la crisi greca non è ancora risolta. Il memorandum per il terzo salvataggio non sarà pronto prima della scadenza della rata di rimborso alla BCE per 3,2 miliardi di euro del 20 di agosto ed il Paese dovrà ottenere un secondo prestito ponte, qualora voglia evitare il default.

MERCATI FINANZIARI: mercati azionari europei ed americani insensibili al crollo di quello cinese. Borse che recuperano e si riavvicinano ai massimi di periodo in particolare Milano e Madrid. Lunedì dovrebbe riaprire anche Atene, dopo cinque settimane di blocco, ma con limitazioni per gli investitori domestici.

Settimana tranquilla per i titoli di stato europei, mentre il decennale americano scende sotto il rendimento del 2,20% e riprendono a salire gli spreads sulle società a basso ratings od in settori in difficoltà come quello energetico.

MERCATI EMERGENTI

Il dollaro rallenta verso le valute forti, a causa del dato economico sulla bassa crescita dei salari, ma non molla la pressione sulle divise emergenti.

BRASILE: Standard & Poor’s ha comunicato che è a rischio il declassamento del Paese a spazzatura nei prossimi anni, in seguito ai continui scandali di corruzione, alla recessione incombente ed alle conseguenze delle misure di austerità adottate.

Il real brasiliano è sceso di un altro -2% nei confronti del dollaro, dopo l’annuncio, il livello più basso in dodici anni, da quando Lula vinse le elezioni.

Il secondo trimestre 2015 è stato uno dei peggiori da 11 anni (1Q 2004) con una combinazione di bassa crescita ed elevata inflazione che non si era quasi mai registrata. Nel 96% dei 48 trimestri di questo arco temporale, l’economia aveva sempre conseguito alta crescita e bassa inflazione, mentre nel residuo 4% aveva almeno performato bene in uno dei due elementi tra crescita ed inflazione.

Anche il deficit al 7,9% del PIl ha raggiunto il livello più elevato dal gennaio 2014 e ci sono stati solo 5 mesi su 137 nei quali questo livello è stato addirittura superato. La Banca Centrale sta perdendo il controllo. Per arginare la ripresa dell’inflazione, ha alzato i tassi di interesse al 14,25%. Si tratta del sesto rialzo consecutivo di 50 basis points che segue quello da 25 bps del 29 ottobre. Secondo quanto affermato è la fine del ciclo restrittivo e non ci saranno ulteriori aumenti nei prossimi mesi.

TAILANDIA: pericoloso indebolimento del baht, la valuta locale, ai minimi da sei anni. Il fenomeno è, tuttavia, visto positivamente dal Governo e da molti osservatori poiché il Paese esporta il 50% del proprio Pil. Preoccupa, invece, l’alto livello di indebitamento privato generato da una politica di tassi di interesse troppo accomodanti. Le esportazioni continuano, inolre, a contrarsi di un -2/3% all’anno ed il 2015 sarà il terzo anno consecutivo di calo. Il Governo spera che l’incremento del turismo e degli investimenti possa compensare tale discesa e consentire una crescita economica del +3% quest’anno, del 4% nel 2016 e fino al 5% nel 2017. Si tratta tuttavia di previsioni tropo ottimistiche in quanto la qualità dell’export è sempre più obsoleta e non riesce a competere con i costi del lavoro superiori a quello dei Paesi confinanti. La debolezza del baht non sarà, pertanto, sufficiente a compensare il calo di competitività.

VENEZUELA: nuovi disordini con morti e saccheggi ai supermercati. Inflazione alle stelle e scarsità dei generi di consumo provocano solo ulteriori tensioni sociali.

RUSSIA: continua il calo del rublo che scende fino a 60 contro dollaro, minimo da cinque mesi. La Banca Centrale riduce i tassi all’11%, come previsto.

EUROPA (AREA EURO)

Indice composito PMi cala a 53.7 a luglio rispetto al 54.2 di giugno, massimo da quattro anni. L’economia dell’eurozona sale del +0,4% nel secondo trimestre.

Surplus delle partite correnti pari al 2,5% del Pil nei primi cinque mesi del 2015 (gennaio-maggio), in rialzo rispetto al +1,8% dello stesso periodo del 2014. La Germania da sola raggiunge un surplus del 8%. Mentre non registrava un avanzo commerciale quando c’era il marco tedesco.

GERMANIA: l’indice IFO che registra il clima di fiducia delle imprese tedesche sale da 107.4 di giugno a 108 di luglio, battendo le previsioni di 107.2.

Disoccupazione stabile ai minimi dalla riunificazione in Germania, al 6,4% a luglio, a dispetto di un lieve aumento numerico di 9.000 unità dei senza lavoro. Si tratta del quinto mese consecutivo di stabilità per il tasso di disoccupazione corretto dagli effetti della stagionalità, elaborato dall’agenzia federale sul lavoro, un livello che non si registrava fin dal 1991.

FRANCIA: l’incremento di soli +1.300 disoccupati a giugno, rispetto ai +16.200 di maggio, lascia ben sperare per una stabilizzazione del tasso di disoccupazione.

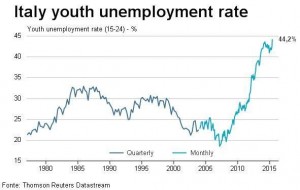

ITALIA : disoccupazione in rialzo al 12,7% a giugno dal 12,5% di maggio, mentre quella giovanile schizza al nuovo record al 44,2%.

La fiducia dei consumatori scende a 106.5 a luglio da 109.3 a giugno.

Dal 2000 al 2013, il Sud d’Italia è cresciuto del 13%,”la metà della Grecia”. E’ quanto si legge nel Rapporto Svimez sull’economia del Mezzogiorno 2015. “In tredici anni, dal 2000 al 2013 – secondo il rapporto – l’Italia è stato il Paese che è cresciuto meno di tutti i paesi considerati, +20,6% rispetto al +37,3% dell’area Euro a 18, addirittura meno della Grecia, che ha segnato +24% quale effetto della forte crescita negli anni pre crisi, che è riuscita ad attenuare in parte il crollo successivo. –

SPAGNA: oltre 3,7 milioni di disoccupati non godono di alcuna assistenza da parte dello stato. La cifra è scesa negli ultimi mesi, ma è quasi il triplo rispetto agli 1,3 milioni del 2007. Solo il 27,8% del totale gode di una forma di assistenza.

PORTOGALLO: il deficit del bilancio statale è passato dall’8,3% del 2011 all’attuale 3%, grazie ai tagli vigorosi apportati alla spesa pubblica ed all’inasprimento della pressione fiscale (le tasse sui redditi sono aumentate di circa il 30%), Si registra, tuttavia, una regressione nelle condizioni materiali di vita dei cittadini che, eccetto il caso greco, non ha eguali nel resto d’Europa.

A parte i dati sulla disoccupazione e sulla povertà, colpisce molto anche il livello di deterioramento della situazione debitoria del Paese. Sommando debito del settore privato, escluse le banche, e debito pubblico, si arriva ad una esposizione che in rapporto al Pil fa il 300%. Un quadro allarmante, che non fa presagire nulla di buono per il futuro. Ci vuole poco a capire, infatti, che i timidi segnali di ripresa registrati in questi anni sono del tutto insufficienti per parlare di sostenibilità del debito, e che il rischio di un nuovo default potrebbe essere dietro l’angolo.

Situazione debitoria complessiva, tasso di disoccupazione, livelli di povertà. I timidi segnali di ripresa non sono sufficienti per il Portogallo

Nel frattempo le proteste di piazza non si fermano. L’ultima in ordine di tempo lo scorso 22 luglio, quando migliaia di lavoratori del settore pubblico hanno manifestato davanti alla sede del parlamento, per chiedere al governo la fine delle politiche di austerità. C’è da chiedersi, allora: chi raccoglierà alle prossime elezioni politiche l’eredità delle lotte di questi anni? Non certo la sinistra radicale, che, stando agli ultimi rilevamenti, non farebbe registrare significativi balzi in avanti, fatto salvo un recupero – rispetto alle scorse politiche – di un paio di punti percentuali da parte dei comunisti del Pcp, dato intorno al 10 per cento. Più probabilmente, una parte del dissenso andrà ad ingrossare il bacino dell’astensionismo, il resto finirà per votare il Partito socialista.

I socialisti del sindaco di Lisbona, Antònio Costa, potrebbero diventare la nuova spina nel fianco della Troika. Hanno già proposto un pacchetto di 55 provvedimenti per crescita e occupazione. Il sindaco, vincitore delle primarie socialiste per la candidatura a premier, non ha fatto mistero, d’altronde, che il suo partito, una volta al governo, potrebbe sfidare a viso aperto i creditori con l’obiettivo di mettere fine alla spirale debito-austerità.

GRECIA: le previsioni di crescita per il 2015 erano lo scorso ottobre al +2%, mentre ora sono scese al -3,3%, con l’introduzione del controllo dei capitali e le nuove misure di austerità imposte dall’Europa.

EUROPA (non Euro)

GRAN BRETAGNA: accelera la crescita dell’economia britannica nel secondo trimestre grazie alla forza del settore industriale. Il +0,7% registrato rappresenta il decimo trimestre consecutivo di espansione e segue il +0,4% del precedente.

Le nuove case in costruzione a Londra registrano vendite in calo del -27% nel secondo trimestre rispetto allo scorso anno.

SVEZIA: cresce l’economia svedese ad un ritmo più elevato (+1%) del previsto nel secondo trimestre. Grosso incubo per la Banca Centrale, in quanto i prezzi al consumo continuano a scendere, -0,4% a giugno, e mettono a rischio il QE in essere da diversi mesi. Si prevede un ulteriore allentamento dei tassi di interesse, già negativi al -0,35% dallo scorso febbraio, per cercare di alzare il tasso di inflazione.

NORD AMERICA

CANADA: L’economia canadese continua a mostrare segnali di debolezza derivanti da una domanda interna in contrazione e ad un basso slancio degli investimenti nella produzione, principalmente del comparto “oil”. Le attese per il prossimo biennio sono per una crescita in progresso, ma sotto il sentiero ottimale, con un Pil 2015/16 compreso tra 1.6/1.8%. Il mercato del lavoro rimane ancora al di sotto delle sue potenzialità, ma nonostante questo il livello dei prezzi, soprattutto nella componente “core”, ha continuato a sorprendere al rialzo, gravato da una divisa debole che ha importato inflazione. In settimana sono attesi i dati sul Pil del secondo trimestre dell’anno.

STATI UNITI: l’ennesima presa per il naso della Yellen che rimanda a settembre un improbabile rialzo dei tassi di interesse americani. La crescita è debole e l’incremento più modesto dei salari negli ultimi 40 anni conferma le pressioni deflazionistiche sull’economia. Non basta il mercato del lavoro in miglioramento in quanto sappiamo che il dato non è reale perché milioni di disoccupati hanno smesso di cercare occupazione.

Il Pil del secondo trimestre cresce del +2,3% nel secondo trimestre, rispetto ad una previsione del +2,6%.

Anche la crescita del primo trimestre è rivista al rialzo dal -0,6% al +0,2%. In totale, il Pil del primo semestre si attesta al +1,5%, uno dei tassi più bassi dal 2009.

I salari crescono solo ad un +0,2% trimestrale rispetto al +0,6% previsto.

La fiducia dei consumatori, misurata dall’indice dell’Università del Michigan, scende a 93.1 a luglio dai 96.1 di giugno. Ciò malgrado, la media degli ultimi otto mesi supera quella del 2004.

La Mitsubishi Motors, produttore d’auto giapponese, conferma che intende chiudere l’unico stabilimento produttivo nell’Illinois. Si cerca un compratore per evitare il licenziamento di 1.200 maestranze. L’azienda aveva venduto solo 86k auto nel 2014, minimo storico per il mercato americano. E’ il terzo produttore giapponese che chiude I battenti negli USA, dopo Daihatsu e Suzuki negli scorsi anni.

TRIMESTRALI USA: ancora delusioni dal comparto dei social network ed in particolare Twitter e Linkedin. Anche questa settimana conferma la discesa dei fatturato di molte aziende, mentre nel settore energia ripartono copiosi i licenziamenti.

ASIA e OCEANIA

GIAPPONE: ancora brutte notizie per l’economia del Sol Levante che dovrebbe contrarsi anche nello scorso trimestre a causa del calo dei consumi domestici e del crollo delle esportazioni. Le previsioni parlano di un calo del -2,5% annualizzato rispetto ad un +0,8%, inizialmente previsto e ad un +3,9% del primo trimestre. Sarebbe il vero fallimento dell’Abenomics.

MATERIE PRIME: luglio è stato il peggior mese per il petrolio da inizio anno. Riprendono a salire il numero dei pozzi aperti con cinque nuove trivellazioni, il livello più elevato dallo scorso 8 maggio. Nelle ultime cinque settimane la crescita è stata di +36 pozzi, la più elevata da aprile 2014 ed ovviamente il prezzo reagisce negativamente all’aumento di offerta e scende fino a $43.

Tenta di rimbalzare anche l’oro che non riesce, tuttavia, a superare i $1.100.

L’argento è invece pronto per il rimbalzo? Dopo pesanti cali come quello degli ultimi mesi, in passato il metallo bianco ha registrato per cinque volte rialzi esponenziali. Nello specifico:

- Da Giugno 1982 a Marzo 1983: da $4.89 a $14.72 = +301%

- Da Giugno 1986 ad Aprile 1987: da $4.85 a $9.14 = +188%

- Da Marzo 1993 a Febbraio 1998: da $3.56 a $7.28 = +205%

- Da Novembre 2001 ad Ottobre 2008: da $4.03 a $20.78 = +515%

- Da Ottobre 2008 ad Aprile 2011: da $8.79 a $48.6 = +553%

BANCHE: non si fermano i tagli nelle banche inglesi che proseguono le rispettive ristrutturazioni tra personale (Barclays) e cessioni di assets non strategici (HSBC)

VALUTE: dollaro ancora in calo ma solo rispetto ad alcune valute forti, in seguito al debole dato sull’incremento dei salari, il più modesto da 41 anni. Il biglietto verde scende a 1,10, dal 1,09 precedente, mentre le divise emergenti continuano a registrare nuovi minimi pluriannuali od assoluti, rispetto al dollaro.

Nuovo minimo da sei anni del dollaro australiano rispetto al biglietto verde.

SINTESI: 200 miliardi di dollari di investimenti sono spariti dal settore energetico a causa del crollo delle materie prime. Oltre la Cina, è il Brasile il nuovo anello debole dei mercati emergenti. Fuga di capitali, svalutazione delle valute ed alti tassi di inflazione ricacciano gli emergenti ai livelli di vent’anni fa quando ci furono le prime crisi: Messico (1994), Tigri Asiatiche (1997). Ora non è diverso, anzi i tassi di interesse bassi hanno esacerbato i livelli dei debiti in continuo aumento e presto avremo una nuova crisi finanziaria mondiale generata da qualche Paese emergente.