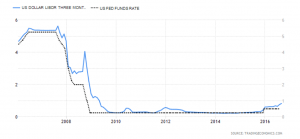

Alcuni investitori avranno notato la divergenza che si è creata negli ultimi mesi tra i tassi ufficiali americani (Fed Funds) ed il Libor, il tasso interbancario.

Mentre in Europa l’Euribor è ormai negativo da oltre un anno e continua ad inabissarsi, al contrario negli Stati Uniti il Libor, il costo al quale le banche si scambiano il denaro determinato in dollari per un periodo di tre mesi, è ripreso a salire ad un livello ben superiore ai tassi ufficiali, scontando già diversi prossimi eventuali rialzi. Il movimento, iniziato ad ottobre scorso in previsione dell’aumento dello scorso dicembre, poi verificatosi, che ha rappresentato il cambio di rotta dopo dieci anni di politica monetaria ultra espansiva, è piuttosto anomalo.

Durante l’estate il Libor è salito di venti basis points raggiungendo quota 83, il livello più alto dal 2009, superando il livello anche della crisi del debito sovrano europeo.

Le ragioni di questa impennata potrebbero essere diverse e vanno dal timore di un nuovo rialzo dei tassi a settembre, alle preoccupazioni per le conseguenze economiche della Brexit, fino al metodo di calcolo dello stesso indicatore in seguito agli scandali degli ultimi otto anni.

Le azioni tendono a scendere in corrispondenza della salita del Libor, evento che non si è realizzato negli ultimi mesi.

Secondo JPMorgan, il Libor continuerà a salire raggiungendo i 95 basis points per la fine del terzo trimestre.

Quali sono le immediate conseguenze di questo aumento?

Il Libor è il parametro di riferimento (benchmark) per $6.9 trilioni di debito in dollari, che sono agganciati a questo tasso e comprendono: mutui, prestiti allo studio, finanziamenti alle aziende e credito al consumo. In qualsiasi prestito a tasso variabile, la fluttuazione del parametro in qualsiasi direzione provoca un movimento speculare del tasso finito del finanziamento, in questo caso al rialzo, per i prenditori che devono restituire maggiori interessi sul loro debito.

Parlando di numeri, l’incremento estivo di soli venti basi points corrisponde ad un incremento di 13,8 miliardi di dollari di interessi, su base annua.

I motivi dietro la risalita

Gli investitori scontano sicuramente un rialzo dei tassi a settembre e forse l’aumento dei defaults nel settore high yields dell’oil&gas americano. Lo stesso fenomeno si verificò anche nel 2012 durante la crisi dei debiti sovrani europei e nel 2008, in seguito al fallimento di Lehman Brothers. Questa volta potrebbe anche essere figlia delle preoccupazioni del post Brexit.

Il significato per bond e equities

Il decennale governativo a stelle e strisce sembra già aver incorporato l’incremento estivo di venti basis points del tasso di riferimento.

Al contrario, il mercato azionario ha ignorato la salita continuando a crescere facendo registrare parallelamente nuovi massimi storici. Si tratta di un fenomeno anomalo e che conferma quanto la salita di Wall Street sia condizionata dall’eccesso di liquidità erogato dalla Federal Reserve. Il VIX, l’indice della paura, tende infatti ad aumentare seguendo il Libor penalizzando gli indici borsistici, come si verificò nello scorso dicembre quando la Yellen alzò, un po’ a sorpresa, i tassi di interesse. Questa volta i mercati azionari sembrano rimanere indifferenti, ma potrebbero avere un amaro risveglio.