Uno degli evidenti segnali che qualcosa nel ciclo economico stia veramente cambiando è l’aumento della tensione nel mercato obbligazionario ad alto rendimento per gli emittenti con basso livello di rating. In questo settore, le società emittenti di debito sono per definizione finanziariamente molto deboli ed altrettanto sensibili ai cambiamenti ambientali.

L’implosione del mercato obbligazionario attuale è diversa da quella del 1990, 2000 e 2007, non nella forma, ma per l’impatto molto più esteso sull’economia globale.

Un modesto decremento nelle vendite al dettaglio o nei prezzi delle turbine eoliche non impatta minimamente sui conti trimestrali di Apple o General Electric, ma può invece minacciare la sopravvivenza di società loro concorrenti e finanziariamente molto più deboli. Tuttavia, quando la bolla creditizia esplode, la debolezza di un settore si espande rapidamente anche agli altri, in quanto le banche allungano la corda di salvataggio con la quale poi, in realtà, si impiccano.

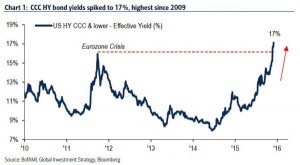

Così quando alcune obbligazioni iniziano a crollare per il rischio default, la qual cosa equivale ad un rialzo dei rendimenti, è un segno evidente di malessere di tutto il settore. Tale evento si è puntualmente verificato questa settimana ed anche con una accelerazione imprevista che ha portato il tasso di rendimento nel settore ad oltre il 17%, un livello superiore a quello della seconda parte del 2011, tristemente famoso per il downgrade del debito sovrano statunitense da parte di Standard & Poors a luglio e per lo scoppio della crisi del debito sovrano europeo tra ottobre e novembre.

Ora le cause sono diverse, rispetto alle tre precedenti crisi temporali sopra indicate: crollo dei prezzi delle materie prime ed in particolare del petrolio, rivalutazione del dollaro e crisi dei mercati emergenti. Molte società nel settore petrolifero sono già fallite e molte altre sono ancora a forte rischio nel prossimo biennio, qualora le quotazioni rimangano così depresse.

In aggiunta c’è anche la Cina, Paese nel quale si è creata la più gigantesca bolla creditizia per finanziare un altrettanto enorme sviluppo immobiliare. L’esplosione di entrambe, già in corso, sta provocando fallimenti a catena anche tra le aziende di altri settori le quali, tuttavia, non riescono più a finanziarsi neanche a rendimenti superiori al 10%.

Solo negli Stati Uniti a metà settembre, il 16% dei bond, con rating sotto il livello di investimento minimo richiesto, (investment grade) era già in stato di dissesto (default o ristrutturazione) con rendimenti superiori al 10% sulla corrispettiva scadenza del Treasury.

Questo numero conferma che diverse società non avranno accesso ai capitali di finanziamento nei prossimi sei/nove mesi. A questi livelli ed in tali condizioni di tassi, il passaggio da dissesto a default è spesso molto breve, se non scontato.

Lo scorso agosto il panico sui junk bonds è partito dal settore petrolifero, ma si è esteso velocissimamente a tutto il comparto delle obbligazioni ad alto rendimento con basso rating.

IN SINTESI

Qualora finisca come nei precedenti cicli negativi identificati, i default dei junk bonds cresceranno in misura esponenziale e i capitali defluiranno verso le obbligazioni con elevato livello di rating.

I governi risponderanno a questa minaccia mantenendo bassi tassi di interesse, elevati deficit e tagliando le tasse. Tuttavia, con l’attuale livello di tassi di interesse, già così basso, le Banche Centrali dovranno applicare misure non convenzionali rispetto alle precedenti tre crisi (1990, 2000 e 2007), quali l’adozione di tassi negativi e la stampa di altro denaro (quantitative easing).

Ecco perché la crisi di oggi dei junk bonds differisce dalle tre precedenti e si diffonderà dalla finanza all’economia con conseguenze purtroppo nefaste.