Il mercato azionario italiano fatica a tenere il passo delle altre Borse europee, per non parlare di Wall Street che continua a mietere record storici, ormai quotidianamente.

Sul nostro listino pesano anche le previsioni macro economiche per i prossimi anni in generale deterioramento e la situazione del nostro sistema bancario, che destano più di una preoccupazione sul futuro della nostra economia, malgrado il confortante dato del Pil dello scorso anno (+1,1%), che difficilmente potrà essere replicato nel 2017.

Il malessere è comparso immediatamente anche sul mercato obbligazionario, vero specchietto dell’umore degli investitori istituzionali ed internazionali e termometro della rinnovata sfiducia nei numeri del Paese Italia.

Lo spread nei confronti del bund tedesco è risalito nei giorni scorsi fino a 200 basis points, picco dall’ottobre 2014, mentre quello verso la Spagna a 65, massimo dal 2011.

Nel complesso il rendimento del BTP decennale è schizzato dal 1,1% di luglio, minimo assoluto, fino al 2,35% di inizio settimana per poi flettere agli attuali 2,25%.

Ad ogni soffio di crisi riappare inoltre inesorabile il vento di distacco dall’euro, cavallo di battaglia di diversi partiti politici e la debolezza del nostro sistema bancario, che persiste e non si attenua né con tassi molto contenuti né con rendimenti più elevati, a dimostrazione della stagnazione della nostra economia reale.

Ogni qualvolta si parla di rischio Italia, ritornano alla memoria decadi di crescita bassa ed il peso del debito pubblico eccessivo.

Le prospettive di recupero in questo contesto piuttosto debole continuano, inoltre, a dilatarsi. Secondo una recente diagnosi del Fondo Monetario Internazionale, l’economia italiana non ritornerà ai livelli pre–crisi prima del 2020, in termini di output industriale, mentre la Germania crescerà del 20-25% nello stesso periodo.

Inoltre l’Italia, nel decennio precedente la crisi, non ha sostenuto un boom economico quale quello di Spagna, Irlanda e Grecia; i primi due sostenuti da uno sviluppo immobiliare senza precedenti e l’ultimo da una eccessiva spesa pubblica.

Ciò che paralizza il nostro sistema economico può sintetizzarsi nei seguenti tre punti:

- Burocrazia ed un sistema giudiziario che non funziona

- Un tasso di cambio non competitivo

- Un sistema bancario ingessato e pieno di sofferenze

Una economia sclerotica

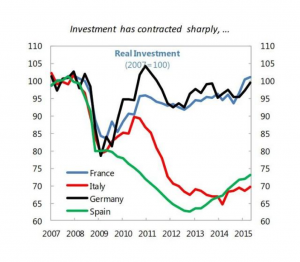

Malgrado le recenti riforme introdotte, la più nota tra le quali è il Jobs Act, l’Italia ha un sistema economico ancora poco competitivo rispetto ai concorrenti internazionali. Il calo degli investimenti diventa così una naturale conseguenza, di pari passo con la Spagna, fanalino di coda insieme a noi in fondo a questa classifica.

Rilanciare gli investimenti è un’ardua impresa ed è necessario uno snellimento della burocrazia, una maggior velocità di esecuzione del sistema giudiziario e una pulizia delle esorbitanti sofferenze del sistema bancario.

La politica fiscale

L’Italia è entrata in un circolo vizioso dal quale è difficile uscire in tempi brevi:

- La bassa crescita aumenta il debito pubblico.

- La crescita del debito genera una maggiore austerità, che provoca una ulteriore diminuzione del Pil

- Crescita soft e peggioramento del debito minano la solvibilità del sistema bancario, a causa dell’ammontare delle sofferenze.

Per mettere un freno almeno all’innalzamento del debito, Draghi e la Bce sono intervenuti abbassando considerevolmente il costo degli interessi e permettendo ai governi succedutisi di ridurre l’austerità, governi che già beneficiavano del surplus primario (nel 2013 si attestava al 4,1% ed a fine 2016 al 2,6% del Pil).

Tuttavia, il rapporto deficit/Pil si attestava ancora al 2,4% alla fine dello scorso anno, in quanto il punto percentuale di risparmio sugli interessi nell’ultimo triennio è stato compensato dal maggiore allentamento fiscale.

Il debito pubblico è continuato a crescere ed è salito al 132,7% del Pil, livello simile a quello portoghese ed inferiore solo a quello greco, nell’area euro.

Il fardello del debito è ancora troppo pesante per un Paese che non ha una moneta propria ed è piagato da due decenni di bassa crescita, modesta inflazione, insolvenza bancaria e poche leve per rivitalizzare l’economia.

In queste condizioni il nostro Paese è più esposto a nuove minacce. Nello specifico:

- Un nuovo shock economico.

- Una crisi bancaria europea o mondiale.

- L’instabilità politica.

Il mercato pesa già queste incertezze, come dimostra l’impennata dei rendimenti obbligazionari sui titoli governativi, malgrado il supporto esterno della Bce.

Tuttavia, la Banca Centrale europea detiene già 210 miliardi di titoli pubblici italiani pari al 10% del totale e difficilmente si potrà spingere oltre negli acquisti, anche per l’opposizione di larga parte dei tedeschi.

L’uscita dall’euro

In momenti di turbolenza politica e difficoltà economiche aumentano le pressioni per svalutare la moneta e tornare alla lira per diventare più competitivi.

La decisione potrebbe avere un senso politico, ma sicuramente non lo ha dal punto di vista economico. Almeno all’inizio, il costo del progetto sarebbe troppo oneroso per un Paese già in notevole difficoltà. Solo successivamente

la situazione si potrebbe stabilizzare, ma l’impatto rischierebbe inizialmente di essere devastante.

Sintesi

Il rischio Italia rimane elevato e si è di nuovo accentuato negli ultimi mesi, anche a seguito della incombente crisi politica, che rischia di portarci a nuove elezioni entro l’anno.

In una condizione economica favorevole con tassi di interesse bassi, petrolio in calo e svalutazione dell’euro, l’Italia si è dimostrata incapace di abbattere il debito pubblico, che anzi è addirittura cresciuto sia in termini assoluti che in percentuale rispetto al Pil.

La Bce rimane ancora il freno al rischio di una vendita massiccia di titoli del nostro debito pubblico da parte di investitori in fuga, ma questo aiuto non durerà in eterno e si attenuerà già dalla fine del corrente anno con il rischio di impatti significativi sia sul deficit che sul debito pubblico.

Tutto questo si riflette in definitiva anche sul nostro listino azionario, che risente delle incertezze interne e dei fondamentali macro economici in deterioramento e non riesce a beneficiare dei continui festeggiamenti che si svolgono continuamente a Wall Street.