Due decadi dopo la crisi asiatica, i Paesi emergenti mostrano alcuni sintomi preoccupanti, gli stessi che scatenarono la peggiore recessione in Asia nell’ultimo ventennio, ben superiore a quella successiva al fallimento di Lehman Brothers nel 2008.

In particolare, è da monitorare l’alto livello di debito delle società, in particolare quello emesso in dollari americani, che rende i Paesi interessati sempre molto vulnerabili agli shocks esterni, ai movimenti di capitali ed ai cambiamenti dei tassi di interesse e di cambio.

Nel complesso, non abbiano ancora raggiunto i livelli di allarme del 1997, che provocarono la crisi asiatica, ma è corretto prendere coscienza dell’eventuale livello di rischio potenziale.

I mercati emergenti sono infatti più esposti, rispetto ad altri Paesi, alla politica di restringimento monetario delle Banche Centrali ed in particolare della Federal Reserve, in quanto si finanziano anche in dollari. In generale, le economie più deboli sono costrette ad emettere una quota di debito, pubblico e privato, più rilevante in valute forti, rispetto agli Stati più sviluppati, affinché lo stesso sia più attrattivo e facilmente sottoscritto dagli investitori, che non amano assumersi l’onere del rischio cambio acquistando bond denominati, invece, in valuta locale.

Secondo una recente analisi dell’Institute of International Finance (IIF), il livello del debito pubblico mondiale ha raggiunto la soglia dei 217 trilioni di dollari a fine 2016. Il totale del debito è salito al 327% del Pil mondiale a fine del primo trimestre in virtù della crescita dei prestiti nei Paesi emergenti saliti di $3 trilioni, mentre le economie più avanzate li hanno ridotti, invece, di due trilioni.

Il debito dei Paesi emergenti si attesta, a fine marzo, a $56 trilioni, il 218% di tutto il loro Prodotto Interno Lordo ed in salita di cinque punti percentuali rispetto allo stesso periodo 2016. Oltre la metà di questo debito, pari a $33 trilioni è detenuto dalla Cina che ha contribuito alla sua crescita nell’ultimo anno per due trilioni.

Il report dell’IIF evidenzia che i mercati emergenti hanno oltre $1,9 trilioni di dollari di obbligazioni in scadenza entro la fine del 2018, di cui il 15% denominato in dollari.

Le principali scadenze sono in Cina, Russia, Turchia e Corea. Il debito dei Pasi emergenti in valute forti è cresciuto di $200 miliardi nello scorso anno, al ritmo più intenso dal 2014, ed il 70% del totale è in dollari.

Con il crescere del debito, il “rollover” dello stesso, vale a dire il suo rinnovo, diventa sempre più problematico, ma i rischi variano da Paese a Paese e dalle società emittenti.

Secondo la Banca per i Regolamenti Internazionali, il debito delle società non finanziarie nelle economie emergenti è cresciuto dai $9 trilioni dalla fine del 2008 ai $25 della fine del 2015, ma raddoppiando l’incidenza sul Pil dal 57 al 104%.

In generale, l’aumento dei tassi di interesse americani ha due effetti negativi sulle economie emergenti:

- Il maggior costo di rifinanziamento del debito.

- Bassi prezzi delle materie prime che penalizzano i Paesi produttori che faticano ad emettere nuovo debito.

In passato, queste condizioni hanno portato a severe crisi di debito come quella messicana nel 1994 e quella delle Tigri asiatiche nel 1997.

Considerando gli attuali livelli di debito in dollari e l’attuale politica restrittiva oramai in atto dalla maggior parte delle Banche Centrali mondiali, riappaiono le ragioni per essere di nuovo preoccupati.

Fino ad ora, le economie emergenti sembrano aver scampato le conseguenze principali di una politica monetaria più restrittiva, grazie all’indebolimento del dollaro del tutto imprevisto ed a condizioni monetarie che rimangono ancora favorevoli con i tassi di interesse americani all’uno per cento.

Tuttavia, nel breve futuro, nuovi rischi potrebbero paventarsi quali la riduzione dell’attivo di bilancio della Fed che porterà ad un’ulteriore impennata dei tassi di interesse ed un restringimento del credito, fenomeno che si diffuse anche nei mesi primi del fallimento di Lehman Brothers.

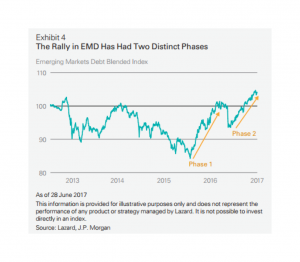

Malgrado lo spauracchio di una Fed più restrittiva in politica economica, il debito dei mercati emergenti ha performato molto bene successivamente alle elezioni di Trump.

Le ragioni sono riconducibili alla ripresa dei prezzi di alcune delle principali materie prime e ad una proiezione reflattiva dell’economia con la possibilità di una ascesa del dollaro.

Le ultime previsioni sono state smentite, in quanto le promesse elettorali del candidato repubblicano sono al momento ancora nel limbo. Nello specifico: i trattati commerciali, in particolare con il Messico, non sono stati ancora modificati, mentre l’inflazione ha continuato a salire fino a febbraio 2017 per poi cominciare di nuovo a flettere, indebolendo il biglietto verde.

Infine la Fed sembra aver rallentato il ritmo di rialzo dei tassi di interesse, incastrata tra una economia domestica che continua a rallentare e la necessità di “normalizzare”, invece, la politica economica.

Quanto sono vulnerabili i Paesi Emergenti?

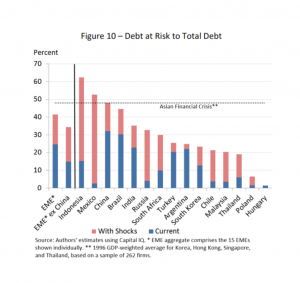

Il livello di rischio è in aumento, ma sicuramente ancora moderato rispetto alle precedenti crisi. Alcuni Paesi mostrano un livello di debito societario in crescita con un peso in valuta che inizia a preoccupare, ma ancora sostenibile.

Al di fuori della Cina, il debito a rischio è in media intorno al 10% del Pil, assai inferiore al 50% delle economie asiatiche orientali prima dello scoppio della crisi nel 1997.

Ciò premesso, il debito oggi è correlato più ai risultati societari, dinamiche dei tassi di interesse e tassi di cambio rispetto al secolo precedente.

Fortunatamente, il debito societario è meno esposto alle oscillazioni di cambio, in quanto le emissioni in valuta sono diminuite nell’ultimo decennio.

La Cina è senza dubbio la nazione con il più elevato livello di debito corporate e la più elevata percentuale rispetto al Pil. Tuttavia, la prima economia asiatica sembra anche quella meglio in grado di gestire l’eventuale scoppio di una bolla creditizia, in virtù del controllo da parte dello stato delle quattro principali istituzioni bancarie, delle restrizioni sui capitali e della “manipolazione” del tasso di cambio da parte dell’autorità monetaria.

Indonesia, Messico e Brasile sono, invece, più esposte ad un eventuale nuovo rafforzamento del dollaro.

In sintesi, la situazione non è così allarmante, ma bisogna evitare lo scoppio di una qualsiasi crisi che potrebbe avere un effetto contagio anche superiore a quello delle precedenti crisi creditizie e valutarie dello scorso secolo, a causa del notevole aumento dei debiti in valore assoluto.