Anche gli economisti, che avevano anticipato e previsto la discesa del Pil americano in territorio negativo nel primo trimestre, non si sarebbero mai aspettati una caduta così fragorosa, al -2,9%. Malgrado tale sorpresa negativa, non c’è stata alcuna reazione negativa sui mercati finanziari. Gli indici azionari hanno invece continuato a salire, almeno negli USA, mentre i rendimenti dei bond governativi sono rimasti stabili.

Gli analisti giudicano infatti tale discesa transitoria, a causa di alcuni elementi temporanei, quali le condizioni climatiche particolarmente avverse, e prevedono una ripresa molto sostenuta nel secondo trimestre, come ha confermato la Presidente della Fed, Janet Yellen.

La domanda privata, sia quella dei singoli che quella delle aziende, ha continuato ad espandersi anche nel primo trimestre dell’anno, anche se ad un ritmo molto modesto, ma sembra aver riaccelerato sulla base degli indicatori già usciti nel corrente trimestre.

Il consenso, alquanto compiacente, di diversi economisti vede nella contrazione del Pil del primo trimestre un episodio isolato. Gli stessi sostengono che, con il forte rimbalzo del secondo trimestre, gli Stati Uniti non entreranno in recessione tecnica, definita come due trimestre consecutivi di crescita negativa.

Molti modelli matematici confermano questa teoria, quella della non recessione, supportata anche dagli indicatori macroeconomici usciti nel trimestre. Ma se lo spauracchio della recessione economica non risucchia al ribasso il mercato azionario, quali altri fattori devono invece essere considerati?

Gli analisti valutano principalmente due rischi esogeni (esterni), che potrebbero pesantemente influenzare la direzione dei mercati finanziari:

– un imprevisto incremento del prezzo del petrolio provocato dalla incertezza della situazione geopolitica (Iraq, Ucraina e Libia)

– il cambio di direzione dei tassi, verso l’alto, da parte della Fed.

Il petrolio ha una influenza rilevante sulla crescita economica. Nel 2008 raggiunse infatti i massimi storici e contribuì, con la bolla immobiliare e finanziaria, al crollo dei mercati ed alla successiva Grande Recessione. Qualche analista ha stimato di nuovo un prezzo verso i $150, qualora il movimento integralista ISIS, che ha conquistato oltre mezzo Iraq, riuscisse ad impadronirsi del controllo dei terminali petroliferi.

Riguardo alla seconda variabile, invece, la Banca Centrale dovrebbe esaurire il suo programma di stimolo (QE) entro la fine dell’anno, anzi già a fine ottobre, se manterrà la scaletta di rallentamento (tapering) prevista. Molti sostengono che “tapering is not tightening”, vale a dire che il rallentamento del QE non rappresenta una stretta monetaria. Tuttavia, molto denaro sarà finalmente drenato anche dai mercati, un paracadute sul quale gli investitori hanno vissuto per oltre un quinquennio, bendandosi gli occhi e tappandosi le orecchie di fronte a qualsiasi brutta notizia.

E’ evidente che un rialzo dei tassi cambierà l’approccio dei mercati finanziari, ma anche dell’economia. Tassi a zero o molto bassi facilitano i prestiti, le operazioni a leva finanziaria, i “carry-trades”, i rifinanziamenti dei mutui (negli USA) ed infine anche i consumi.

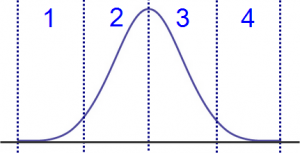

Il ciclo dei tassi di interesse può essere infatti diviso in 4 fasi:

Fase 1: la Fed è in una zona di transizione che va dai tassi ultra bassi, ad un progressivo innalzamento degli stessi. Questo accade quando l’economia inizia a migliorare e sale l’inflazione. Peccato che solo il secondo fenomeno si stia avverando, impoverendo sempre di più l’importante capacità di spesa degli americani. Pensiamo al 2004, quando l’allora governatore Greenspan iniziò ad alzare i tassi, più volte, nella misura di un quarto di punto dai livelli estremamente bassi post-crisi 11 settembre 2001, ma sia la Borsa che il mercato obbligazionario continuarono a salire, dopo un momento di incertezza (estate 2004).

Fase 2: la politica monetaria diventa realmente restrittiva, con l’economia che corre e l’inflazione che continua a salire. Anche i prezzi delle materie prime decollano ed i margini delle aziende iniziano a decrescere. Fu la situazione del 2006 e 2007 con i tassi di interesse che arrivarono al 5%. Questo è il periodo più complicato per il mercato azionario e l’economia; tipicamente il periodo nel quale gli investitori dovrebbero cominciare a preoccuparsi (non siamo ancora in questa fase, vista sia la bassa crescita che l’inflazione).

Fase 3: sempre politica monetaria restrittiva con tassi di interesse elevati. I mercati azionari iniziano a correggere e l’economia è in recessione, o molto vicino. Questa è la situazione nella quale l’economia USA si trovò nel 2008.

Fase 4: la politica monetaria diventa di nuovo espansiva, l’economia esce dalla recessione e l’inflazione rimane molto contenuta. La fase migliore per gli investitori con ritorni a doppia cifra dal 2009 al 2013, che sembrano proseguire anche nel corrente anno.

Ma quanto durerà ancora la attuale fase di allentamento monetario, prima che la Fed cominci ad alzare i tassi? Molto credo e purtroppo, perché questa prolungata politica di tassi a zero ha provocato dei danni alla struttura economica mondiale, e non solo americana, minando le fondamenta per una duratura e consolidata ripresa. Non solo, infatti, la ripresa è debolissima, negli Stati Uniti, ed inesistente, in Europa, ma il quantitative easing mondiale, con la stampa di carta moneta per complessivi $15 trilioni, ad opera delle banche centrali planetarie, ha provocato “assets bubble” gigantesche, la cui esplosione potrebbe provocare una crisi sistemica.

Non c’è infatti da farsi molte illusioni sul fatto che la Fed possa cambiare atteggiamento nel breve periodo (un anno), mentre anche la Bce sta cercando di immettere altra liquidità nel sistema, sia per indebolire l’euro, ma anche per aiutare il sistema finanziario europeo (banche), ancora in forte difficoltà. La Yellen (Fed) ha confermato infatti che manterrà i tassi bassi per un “considerable time” anche dopo la fine del QE3, per raggiungere gli obiettivi prefissati di disoccupazione ed inflazione. Non solo: sostiene anche che una volta raggiunti, l’economia avrà bisogno di un periodo di stabilizzazione, con tassi al di sotto della media ed ancora “for some time.”

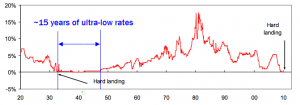

Pertanto, avendo già assistito a quasi sei anni di tassi bassi, per quanto ancora dureranno ?

Data la gravità della crisi con alti livelli di disoccupazione e debiti (privati, pubblici, aziendali) giganteschi, la migliore risposta è osservare cosa fece la Fed durante la Grande Depressione. In quel periodo i tassi rimasero bassi per 15 anni.

Finirà così ? A giudicare dalla profondità e dal carattere strutturale dell’ultima, ma ancora attualissima crisi, se pensiamo che l’attuale esperienza sia molto simile a quella degli anni trenta e che ci vorrà molto tempo per riprenderci, la risposta è affermativa.

E cosa faranno, invece, gli investitori in presenza di rendimenti così bassi per tutta la prossima decade ?