Le banche statunitensi si stanno riempiendo di Tresuary bills, titoli governativi, ed hanno superato la cifra di $2 trilioni, aumentandone il peso per il sedicesimo mese consecutivo. Per quale motivo gli istituti di credito a stelle e strisce stanno accumulando beni rifugio in quantitativi sempre più elevati?

La crescita è stabile, per quanto debole e non entusiasmante, intorno al +2% annuo, mentre la disoccupazione continua a scendere e le nuove assunzioni sono ai massimi da decenni, la fiducia dei consumatori è ai livelli più elevati dal 2005; infine, il mercato azionario continua a frantumare ogni settimana nuovi record storici. Tuttavia, colossi del credito, quali Bank of America, continuano ad investire liquidità in titoli di stato, piuttosto che incrementare il livello dei prestiti. Questo comportamento è molto comune in diversi Paesi europei, nei quali il “credit crunch” è ormai evidente da alcuni anni, ma anche in misura più silente in diverse realtà anglosassoni (USA, Canada, UK ed Australia).

Alcuni dei motivi dell’accumulo sono causati dalle regole più stringenti che obbligano gli istituti di credito a detenere assets di migliore qualità, a seguito della crisi finanziaria seguita alla Grande Depressione. In realtà, riflette anche le difficoltà del consumatore americano di continuare ad indebitarsi a ritmi folli, malgrado i tassi di interesse sui prestiti siano ai minimi storici già da diversi anni. La situazione si è ulteriormente evoluta in negativo dopo il 2009, modificando solo la composizione del debito privato: dai mutui verso i finanziamenti allo studio ed il settore auto. Ciò conferma quello che sostengo da oltre un anno, vale a dire che la ripresa americana non sia così robusta come viene dipinta.

Le banche sono piene di liquidità. Le condizioni di credito si sono allentate, ma è sempre molto più semplice per le banche USA acquistare Tresuary. Nulla di diverso da ciò che accade attualmente in Europa.

Gli acquisti di titoli di stato americani da parte del sistema creditizio aiutano, altresì, a contenere qualsiasi rialzo imprevisto dei tassi nei titoli governativi, nel momento in cui la Fed ha interrotto il QE e prevede, in teoria, di alzare i rendimenti mettendo a rischio la fragile ripresa.

Investire in titoli governativi è sempre stato un ottimo affare per le banche mondiali, protette dagli interventi delle Banche Centrali. Negli Stati Uniti, solo sul quinquennale, lo spread incassato dalle banche è di oltre 100 basis points (1%), rispetto al tasso sui fed funds (0,25%) e di quasi un punto e mezzo rispetto alla remunerazione nulla dei depositi bancari; l’obbligazione rende ora l’1,59%, rispetto all’1,19% di inizio dicembre.

Le prime quattro grandi banche del Paese hanno più che raddoppiato la quantità di titoli in portafoglio a $251.8 miliardi lo scorso anno. Bank of America, la seconda banca del Paese, ha addirittura decuplicato l’investimento fino a $67.25 miliardi. Citigroup l’ha, invece, incrementato del +60% a $110.38 miliardi.

Nello stesso periodo, la crescita degli impieghi bancari non ha, invece, avuto un ritmo così sostenuto per ragioni diverse. Principalmente, anche negli USA, la crescita della domanda di credito è in continuo calo, seppur sempre positiva. Mentre i prestiti alle aziende sono cresciuti del +13% a $1.81 trilioni, quelli ai privati di un modesto +5% a $1.2 trilioni.

Sempre in Bank of America, i prestiti al consumo si sono contratti per quattro anni consecutivi, la più grave striscia negativa dalla metà degli anni ’90. JPMorgan Chase ha, a sua volta, registrato cali in quattro degli ultimi sei anni, mentre Wells Fargo & Co. ha comunicato un incremento poco inferiore al +1%, lo scorso anno.

Anche il ritmo di crescita dei depositi è di gran lunga superiore a quello dei prestiti e questo si traduce in una montagna di liquidità che le banche devono gestire, investendo in assets diversi e contribuendo ad inflazionarli o, in parole povere, ad allargare le già spaventose bolle finanziarie presenti sul pianeta.

Gli ultimi dati di febbraio confermano questo trend con un calo della domanda di credito al consumo e la crescita dei risparmi privati al 5,5% del reddito, uno dei livelli più elevati nell’ultima decade ed in sensibile rialzo rispetto al 4,9% di dicembre.

L’ILLUSIONE DELLA CRESCITA

Ogni essere umano vorrebbe migliorare il proprio standard qualitativo di vita, ma negli USA, 35 anni dopo l’inizio della Reaganomics e la facilitazione dell’accesso al credito, gli americani sembrano essere molto più prudenti rispetto agli anni passati e meno disponibili ad indebitarsi.

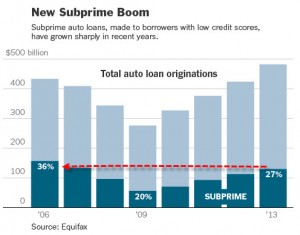

Tuttavia, il sistema finanziario non ha perso il vizio e sembra non aver nulla imparato dall’ultima grave crisi finanziaria. Infatti, dopo la bolla sui mutui subprime del 2006-2008, che provocò l’effetto domino su tutti i mercati mondiali, ora stanno per scoppiare anche quelle dei debiti auto e dei finanziamenti allo studio. I primi, in particolare, hanno sostenuto la falsa ripresa del settore automobilistico, che era crollato a vendite inferiori ai 12 milioni annui nel 2009. La risalita fino ai quasi 17 milioni dello scorso anno è pero stata drogata dall’esplosione dei finanziamenti, il 27% dei quali sono con un livello di credito (subprime) molto basso e sono già in default dopo soli otto mesi. Questa percentuale era al 36% allo scoppio della precedente crisi, ma era calata ben al di sotto del 20% negli anni successivi. Ora la follia è ricominciata in modo sempre più aggressivo, al punto che Bank of America ha limitato al 10% del totale, dal prossimo mese, l’erogazione di “subprime auto loans”.

Le banche USA sono pertanto a conoscenza che il vento sta cambiando. Non solo la quantità di credito erogato dal sistema finanziario tende a diminuire od a crescere in misura molto modesta, ma anche la qualità di quello già prestato si sta deteriorando a ritmi molto più veloci rispetto agli scorsi anni, anche per il ripetersi degli stessi errori del passato.

Il denaro facile della Fed è stato ancor una volta la droga servita ad un tossicodipendente (le banche) in crisi di astinenza. Ora dopo anni di denaro a costo zero, i nodi sembrano venire al pettine e le banche cercano di proteggersi con investimenti certi e sicuri: i titoli di stato. L’esperienza della crisi precedente ci insegna, tuttavia, che però potrebbe già essere troppo tardi, in quanto i buoi sono già usciti dalla stalla.

Aspettiamo quindi lo scoppio del nuovo bubbone creditizio dall’altra parte dell’oceano.