Se il Governo americano non avesse alzato il tetto sul debito (debt ceiling) e gli Stati Uniti avessero rischiato il default il mondo finanziario sarebbe stato travolto da una nuova crisi probabilmente più severa di quella post 2008 a seguito del fallimento della banca d’affari Lehman Brothers. Lo scenario sarebbe stato molto grigio ad essere ottimisti con crolli degli indici azionari molto repentini e sensibili. Tuttavia lo spauracchio è stato solo spostato in avanti di qualche mese con le nuove scadenze americane sul budget e sul debito spostate al 15 gennaio ed al 7 febbraio.

Alcuni analisti della business school francese IESEG hanno lavorato su un’ipotesi di crollo sistemico, una sorta di “stress test” delle istituzioni bancarie. Il documento risulta molto interessante sia perché ancora purtroppo attuale ma soprattutto in quanto indipendente (vedremo che le più a rischio sono proprio le banche francesi) e non gestito dalla BCE o altri organismi sovranazionali che ci fanno sempre credere che tutto sia sotto controllo ed in miglioramento.

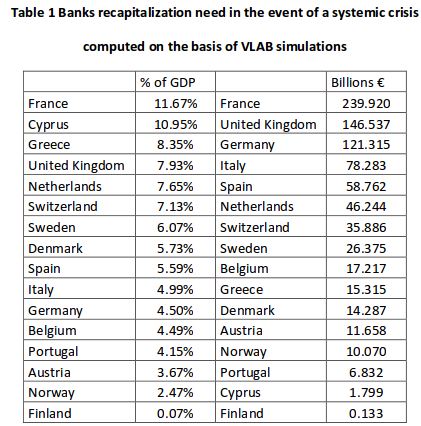

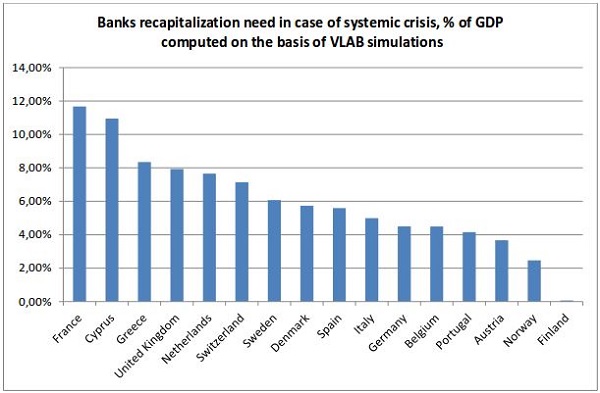

Lo studio si basa sulle stime di carenza di capitale stimate nelle grandi banche europee pubblicate dal Laboratorio Volatilità (VLab) della New York University Stern Business School e dal Center for Risk Management (CRML) di Losanna. Esso indica che i governi europei altamente indebitati potrebbero essere costretti ad affrontare la peggiore di tutte le crisi: la ricapitalizzazione dei rispettivi sistemi bancari. Attualmente le disponibilità richieste sarebbero insufficienti anche con l’intervento del Fondo Salva Stati. I numeri infatti evidenziati sono piuttosto allarmanti: la sola Francia necessiterebbe di 240mld pari a quasi il 12% del PIL.

Si tratta di numeri esagerati ? Non credo se dall’inizio dell’anno l’approccio europeo è drasticamente cambiato nella gestione della crisi bancaria continentale. Inoltre temo che la stima possa essere errata per difetto. Cipro e Spagna ma anche Grecia e Portogallo credo abbiano bisogno di fondi più cospicui di quelli riportati nella successiva tabella. Scorrendo poi la stessa mi accorgo che la quota britannica è esaurita solo con Barclays e RBS, come se gli altri Istituti del Regno Unito fossero adeguatamente capitalizzati.

Gli ultimi a ricevere aiuto sono stati gli spagnoli mentre i cittadini ciprioti ci hanno rimesso di tasca propria partecipando con i loro depositi ai salvataggi delle banche collassate. Le difficoltà di Cipro scoppiate in una crisi di solvibilità del proprio sistema finanziario hanno segnato uno spartiacque importante per le future crisi bancarie e l’Unione Europea è corsa a definire i criteri che i governi dovranno utilizzare nell’eventuale salvataggio dei propri Istituti. Il precedente bail-out vale a dire l’intervento esterno del Governo o di un organismo Internazionale (UE, BCE o FMI) è sempre più improbabile ed è previsto anche il bail-in che prevede il sacrificio di azionisti, obbligazionisti ed infine anche depositanti qualora fosse ritenuto necessario per il salvataggio della Banca.

La sintesi è molto cruda: i governi non avrebbero il denaro per ricapitalizzare le banche nel caso di salvataggi collettivi. Vediamo nel dettaglio i fondi stimati per stabilizzare i sistemi bancari dei singoli Paesi sia in percentuale sul Prodotto Interno Lordo che in valore assoluto dei Paesi dell’area euro.

La ricerca inoltre riporta anche il dettaglio dei singoli Istituti tra i quali spicca l’inglese Barclays con una stima di 94,8 miliardi (VLab) e 65,8 (CRML) come la Banca con il maggior problema, seguita dalla tedesca Deutsche Bank con 82,8/78,1 mld, dalle francesi Credit Agricole con 82,6/78,5mld, BNPParibas con 61,2/55,4mld e Société Générale con 51,1/45,6 mld, dalla britannica e ormai nazionalizzata Royal Bank of Scotland con 61,0/39,4mld ed infine dall’italiana Unicredit con 30,5/26,4mld.

Il documento IESEG conclude così :

“ I risultati mostrano che le potenziali esigenze di ricapitalizzazione del settore bancario sarebbero estremamente elevati per alcuni paesi europei come la Francia, in caso di una nuova crisi finanziaria sistemica. Dato il loro già elevato livello di indebitamento, la somma necessaria comporterebbe un aumento del rapporto debito pubblico/Pil da 5 a il 10% e potrebbe innescare un forte aumento dei tassi di interesse sui titoli di Stato con ulteriore aumento dell’attuale austerità fiscale e conseguenze recessive negative sulle economie già deboli.

Gli attuali mezzi dell’Unione europea sembrano essere insufficienti rispetto agli enormi potenziali carenze di capitale e esigenze di ricapitalizzazione che sono stati segnalati per le banche. La possibilità di ricapitalizzazioni dirette delle più grandi banche da parte del Fondo Salva Stati è soggetto a forti condizioni ed è limitata ad un importo complessivo di 60 miliardi. Rimane la possibilità di contare su uno speciale programma di ESM, l’altro fondo europeo, che presta denaro ai governi per ricapitalizzare le banche come quello che è attualmente implementato in Spagna. Comunque questi salvataggi da parte dell’ ESM sono semplicemente delle mutualizzazioni dei rischi e deteriorano i rapporti di debito di tutti i Paesi europei che aumentano la quota di debito. Le attuali prospettive di un’unione bancaria europea offrono mezzi limitati per affrontare il circuito che collega le banche e i governi. Pertanto bail-ins dovrebbero certamente essere condotti in caso di una nuova crisi sistemica, almeno per l’8% delle passività in base ai risultati dei negoziati in corso. Il problema è che il nuovo fondo di risoluzione, che dovrebbe finanziare le ristrutturazioni, deve essere finanziato dalle banche attraverso una tassa del 0,5% dei depositi garantiti e ha bisogno di almeno 10 anni prima di raggiungere la dimensione prevista. “