La scorsa settimana la società di Cupertino ha comunicato di aver ricomprato proprie azioni per un controvalore di $14 miliardi nelle due settimane successive alla pubblicazione della trimestrale. A seguito di quell’annuncio, il titolo crollò di quasi il 10% bucando la soglia psicologica dei $500.

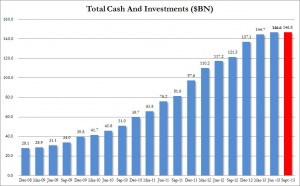

$12 miliardi facevano parte del programma di buyback dell’azienda, mentre $2 miliardi sono stati prelevati dalla liquidità aziendale sempre molto abbondante e che ha raggiunto lo scorso hanno i $145 miilardi, prima che l’azienda approvasse un programma di riacquisto di azioni ed il pagamento del primo dividendo nella sua storia.

Ai prezzi correnti, Apple ha riacquistato quasi 28 milioni di proprie azioni pari al 3% del totale. La mossa ha destato aspre critiche da parte dei puristi del mercato, preoccupati per l’ennesimo episodio di “financial engineering”, attraverso il quale, incrementando in modo artificiale l’EPS (earning per share), la società sta cercando di tenere alta la quotazione dell’azione. Con meno azioni sul mercato il rapporto utile/azione cresce, come gradito dagli analisti finanziari.

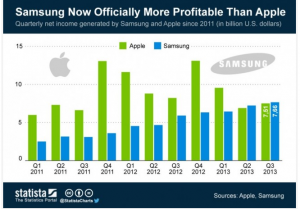

Oltre a questa prassi, ormai consolidata da anni a Wall Street, che porterà nel futuro il mercato a rovinosi disastri, è allarmante che la prima società al mondo per capitalizzazione di borsa si preoccupi di difendere il titolo così affannosamente (in due settimane), invece di investire l’immensa liquidità in nuovi progetti di sviluppo. Oltretutto le sfide non mancano e la società della mela è già stata superata da Samsung, non solo nelle vendite di “smartphone” ma anche nella redditività.

Non ci sono pertanto giustificazioni a questa strategia da trader attuata dalla società. Immagino che Tim Cook, il ceo di Apple, sappia che il mercato ha quasi sempre ragione e non avrà modo di difendere il titolo quando arriverà un’altra trimestrale deludente. La crescita del fatturato, pari solo al +4% nell’ultimo trimestre, conferma che Apple è ormai una società matura e non più una “growth stock” in grado di aumentare il giro di affari a doppia cifra ogni trimestre.

L’azienda è inoltre troppo dipendente dall’IPHONE, che rappresenta oltre i due terzi dei ricavi, ed i cui margini si stanno lentamente contraendo per la accanita concorrenza coreana e cinese.

In Cina, l’accordo con l’operatore locale China Mobile non ha incrementato le vendite come previsto. Il telefono è troppo caro per lo il consumatore cinese, che ha a disposizione alternative molto valide ed a prezzi più competitivi.

Difficilmente Apple potrà mantenere a lungo questi prezzi. Inoltre i nuovi prodotti escono ormai a cadenza quasi annuale mentre Samsung, il suo principale concorrente, produce almeno tre nuovi telefoni all’anno.

Anche nel settore dei tablet la concorrenza è diventata molto più accanita. I produttori sono tantissimi con offerte di qualità e prezzi molto interessanti.

Cosa succederà se Apple, abbastanza a sorpresa,. dovesse annunciare una discesa del fatturato anno su anno in uno dei prossimi trimestri ?

Questa volta Tim Cook non potrà difendere il titolo. La società ha ora poco più di $20 miliardi di liquidità solo negli Stati Uniti, mentre la differenza giace in qualche paradiso fiscale per pagare meno tasse. Questa disponibilità si è contratta negli ultimi trimestri a seguito di operazioni straordinarie (dividendi e acquisto azioni) ed ha raggiunto i livelli di metà 2010.

Pertanto, per lanciare un altro buyback, la società dovrebbe indebitarsi come ha già fatto lo scorso anno.

Questi denari dovrebbero essere, secondo i principali detrattori, meglio investiti in ricerca e sviluppo. Ma a guardare tra le pieghe del bilancio, Apple ha speso $4,8 miliardi nel 2013, + 83% rispetto al 2011, con una progressione costante in ogni trimestre.

Questa strategia non è però sempre vincente. Intel ha speso infatti altri $1.8 miliardi in ricerca nel 2013, rispetto al 2012, ma i suoi ricavi sono calati ed il titolo ha perso quasi $3 (-15%). Chi ha ragione ? Probabilmente né il trader con la logica di spingere all’eccesso l’EPS con qualsiasi artifizio contabile, né l’investitore che privilegia una visione di lungo periodo preferendo che la società continui ad investire.

La realtà è che quando aziende raggiungono livelli dimensionali, di ricavi e profitti come quelli di Apple sono destinate a rallentare per ovvie ragioni di mercato. La concorrenza cresce e si fa più dura ed i margini si contraggono. Si può e si deve continuare ad innovare ma diventa sempre più difficile e soprattutto rischioso.

Questa è la legge del mercato alla quale non ci si può opporre, ma che si cerca di combattere con il trucco dei buyback. Non durerà ancora per molto o non ci saranno più azioni da comprare.

2 Comments