La ripresa massiccia delle politiche espansive da parte della Bce e della Fed, le quali si associano a quella mai interrotta della Banca Centrale del Giappone, riapre il dibattito mai sopito sulla necessità e sulla validità di tali misure ultra espansive e sulla misurazione degli effetti collaterali anche negativi che queste politiche, ormai pressoché definitive, iniziano a produrre dopo quasi dieci di utilizzo della stessa metodologia.

Quando parliamo di tassi negativi, facciamo riferimento in prevalenza agli effetti evidenti sul mercato obbligazionario, dove attualmente oltre 15 trilioni di dollari di emittenti ricevono un rendimento, anziché pagarlo, per la sottoscrizione del debito emesso.

Si tratta di un evento nuovo ed inaspettato, che è iniziato da circa un lustro, prima in Giappone e successivamente in alcune economie europee non euro, quali Svizzera e Svezia, ed è poi stato seguito anche da diversi stati di Eurolandia capitanati dalla Germania.

La partenza

Le Banche Centrali sono state “costrette” ad adottare queste politiche ultra espansive per motivazioni diverse, ma che hanno come comune denominatore o la crisi finanziaria (USA) o la stagnazione economica, che pervade invece le economie europee – euro e non – e quella nipponica.

In aggiunta, i livelli di debito di Stati, famiglie ed imprese erano diventati insostenibili, già prima dello scoppio dell’ultima crisi finanziaria.

Tuttavia, quello che sembrava un provvedimento temporaneo è diventato ormai definitivo, al punto che le stesse autorità monetarie hanno di nuovo utilizzato lo stesso stimolo e su grande scala, incapaci di trovare soluzioni alternative e consapevoli che questa politica continuerà ancora per diversi anni o anche all’infinito.

La situazione attuale e le prime perplessità

Diverse sono le motivazioni alla radice della nuova applicazione di politiche fiscali ultra aggressive da parte delle tre principali Banche Centrali mondiali.

Se per Giappone ed Europa Banca del Giappone e Bce hanno dovuto contrastare un veloce deterioramento dei parametri macro economici, negli Stati Uniti la pressione del Presidente Trump sulla Fed per stimolare la crescita economica ha convinto l’autorità monetaria a prevenire una potenziale o futura recessione di cui, tuttavia, mancano ancora segnali evidenti.

Fatta questa premessa ed in assenza di altre valide alternative, al di là delle politiche fiscali che i singoli governi possono imporre con relativa scarsa autonomia di bilancio rispetto alla UE, i primi cori di dissenso si sono alzati in particolare all’interno di Eurolandia sulla sostenibilità ancora a lungo o addirittura all’infinito della politica monetaria espansiva ultra convenzionale.

Tra i più scettici ci sono stati i governatori centrali olandese, austriaco ma anche italiano, oltre ai CEO delle principali banche Europee, dalla tedesca Commerzbank, all’elvetica UBS, fino alla danese Den Danske.

La sostenibilità futura

Il Quantitative Easing e la riduzione dei tassi di interesse a zero o addirittura negativi ha permesso a molti stati di evitare o rimandare un futuro default e di utilizzare il risparmio degli interessi sul debito a favore di politiche fiscali espansive.

Anche i privati ne hanno beneficiato grazie alla riduzione dei tassi sui mutui ipotecari, al pari delle imprese, che hanno sottoscritto finanziamenti a tassi più agevolati.

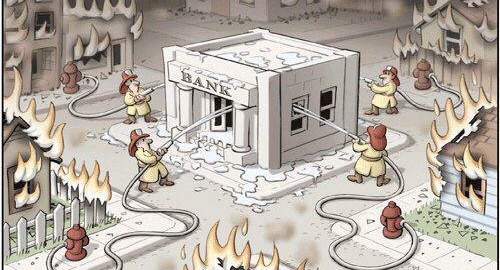

Tuttavia, la minore percezione del rischio associato alla convinzione che le Banche Centrali siano l’estrema e sempre presente rete di protezione di un sistema finanziario sempre più indebitato, ha generato alcuni evidenti effetti collaterali.

Quello più eclatante è l’inflazione degli assets finanziari più rischiosi, quali il mercato azionario e quello immobiliare, e la riduzione del risparmio attraverso la compressione dei rendimenti sia cedolari che a scadenza sulle obbligazioni.

Poichè solo una minima quota della popolazione investe in azioni o ha la disponibilità per comprarsi una casa, mentre la quasi integrità possiede un titolo di stato, sulla cui cedola faceva affidamento per integrare il reddito mensile, la politica delle banche centrali ha generato una grande ricchezza per pochi e ridotto le opportunità di investimento per una grande varietà di risparmiatori.

A tal riguardo, anche i fondi pensione e le assicurazioni, vedendo che il rendimento cedolare sui bond continua ad assottigliarsi sono costrette ad aumentare il loro livello di rischio.

Per non parlare infine delle banche commerciali, i cui margini continuano sempre più ad assottigliarsi e la cui sopravvivenza nel tempo comincia ad essere messa in discussione.

Manca una via di uscita

Questa situazione da provvisoria appare essersi consolidata negli anni e le Banche Centrali hanno dimostrato che la “normalizzazione” dei tassi di interesse resta una utopia.

Le economie languono e sono ormai “addicted” ai tassi bassi, vale a dire che non sono in grado di sostenerne di più elevati, neanche per pochi mesi.

Tuttavia, i rischi di questa prolungata fase di espansione monetaria cominciano ad essere evidenti, ma i banchieri centrali li ignorano, forse perché manca una vera soluzione alternativa più sostenibile.