Quando si parla del debito pubblico sia l’Italia che il Giappone vengono subito indicati tra i principali imputati.

La nostra economia si distingue, purtroppo, per detenere il terzo debito pubblico mondiale in valore assoluto ed anche uno dei più elevati al mondo per il rapporto con il Prodotto Interno Lordo (PIL) pari al 132%, mentre quello nipponico rimane il secondo in valore assoluto, avendo superato la soglia dei dieci trilioni di dollari, già da diversi mesi, ed il primo rispetto al PIL con un rapporto del 240%, il più alto tra le economie sviluppate.

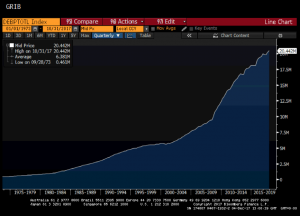

La focalizzazione su questi due debiti rischia di far perdere di vista, al contrario, la dimensione del debito pubblico statunitense, una voragine in termini assoluti che punta diretta ai 21 trilioni di dollari dopo aver superato la soglia dei $20 solo qualche mese addietro.

Il debito pubblico a stelle e strisce ha impiegato esattamente circa due secoli (1980) dalla dichiarazione di indipendenza a raggiungere la quota del trilione di dollari, altri cinque (1985) per raddoppiare e quasi trenta per decuplicare (2009). Negli ultimi otto anni, complice anche la grave crisi finanziaria, è invece raddoppiato passando da $9,5 trilioni a $20,5 mentre aumenta ormai di un trilione in poco più di un anno.

Tutto questo ancor prima che venisse approvata nel weekend la tanto attesa riforma fiscale negli Stati Uniti, che comporterà un aumento del debito di 1,4 trilioni di dollari nel prossimo decennio, in virtù di una diminuzione delle aliquote alle imprese, entrate che non verranno compensate da una adeguata copertura di bilancio.

L’allarme è arrivato anche dalla Presidente della Federal Reserve – Janet Yellen – la quale, in scadenza di mandato, ha iniziato ad usare toni più realistici e meno ambigui sullo stato dell’economia a stelle e strisce ed in particolare sulla continua crescita del debito pubblico, del quale nessuno sembra (pre)occuparsi.

In realtà, il debito pubblico americano è aumentato di ben 723 mld di dollari solo nelle ultime 12 settimane: un incremento in parte dovuto al rischio di “shutdown” della macchina governativa, ma soprattutto del “debt ceiling” verificatisi entrambi a fine agosto. In simili occasioni, il governo spende solo quello che ha in cassa con nessun impatto sul debito, mentre riparte ad indebitarsi pesantemente non appena la minaccia si dissolve, recuperando velocemente il pregresso con una raffica di emissioni di titoli del debito pubblico.

Quest’ultimo sta, di conseguenza, salendo in maniera vertiginosa ed ora ha raggiunto i 20,57 trilioni di dollari, salendo al 105% del Pil.

Solo nell’ultimo anno, il debito è aumentato di $881 miliardi, ai quali andranno aggiunti almeno altri $100mld imprevisti per i danni ambientali provocati dai tre uragani di fine estate tra Texas, Florida e Porto Rico, non ancora contabilizzati.

Andando indietro nel tempo, il debito pubblico è cresciuto del 40% negli ultimi sei anni per complessivi $5,8 trilioni. A fine 2011 il rapporto debito/Pil ammontava al 95%, mentre prima della Crisi Finanziaria si attestava al 63%.

In aggiunta, i tagli alle tasse pagate dalle imprese provocheranno presumibilmente una impennata del debito, stimata intorno ad un trilione e mezzo di dollari nel prossimo decennio, solo per le mancate entrate fiscali, qualora non vengano compensate da una vigorosa crescita economica che molti economisti reputano improbabile.

Solo un senatore era disponibile ad imporre dei meccanismi automatici di rialzo delle tasse qualora il debito salisse negli anni futuri in misura incontrollata.

Di conseguenza, anche la Fed ha inaspettatamente alzato il livello di attenzione sul problema, dopo che l’agenzia di rating Fitch ha stimato che il rapporto debito/Pil salirà al 120% entro il 2027.

Tale conseguenza è il risultato di una crescita nell’ultimo decennio post Grande Recessione molto al di sotto delle aspettative, tale da spingere la stessa Yellen a lanciare il monito sulla sostenibilità del debito in futuro.

Tale preoccupazione è stata condivisa, nei giorni successivi, anche dal Presidente della Fed di Dallas. Al debito pubblico vanno aggiunti, infatti, i tanto temuti “unfunded entitlemens” che consistono in spese mediche e fondi pensioni pubblici, che non avranno la copertura finanziaria sufficiente per erogare le prestazioni a tutti gli iscritti nei prossimi anni.

CONCLUSIONI

L’agevolazione dei tassi di interesse pilotati artificialmente a livelli molto bassi ha solo differito nel tempo la sostenibilità del debito, rimandando il problema al futuro, esattamente come sta avvenendo in tutti i Paesi pesantemente indebitati, Giappone ed Italia in primis.

L’intervento massiccio dell’Autorità Monetaria ha, tuttavia, diminuito la “moral suasion” sui governi, che hanno smesso di adottare politiche per la riduzione del debito, aumentando i livelli di spesa per sostenere tassi di crescita ancora anemici.

Ora, i tassi di interesse hanno ripreso a crescere, almeno negli Stati Uniti e, di conseguenza, anche il costo del debito che appesantisce il deficit e ha ricadute finali anche sul debito, qualora non si intervenga adeguatamente.

Tuttavia, in presenza di debiti pubblici sempre più elevati, gli spazi di manovra per almeno contenerne la continua crescita diventano sempre più ristretti.