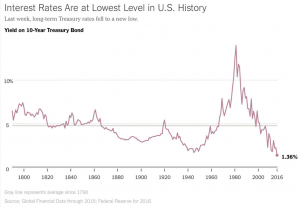

Negli ultimi anni abbiamo assistito alla più eclatante divergenza sui mercati finanziari, mai verificatasi in quasi cento cinquant’anni di storia: i tassi di interesse hanno siglato nuovi minimi storici, mentre i mercati azionari americani hanno raggiunto nuove vette. Questo processo ha subito una notevole accelerazione in seguito al risultato dell’esito del referendum britannico, inaspettatamente favorevole alla Brexit.

In periodi “normali”, il rialzo dei tassi di interesse riflette una crescita economica florida sia presente che futura, con aspettative di inflazione incrementali che devono essere stemperate con un aumento dei tassi ufficiali di sconto. Nell’ultimo valzer di ribassi, i rendimenti delle obbligazioni governative americane hanno eclissato il minimo storico registrato anche durante la Grande Depressione. In altre parole, il mercato obbligazionario sta affermando che l’economia a stelle e strisce, al pari di quella mondiale, non sia in forma smagliante, ma addirittura in forte recessione.

Sulla sponda azionaria si registrano, invece, rialzi record a Wall Street che sconta previsioni future che non sembrano, tuttavia, realizzarsi sia a livello macro economico che societario.

Se facciamo riferimento pertanto solo agli Stati Uniti, il mercato obbligazionario sta prezzando un vero e proprio “Armageddon”, mentre quello azionario una nuova “Età dell’Oro”. Una banale dicotomia che si autoalimenta e trova, quasi quotidianamente, nuovo carburante da bruciare, grazie alla liquidità delle Banche Centrali, su entrambi gli schieramenti.

Sul fronte obbligazionario, i massicci ed incondizionati acquisti delle Banche Centrali hanno drammaticamente oltremodo ridotto l’offerta di titoli, spingendo 13 dei 55 trilioni di debito pubblico mondiale in rendimento negativo. La convinzione che lo stimolo monetario sarà illimitato ed infinito nel tempo spinge gli investitori a continuare ad acquistare le obbligazioni, nella speranza che possano ancora salire di prezzo compensando il rendimento negativo.

Il mercato azionario si alimenta, al contrario, sia per osmosi, nella ricerca di rendimenti alternativi più sostanziosi, che in virtù del sostenuto programma di buybacks orchestrato dalle aziende quotate americane che nel solo 2015 ha superato il mezzo trilione di dollari.

C’è da chiedersi, tuttavia, se la semplice scarsità di offerta dei titoli sia sufficiente a giustificare il segnale economico recessivo che giunge dal mercato obbligazionario, oppure se il basso livello dei tassi di interesse sia compatibile con simili multipli dei titoli azionari.

Queste sono le più frequenti domande alle quali un investitore cerca oggi di dare una risposta. E’ palesemente riconosciuto che le Banche Centrali abbiano contribuito significativamente alla costruzione di questo scenario con la remota speranza, ancora non del tutto sepolta, di creare un effetto ricchezza.

Più ragionevolmente, il mercato obbligazionario sembrerebbe un po’ troppo pessimista riguardo alle prospettive dell’economia e dei tassi di inflazione americani. Per la stessa ragione è plausibile, al contrario, che gli investitori utilizzino la retorica dei bassi rendimenti per giustificare gli elevati multipli del mercato azionario, come peraltro sostenuto anche dalla Fed.

In questo scenario, il record negativo dei rendimenti obbligazionari ed i massimi storici siglati dallo S&P500 sono probabilmente solo un indicatore della disperata ricerca del rendimento, piuttosto che l’espressione di una reale situazione economica.

Detto questo, l’economia ed il tasso di inflazione dovrebbero sprofondare per giustificare i prezzi correnti delle obbligazioni e, all’opposto, gli utili aziendali impennarsi significativamente per assecondare le valutazioni attuali dei corsi azionari.

Non è difficile immaginare che entrambi gli scenari siano al momento molto irrealistici.