Per anni ci hanno raccontato la favola di Cenerentola dell’economia americana che dimostrava una soddisfacente ripresa, mentre l’Europa languiva in recessione prima, ed in stagnazione e debole rimbalzo successivamente.

Ora sembra che la campana della mezzanotte sia di nuovo suonata anche per Washington e la magia della Fed con le sue folli politiche di infinito sostegno monetario di tassi a zero (Zero Interest Rate) ed acquisto di titoli governativi (quantitative easing) sia finita dalla mezzanotte di fine anno. L’economia a stelle e strisce, a giudicare dai dati più recenti, è in crescita negativa nel primo trimestre ed è molto debole anche nel secondo. Dunque la carrozza si è già trasformata in zucca o ancora i pessimi risultati macroeconomici registrati sono solo figli di fattori temporanei, quali il clima o lo sciopero portuale sulla costa occidentale, motivi addotti da analisti e media finanziari per continuare a sostenere l’infinito rialzo dei mercati azionari ?

Gli ultimi sei anni di espansione americana sono stati illusori quanto la carrozza della famosa principessa di Walt Disney. Tuttavia, ora il risveglio dal magico sogno è brutale quanto nella favola:

– Il Pil decresce del -0,7% nel primo trimestre

– I profitti aziendali delle società quotate crollano del -5,9%, maggior calo dal 2008.

Inoltre diversi sono gli esempi che la “magia” della Fed si sia ormai esaurita.

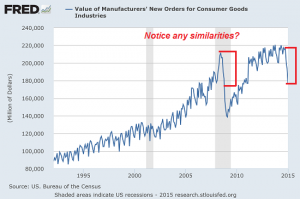

Ad esempio, i nuovi ordini sono in forte contrazione, come mostra il grafico, con un trend negativo che ricalca il crollo del 2008-09.

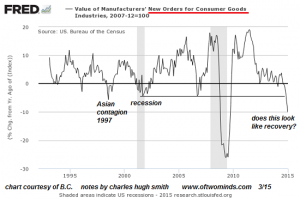

Stessa musica anche per i nuovi ordini del settore di consumo, che evidenziano lo stato di “stress finanziario” del cittadino americano. Le aspettative si sono deteriorate velocemente nei primi mesi dell’anno. Infatti, i dati macroeconomici hanno illustrato che l’economia statunitense sta bruscamente frenando, malgrado il calo del prezzo del carburante ed i continui record degli indici azionari, mantenuti anche in questo inizio anno.

Anche la stessa Fed, l’unica responsabile di questa situazione irrazionale che registra una ripresa anemica ed una bolla finanziaria gigantesca, è ben cosciente della debolezza che si va diffondendo anche al secondo trimestre e che porterebbe il Paese ad una nuova recessione.

In realtà, non ci sarebbe nulla di strano. L’attuale ciclo economico, per quanto il più debole tra tutte le riprese post-recessione, ha già superato la media dei 57 mesi, attestandosi a 71. Una espansione molto deludente, malgrado la bacchetta magica della Fed, che ha stampato quasi $3,5 trilioni di carta moneta, contribuendo a creare distorsioni/bolle che provocheranno, invece, profonde ferite nell’economia USA in un prossimo futuro.

E’ ormai chiaro che la politica di inondare di liquidità l’economia non abbia dato i frutti sperati. Anche il mercato del lavoro registra distonie preoccupanti, con il tasso di disoccupazione che è ritornato quasi ai livelli di piena occupazione, ma con una forza lavoro part-time impressionante e mal pagata, mentre il tasso di partecipazione è sceso ai livelli del 1978, un segnale che la disaffezione è tale, che molti lavoratori hanno smesso di cercare attivamente un’occupazione.

La crescita media, realizzata negli ultimi sei anni, è pari al +2,2%, alquanto modesta rispetto ai +4/5% realizzate nelle riprese precedenti, ma molto superiore agli standard nipponici od europei ancora nel pieno delle sabbie mobili. Sembra tuttavia evidente che lo stesso obiettivo non sarà raggiungibile nel corrente anno, a meno di miracolosi recuperi che appaiono, al momento, improbabili.

La polverina magica della liquidità è durata per troppi lunghi anni e ormai si alzano le sirene anche all’interno della Banca Centrale per iniziare ad alzare i tassi di interesse per evitare il peggio, vale a dire lo scoppio delle diverse bolle finanziari costruite, qualora si fosse ancora in tempo.

Inoltre, sarebbe corretto ritornare con i piedi per terra e prendere coscienza dei rischi enormi ormai assunti dagli investitori a causa della convinzione dell’esistente paracadute della Fed, la quale forse alcune volte interviene addirittura con acquisti diretti sui mercati, come già fanno alcune sue “sorelle” (la Banca del Giappone, ad esempio).

La presenza di tassi a zero per un numero indefinito di anni ha portato alla massimizzazione del rischio da parte anche dei piccoli investitori che hanno continuato ad indebitarsi. Il debito privato, come ho già sottolineato in precedenti articoli, si è quindi ridotto in misura molto modesta dopo la crisi del 2008 ed impatta ora sulle decisioni di spesa anche con tassi di interesse ridicoli e benefit imprevisti quali il record delle borse o il basso costo del carburante.

Così come gli insetti sviluppano velocemente una resistenza ai pesticidi, l’economia mostra riluttanza al credito facile ed a basso costo. Dopo 35 anni di consumi stimolati dal credito, gli americani si sono resi conto che il debito va comunque restituito e con i salari inchiodati da diversi anni è impossibile continuare ad utilizzare sempre la leva finanziaria. Auto loans, student loans, credit cards sono le moderne fonti di finanziamento al consumo. Poiché, tuttavia, a parità di reddito, la coperta è sempre la medesima, le nuove metodologie di credito impediscono alla nuova generazione, i cosiddetti “millenials”, di acquistare un appartamento, in quanto già eccessivamente indebitati a trent’anni. Oltre un quarto della popolazione vive al “paycheck”, cioè con il cedolino dello stipendio e senza alcun risparmio. Una emergenza medica od un imprevisto licenziamento sono le principali cause di default su un finanziamento.

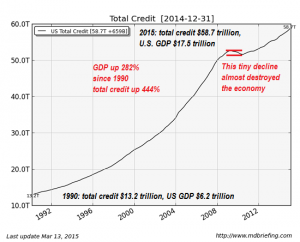

Per capire il danno sistemico provocato dalla Fed con la sua politica di inondare il mercato di liquidità, seguita poi a rotta di collo dalle altre principali Banche Centrali mondiali, è utile vedere il grafico successivo che illustra l’esplosione del credito negli ultimi 25 anni (1990 – 2014). In questo lasso temporale il credito è esploso del +444% rispetto ad un incremento del Pil molto inferiore (+282%) e che non sarebbe stato tale senza quella massa enorme di denaro di oltre $45 trilioni…!!

La Fed vorrebbe pertanto che la carrozza di Cenerentola rimanga dorata a vita, ma è consapevole di come sia già trasformata in zucca, per quanto sia costretta a negare pubblicamente l’evidenza.

La polvere magica della Fed è stata quella di mettere una tappo alla falla nel breve periodo, ma poi si è fatta prendere la mano ed ha inondato il sistema di liquidità, pensando di alimentare la crescita economica con l’illusione di massicci profitti sui mercati azionari, obbligazionari ed immobiliari.

Ora, dopo sei anni “magici”, artificialmente creati, la realtà si sta rivelando ancora più cruda della fantasia. Le bolle speculative stanno scoppiando una dopo l’altra. Dopo il crollo delle materie prime è ora il momento del rialzo dei tassi con la caduta dei prezzi delle obbligazioni, malgrado le Banche Centrali stiano ancora massicciamente comprando titoli governativi.

Uno scenario imprevisto, solo qualche mese fa e che provocherà, in breve tempo, un gigantesco terremoto finanziario. Il sistema economico è infatti ancora molto fragile e malato e si è dimostrato ormai “addicted” al denaro a costo zero ed in grandi quantità. Il rialzo dei tassi, associato ad una parallela crisi di liquidità, metterebbe in ginocchio una ripresa economica, già insufficiente.