Negli ultimi due mesi l’accelerazione o la continuazione delle politiche monetarie non convenzionali, massicce ed invasive, messe in campo e gestite dalle banche centrali hanno dato il ritmo ai mercati finanziari per stabilire ancora nuovi e continui record come nel caso della Borsa americana nell’ultima chiusura settimanale con lo S&P500 in rialzo del +25% da inizio anno e con una striscia positiva di otto settimane consecutive di crescita ma soprattutto di nuovi massimi storici.

Quantitative easing, tapering, LTRO, Abenomics sono termini che abbiamo imparato a conoscere solo da qualche mese e dietro ai quali si celano i tentativi, ormai disperati, delle autorità monetarie di rilanciare le economie o ancor peggio la necessità di evitare nuove crisi finanziarie che sarebbero devastanti per un malato ancora in stato vegetativo.

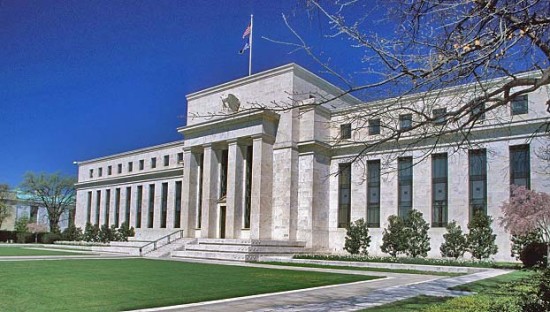

Sono infatti ormai quasi cinque anni che Fed, Bce, Bank of England, Bank of China seguendo un percorso già tracciato dalla Bank of Japan nei decenni precedenti, hanno fatto ricorso ad interventi straordinari non coordinati tra loro e volti ad indebolire anche la propria valuta per facilitare le esportazioni privilegiando così i propri interessi rispetto a quelli universali.

Questo imponente aiuto esterno alle economie ha creato enormi bolle finanziarie sui mercati azionari, obbligazionari ed immobiliari in diverse parti del mondo già più volte segnalati in attesa che scoppino con effetto deflagrante. Troppo denaro per un periodo di tempo esageratamente lungo (e non è ancora finito) ed a tassi bassissimi fanno aumentare in misura esponenziale il livello di rischio degli investitori.

Gli effetti positivi sono stati molto modesti o pressoché nulli:

– negli Stati Uniti il numero di poveri è più che raddoppiato dal 2008, i salari medi sono scesi di quasi 5.000 dollari pro capite nello stesso periodo, la disoccupazione (7,3%) è ancora a livelli scandalosamente elevati per un periodo di ripresa post recessione mentre il tasso di partecipazione della forza lavoro è tornato ai livelli del 1976. Infine il tasso di crescita dell’inflazione è calato all’1,1% ben al di sotto dell’obiettivo minimo del 2% della banca centrale. La deflazione è un incubo per qualsiasi economia ma sarebbe una tragedia per quella americana ormai annegata nei debiti che continuerebbero così a lievitare in valore reale riportando velocemente il Paese in recessione. L’effetto ricchezza indotto dai continui record dei mercati azionari e da tre decenni di apprezzamento di quello obbligazionario hanno consentito a pochi speculatori di accumulare grandi ricchezze a scapito della gran parte della popolazione che vive con qualche forma di sussidio statale che ormai sostiene nell’economia a stelle e strisce 146mln di persone, una cifra impressionate e pari al 47% del numero degli abitanti.

– In Europa sono state invece finanziate le banche (LTRO) per evitare che collassassero per la sopravvenuta siccità del mercato interbancario. Quasi la totalità del sistema bancario europeo è ormai dipendente dai fondi della BCE. La vera motivazione del prestito è stata di permettere alle banche locali poco solvibili (“zombie banks”) di comprare titoli di stato emessi dai loro rispettivi Paesi per calmierare lo spread nei confronti del bund tedesco. In questo modo le banche hanno lucrato sulla differenza tra il tasso BCE applicato sul deposito finanziato ed il rendimento elevato del titolo di stato acquistato (BONOS spagnolo o BTP italiano). Questa sorta di carry trade ha consentito artificialmente al sistema bancario europeo di generare profitti già da un biennio con rischio nullo rimandando i piani di ristrutturazione al futuro che comunque non potranno, e già lo vediamo per diversi Istituti anche italiani, essere rinviati all’infinito. Alcuni Paesi periferici quali Spagna e Grecia hanno registrato ad ottobre tassi di crescita dei prezzi negativi, livello che se confermato aprirebbe uno scenario economico nuovo, imprevisto e difficile da gestire con una valuta unica ed una banca centrale condivisa la quale diventa un forte freno alla adozione di politiche straordinarie come quelle attuate dalle banche centrali indipendenti quali la svalutazione della propria valuta per rendere più competitive le proprie esportazioni o la monetizzazione del debito pubblico attraverso l’acquisto diretto di titoli di stato a titolo definitivo.

– Il sistema finanziario cinese invece evidenzia una mancanza di liquidità soprattutto nelle banche pubbliche e locali zavorrate da sofferenze immobiliari in continua crescita e dal “rollover” (rinnovo) di crediti in scadenza sicuramente inesigibili. Nell’ultimo semestre quando l’autorità monetaria si è astenuta dall’iniettare liquidità per alcuni giorni consecutivi, in coincidenza di scadenze o fine mesi, nel sistema finanziario i tassi a breve sono schizzati al rialzo testimoniando la necessità di tamponare una situazione allarmante, ben nota ma continuamente sottovalutata.

– In Gran Bretagna lo stimolo monetario straordinario, anch’esso prodotto da oltre un biennio con l’acquisto di titoli del debito pubblico, ha consentito l’uscita dalla recessione mentre il Paese registra inflazione in discesa in un’area economica statisticamente con tassi di salita dei prezzi superiori alla media. Gli inglesi sono ancora fortemente indebitati a livello privato ed in particolare nel settore immobiliare con prezzi delle case in continua crescita nella piazza finanziaria londinese. La ripresa sembra dunque effimera e non strutturale e soggetta a nuovi rallentamenti.

– L’economia del sol levante ha conosciuto un ritorno di interesse da parte di investitori stranieri con l’indice azionario che si è rivalutato del +80% in un anno grazie agli effetti della Abenomics, così come viene chiamata la politica economica del primo ministro Abe eletto nel secondo semestre 2012. In realtà sono in aumento le perplessità sull’efficacia di questi provvedimenti e la luna di miele con i mercati finanziari potrebbe presto svanire lasciando spazio a drammatiche delusioni in caso di crollo delle quotazioni. L’inflazione sale finalmente a novembre del +0,3% e ad ottobre al +0,7% ma solo per l’incremento della componente petrolifera che scorporata mantiene la discesa al -0,1%, rimanendo comunque ancora molto lontana dall’obiettivo, credo irraggiungibile, del +2%. Export ed import salgono molto meno del previsto malgrado il deprezzamento dello yen di oltre il 20% in un anno, segnale che dimostra che le aziende nipponiche sono scarsamente competitive sui mercati internazionali anche con il sostegno della svalutazione mentre le importazioni crescono solo per la forte domanda di petrolio del post tsunami di Fukushima con la conseguente chiusura di quasi tutte le centrali nucleari e la maggior dipendenza energetica dall’oro nero e non per l’aumento dei consumi interni come si sarebbe auspicato. L’economia sembra comunque in moderata ripresa e si rivede un moderato ottimismo. Il raddoppio in pochi mesi delle quotazioni dell’indice Nikkei ha portato un effetto ricchezza su una minima parte della popolazione. Ma le riforme fiscali introdotte come l’aumento dell’IVA dal prossimo aprile dal 5 all’8% inspirano forti dubbi sulla dinamica strutturale di questo rimbalzo. Il debito pubblico è ormai fuori controllo avendo superato il 230% del PIL e i 10 quadrilioni di yen (10 trilioni di dollari) con la spesa per interessi che ha raggiunto il 35% del Prodotto interno lordo. I tassi di interesse sul titolo decennale sono fermi da prima dell’estate intorno allo 0,6% in quanto artificialmente compressi dagli acquisti della banca centrale. Un fisiologico aumento dei rendimenti anche di 100 “basis point” o addirittura al 2% sarebbe un disastro per il sistema finanziario giapponese dove le banche domestiche sono i principali acquirenti di titoli pubblici e rischierebbero fallimenti di massa mentre la spesa per interessi diventerebbe nel giro di pochi anni insostenibile considerando anche i costi sociali già evidenziati (pensioni e sanità) per sostenere una popolazione molto longeva e in sensibile calo demografico.

Un quadro quindi molto complesso questo, circoscritto solo alle azioni intraprese dalle cinque principali banche centrali. Nel proprio giardinetto infatti anche le più piccole si danno da fare per difendere o svalutare il cambio, limitare o contenere afflussi e deflussi di capitali esteri (Brasile, Svizzera, Turchia ed India solo per citare le più attive).

Mai l’intervento delle banche centrali è stato così rilevante ed invasivo nell’ultimo quinquennio relegando la politica fiscale domestica degli stati in crisi a ruoli marginali. Confidando nell’aiuto infinito delle Banche centrali pressoché tutti i governi hanno rimandato riforme necessarie a tempi indefiniti per evitare impopolari ristrutturazioni della spesa pubblica ormai fuori controllo in alcuni Paesi.

La mia convinzione, peraltro comune ad un numero crescente di analisti, è che l’aiuto stia diventando definitivo invece che temporaneo. Si stima infatti che il denaro stampato dalle Banche Centrali nell’ultimo lustro si avvicini ai 15 trilioni di dollari, pari a quasi il PIL (oltreil 90%) degli Stati Uniti. Una cifra di denaro immensa che non è stata sufficiente per rilanciare le economie e farle uscire dal rischio di deflazione ma ha creato distorsioni e bolle su tantissime “assets class” continuando ad ingrassare la stessa finanza che ha provocato l’attuale crisi.

L’economia mondiale è cresciuta troppo velocemente per oltre tre decenni perché aiutata dal credito facile aperto anche a fasce della popolazione che non avrebbero potuto permetterselo generando un effetto ricchezza provvisorio dai pilastri di argilla. Ora in molte zone del pianeta il credito è ridotto al lumicino e sono intervenute le banche centrali come prestatori di ultima istanza creando distorsioni che appaiono pericolosamente incancellabili essendo lo stimolo, già presente da molto tempo ed a tassi di interesse troppo bassi, ormai inefficace ed a beneficio dei soliti noti e non dell’economia di strada.