Qualsiasi investitore, dopo il crollo delle materie prime e la feroce guerra valutaria ormai in essere da un triennio tra le principali economie, è convinto che la prossima bolla finanziaria che scoppierà sarà quella dei mercati azionari i quali, proprio ad inizio settimana (9 marzo), hanno festeggiato sei anni consecutivi di crescita, una delle strisce più lunghe della storia e con performance anche superiori al +200%.

Da oltre due anni sono convinto che la bolla dei mercati azionari sia gigantesca ed ancora di più oggi, con economie allo stremo e utili aziendali (quelli veri e non inflazionati dal riacquisto di azioni proprie) in deciso calo, per la prima volta dal 2009, mentre gli indici azionari mondiali registrano nuovi record, con un inizio d’anno tra i migliori dal 1995.

Tuttavia, la bolla delle bolle, la più macroscopica in valore assoluto, é quella obbligazionaria che forse al piccolo risparmiatore non è così evidente, in quanto non riesce perfettamente a realizzare il “trade-off” tra riduzione del tasso di interesse cedolare e lo speculare incremento del prezzo del titolo sottostante. Mentre i mercati azionari sono in ciclo “bullish” (positivo) da sei anni, quelli obbligazionari lo sono addirittura dal 1980, vale a dire da ben trentacinque anni.

Gli investitori sono, infatti, ora affamati di qualsiasi tipo di carta emessa e sono disposti a correre ogni folle rischio per alzare i rendimenti medi dei loro portafogli, ormai decimati da alcuni anni dalle scriteriate politiche monetarie ultra accomodanti delle banche centrali, che hanno portato i tassi a zero e in seguito, non soddisfatte, pure negativi. A tal proposito, sono preferiti i corporate bond con basso rating in settori critici (in questo momento l’energetico americano), piuttosto che emissioni di mercati emergenti in valuta domestica, anch’essi ora in netta correzione, o infine obbligazioni governative ad alto rischio default (es: Grecia o Portorico).

Fatta questa premessa, i rischi di un vero terremoto sul mercato obbligazionario si stanno moltiplicando, malgrado la forte presa delle Banche Centrali di tenere insieme i pezzi che si stanno sempre più evidentemente sfaldando.

Teniamo presente che stiamo parliamo di un mercato di debito mondiale superiore ai $100 trilioni, il quale fa da sottostante ad oltre $550 trilioni di derivati sul rischio credito. Una bomba esplosiva che si è ulteriormente dilatata, invece di ridursi, dopo la crisi finanziaria del 2008 e che se esplodesse potrebbe far implodere l’intero sistema finanziario.

Ci sono diversi focolai di crisi sul mercato obbligazionario, alcuni dei quali già evidenziati in quanto ben conosciuti ed altri altrettanto pericolosi, ma meno noti:

1) la Grecia e la crisi del debito sovrano

2) La Banca Centrale del Giappone che sta comprando TUTTE le nuove emissioni di titoli obbligazionari

3) La Fed terrorizzata da un incremento dei tassi di interesse anche dell’1% che farebbe lievitare il costo del rifinanziamento del debito pubblico, pari ad oltre $18,1 trilioni.

Per oltre trent’anni, tutti gli Stati hanno compensato la caduta dello standard medio di vita con l’emissione di nuovo debito. In questo modo, i Governi hanno speso ben oltre quello che hanno incassato in tasse e hanno dovuto continuare a produrre nuovo debito per finanziare lo stato sociale (sanità, istruzione, spesa pubblica), ma hanno anche ecceduto in sprechi, privilegi e corruzione in presenza di extra liquidità, non prevista.

Come i politici ci hanno purtroppo dimostrato, l’eccesso di spesa non è MAI TEMPORANEO. Oggi, il 47% dei cittadini americani riceve una qualche forma di sussidio dallo Stato ed il meccanismo è diventato endemico, invece che sporadico…

Tutte queste spese sono state finanziate prendendo denaro a prestito. Gli Stati sono stati l’esempio più negativo, ai quali poi si sono aggiunti sia i privati che le società. Così si crea la bolla ed ora quella obbligazionaria non solo supera la cifra mostruosa di $100 trilioni, ma cresce di qualche trilione di dollari ogni trimestre.

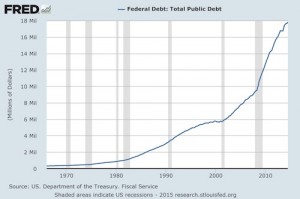

Non sono numeri a caso. E’ sufficiente vedere la devastante progressione del debito pubblico statunitense negli ultimi quarant’anni, ma in particolare da inizio millennio o solo nell’ultimo lustro.

Solo nel 2014, il Tesoro americano ha emesso nuovo debito per $1 trilione nell’arco temporale di otto settimane. Per quale motivo? Semplicemente perchè non ha i fondi per rimborsare le obbligazioni in scadenza e pertanto deve creare nuovo debito per rimborsare quello vecchio. E’ evidente che questa sia una storia (schema di Ponzi) con un finale già scritto, ma gli USA non sono da soli in questa barca che affonda. Quasi tutte le principali economie mondiali hanno ormai un rapporto debito Pil che sfora ampiamente il 100%, mentre il Giappone veleggia al 250% con la spesa per interessi, per quanto a tassi di interesse praticamente nulli, che ha raggiunto il 37% delle entrate fiscali annue.

Ecco il motivo per il quale tutte le Banche Centrali sono terrorizzate da una eventuale risalita dei tassi di interesse. Per mantenerli bassi, ma soprattutto per la scarsità di domanda privata a questi rendimenti, sono inoltre anche costrette a ricomprarsi il proprio debito che, diversamente, non verrebbe sottoscritto.

Così si sono inventati il QE, meccanismo infernale che sta travolgendo la dinamica di tassi e rendimenti, dal quale le Banche Centrali non riescono più ad uscire. E’ come essere nelle sabbie mobili: più sei dentro e più affondi.

Dal 2008 le Banche Centrali hanno già speso oltre $11 trilioni per comprare “assets”, principalmente titoli governativi, ma è stato un disperato tentativo di mettere un tappo al mercato obbligazionario ed evitare la risalita dei tassi. Combattere la deflazione, promuovere la crescita economica e ridurre la disoccupazione non sono, invece, i veri obiettivi delle autorità monetarie, né si riescono ad ottenere con il “quantitative easing”.

Dimentichiamoci per un attimo della bolla azionaria, molto più appariscente, ma meno pericolosa di quella obbligazionaria. I movimenti negli ultimi anni sui mercati finanziari sono molti violenti a causa della droga monetaria che cerca di controllarli e gestirli. Il crollo del petrolio e l’apprezzamento del dollaro sono un chiaro esempio di cosa può accadere in pochi mesi. Una crisi di fiducia nel sistema porterà ad un rapido innalzamento dei tassi di interesse con banche e stati sovrani che falliranno.

Quando? Non credo che riusciremo a passare indenni questo terribile 2015.