Il Pil americano viene rivisto al rialzo nel terzo trimestre al +3,9%, rispetto al +3,5% previsto ed al +3,3% della prima rilevazione. Numeri che possono sembrare strabilianti alla vista di noi europei, che vediamo sempre lo zero e la virgola prima del numero, quando è pure un successo che non ci sia anche il segno meno davanti. Anche diversi mercati emergenti, in piena crisi di crescita, vedrebbero con invidia ed ammirazione queste cifre. Russia, ormai in recessione già nel 2014, per la prima volta dal 2009, e Brasile a crescita zero nel 2015, sono un chiaro esempio di come anche la crescita nei tanto acclamati BRICS – gli altri tre Paesi sono Cina, India e Sudafrica – stia evaporando, un po’ troppo rapidamente.

Il Pil USA è spesso drogato da politiche di accumulo delle scorte o dai consumi che si mantengono elevati, grazie alla leva finanziaria, o più semplicemente si tratta di un incremento trimestrale su un trimestre precedente, magari non brillante. Anche nel secondo trimestre del corrente anno, il Pil era cresciuto di oltre il +3%, ma dopo un crollo del -4,1% nel primo.

Tuttavia, la stragrande maggioranza dei dati macroeconomici statunitensi usciti la scorsa settimana, confermano che da settembre l’economia a stelle strisce sembra aver rallentato. Anche le prime statistiche rilevate sui consumi dell’apertura dello shopping natalizio, il Black Friday, vale a dire il giorno seguente la festività del Thanksgiving, evidenziano cali del -11%, rispetto allo scorso anno , mentre anche le vendite online del Cyber Monday, il lunedì successivo sempre alla stessa festività, sono cresciute solo del +8%, la metà rispetto alle previsioni ed ancora meno del 2013 (+17%).

Che cosa sta dunque succedendo al consumatore americano, vero motore dell’economia domestica (70% del Pil), da oltre 30 anni ? Un’ analisi approfondita rileva che i livelli del debito privato, nel suo complesso, si sono ancora dilatati rispetto al periodo pre-crisi del 2008, ma con differenze rilevanti tra le categorie di debito sostenute.

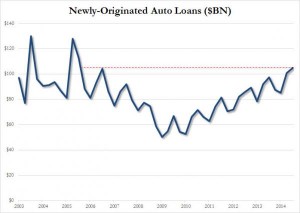

Non sono infatti solo gli “student-loans”, i finanziamenti concessi per sostenere i corsi di studio universitari, ad aver raggiunto livelli astronomici, superando gli $1,2 trilioni, ma anche la bolla degli “auto-loans”ha superato i livelli del 2008 con $105 miliardi di nuovi finanziamenti erogati nel terzo trimestre, livello più elevato dal 2005 e solo di $20 miliardi inferiore al record storico del 2003.

Le vendite di auto continuano a crescere e hanno raggiunto il totale di 17,5 milioni di pezzi venduti su base annua. La produzione diventa pertanto un elemento trainante anche per la determinazione della crescita economica (Pil).

Questa è la buona notizia, mentre la cattiva si nasconde nel +31% di nuovi “subprime loan” sottoscritti ed in previsto ulteriore incremento. Anche Moody’s and Fitch hanno sottolineato che la crescita del settore automobilistico è fortemente a rischio, qualora trainata dalla “subprime euforia”, a meno che le banche centrali non decidano di monetizzare anche questo debito spazzatura, la qual cosa ormai non mi sorprenderebbe.

La bolla è notevole. I finanziamenti sulle nuove auto tra i 73 e gli 84 mesi, vale a dire tra i 6 ed i 7 anni di durata, sono cresciuti del +23.7% sull’anno precedente, nel terzo trimestre, mentre quelli sui veicoli usati del +18%.

Ma mentre i consumatori sembrano avere un appetito insaziabile per i finanziamenti auto, stanno invece rifiutando, sempre più frequentemente, un’altra forma di finanziamento, in precedenza sempre richiesta: il mutuo ipotecario. Come evidenziato nel prossimo grafico, il numero di nuovi mutui, benché sia rimbalzato modestamente rispetto ai minimi record, è ancora a livelli che non collimano con una diffusa ripresa economica.

Non si tratta pertanto di un segnale positivo. Il denaro risparmiato nell’acquisto di un bene di investimento viene dirottato verso beni deperibili, quali l’auto o generi di prima necessità, i quali dovranno essere successivamente sostituiti realizzando nuovo debito.

Forse non potendo più permettersi un investimento immobiliare, il cittadino medio americano spera di poter vivere almeno nell’auto, anche se non ancora totalmente pagata.