Ritorna la tensione sui mercati finanziari ed in particolare su quelli europei, mentre nel mondo si svolgono ben 388 conflitti, di cui 30 sono definiti vere e proprie guerre, con il Medio Oriente, ora al centro dell’attenzione. Si continua a morire anche in Siria, Ucraina e nel centro Africa (Sudan, Congo e Repubblica Centro Africana).

Si allarga la crisi bancaria europea: dopo la settimana bulgara, con le difficoltà della terza e quarta banca del Paese, la scorsa settimana ci si è spostati ad ovest con i problemi della Erste Bank, il primo istituto austriaco. Infine siamo tornati nei PIIGS, con il Banco Espirito Santo, banca portoghese a rischio default.

La follia dei mercati non ha limiti CVX TECNOLOGIES, social network quotato al Nasdaq è salito da $0.36 a $21.95 in poche settimane, con un rialzo strabiliante del +36.000%. Peccato che la società non abbia fatturato, dipendenti, sito web, immobili, ma capitalizzi oltre $5 miliardi. Ora è stata sospesa dalle contrattazioni per indagini della SEC, la Consob americana, a tempo indefinito…!

MERCATI FINANZIARI: stornano pesantemente i mercati azionari europei con perdite fino al -4% per Milano e Madrd, le più penalizzate. Anche Parigi scende al livello minimo da 2 mesi. Negli Stati Uniti si salvano gli indici principali, in lieve calo, mentre anche il Russel 2000, l’indice delle imprese a piccola capitalizzazione, scende di oltre il -4% in una settimana.

Anche il mercato obbligazionario viene stravolto con molti Paesi che registrano tassi ai minimi storici per la fuga verso i bond (“flight to quality”): il bund tedesco scende al 1,18% di rendimento, mentre anche il Tbond americano cala di 13 basis points al 2,52%. Salgono invece i rendimenti dei Paesi periferici mediterranei: quello italiano dal 2,68% al 2,90%, ma ancora peggio quello portoghese con il decennale che balza dal 3,52% al 3,9% a causa delle tensioni sul Banco Espirito Santo.

MERCATI EMERGENTI: dal 1960 alla fine degli anni 90, il reddito procapite nei mercati emergenti è salito del +30%, mentre negli Stati Uniti da inizio millenio al 2012 è cresciuto del +73%.

L’indice HSBC che misura l’andamento dei mercati emergenti. A giugno sale a 52.3, dai 50.6 di maggio, il valore più elevato da maggio 2013.

UCRAINA: si intensifica la guerra civile nelle enclavi russe dell’est del Paese. Conflitto ormai dimenticato, ma nella sola giornata di venerdì sono morti 23 soldati dell’esercito ucraino. Le riserve valutarie del Paese sono scese del 4,6% in giugno, a soli $17.08 miliardi. Decolla invece l’inflazione a giugno: +1% sul mese precedente e + 12% rispetto allo scorso anno.

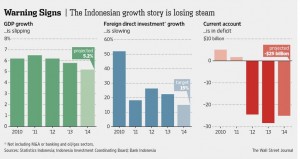

INDONESIA: è in corso lo spoglio per le presidenziali. Chi vincerà dovrà tuttavia ridare stimolo ad una crescita che sta rallentando, con Pil e investimenti esteri in calo e bilancia dei pagamenti in forte rosso.

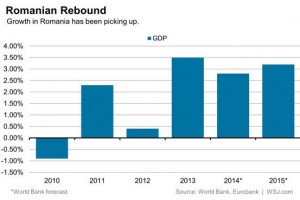

ROMANIA: Confortante crescita economica nel secondo trimestre (+3%), ben superiore a quella dei vicini cechi, magiari e bulgari.

BRASILE: le vendite di auto brasiliane sono previste in calo del -10% nel 2014, rispetto ad una precedente stima del +0,7%.

EUROPA: la BCE nel bollettino mensile di luglio evidenzia segnali di debolezza per la crescita dell’eurozona e ribadisce l’intenzione di proseguire con una politica monetaria accomodante. Preoccupazione nell’area EURO per i dati sulla produzione industriale di Italia e Francia.

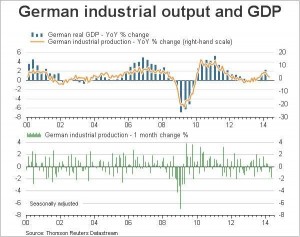

GERMANIA: surplus commerciale in crescita a maggio per forte calo import (-3,4% m/m). Male anche export (-1,1% m/m), per il terzo mese negli ultimi cinque. Dall’UE nessuna sanzione per ora per la Germania per l’eccesso di surplus che non rispetta i patti europei e che determina una ulteriore forza intrinseca dell’Euro.

L’output industriale tedesco registra a maggio il più consistente calo negli ultimi due anni.

Barclays abbassa le stime del Pil per il secondo trimestre ad un modesto +0,1%

OLANDA: asta del titolo a 3mesi a tassi negativi: -0.01% . Vendite dell’industria a maggio -1% sull’anno, rispetto al + 6.0% del mese precedente.

FRANCIA: PMI manifatturiero scende a 48.2 a giugno, da 49.6 di maggio, minimo da sei mesi. Secondo le stime della Banca centrale francese, il prodotto interno lordo transalpino nel secondo trimestre del 2014 crescerà solamente del +0,2%.

Produzione industriale -1.7% sul mese precedente a maggio, rispetto al +0.2% previsto. Crollo del dato ad un anno -3.7% , rispetto al -1.0% previsto. L’indice dei prezzi al consumo scende al +0,5% a giugno.

ITALIA: ancora una ennesima dilazione per il pagamento dei debiti della pubblica amministrazione, pari a €75 miliardi. Il rinvio è stato fissato a fine anno, ma si tratta del terzo ritardo e diventa ormai poco credibile. Comincia male la stagione turistica con un -0,3% a giugno sull’anno precedente, già disastroso.

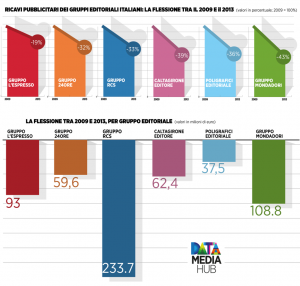

Il seguente grafico rileva il calo delle entrate pubblicitarie dei principali gruppi editoriali da inizio crisi.

Torna a calare la produzione industriale a maggio con un -1,2% rispetto al mese precedente, il risultato peggiore da novembre 2012.

PORTOGALLO: il settore edile crolla del -11,9% a maggio, rispetto allo scorso anno, mentre l’inflazione scende a -0.4%, verso il 2013, contro il -0.2% previsto.

GRECIA: il surplus primario dei primi 5 mesi sale a €1.22 miliardi, rispetto ad un deficit di €1.62, lo scorso anno. Il tasso di disoccupazione rimane stabile al 27.3% ad aprile.

GRAN BRETAGNA: La produzione industriale inglese e’ scesa a maggio dello 0,7% su mese ed e’ salita del 2,3% su anno. Si tratta di dati inferiori alle attese che indicavano su mese un dato positivo dello 0,3% e su anno un incremento del 3,2 per cento. L’export di servizi sale al 13% del Pil, raddoppiando rispetto al periodo di governo della Thatcher.

USA: la crescita del credito al consumo rimane robusta anche in maggio, ma non allo stesso ritmo di aprile. L’aumento mensile è pari infatti a +$19,6 miliardi, rispetto ai +$26,1 del mese precedente. Mensilmente, la crescita è pari ad un +7,4%, rispetto al +10% di aprile che registrò il maggior incremento da aprile 2012.

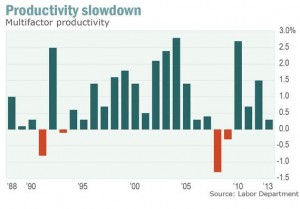

Rallenta anche la crescita della produttività (grafico) che si riporta su livelli molto modesti, raramente raggiunti in periodi di ripresa economica, post-recessione.

L’inaspettata riduzione degli inventari a giugno, riduce le previsioni di un forte rimbalzo del Pil nel secondo trimestre.

Iniziata la stagione delle trimestrali (secondo trimestre). Molto male le vendite al dettaglio (catene di ristoranti e di prodotti per la casa) che confermano quanto le tasche dei consumatori americani siano ormai vuote. In linea con le previsioni Wells Fargo, una delle cinque grandi banche del Paese. La prossima settimana vedremo le altre principali banche ed alcuni “big” del settore tecnologico.

ASIA

GIAPPONE: Abenomics in difficoltà. Gli ordini di macchinari crollano a maggio del – 19.5% sul mese precedente e -14.3% sull’anno, rispetto alle previsioni di +0.6% e +10.1%. I salari reali giapponesi tornano ai livelli post Lehman Brothers , tra la ripresa dell’inflazione ed una crescita stagnante.

CINA: il responsabile dell’organizzazione mondiale della sanità ha invitato il governo centrale a stringere il controllo sul consumo di tabacco da parte della popolazione, allo scopo di salvare numerose vite umane ed evitare forti ripercussioni sulla futura crescita economica del Paese. Il capo dell’organismo internazionale ha avvisato Pechino, durante una sua recente visita nel Paese, che esiste un rischio reale che la Cina non possa raggiungere gli obiettivi delle tre precedenti decadi, anche a causa dei danni del fumo sulla salute della popolazione. Ogni anno, oltre un milione di persone muoiono infatti per malattie legate al fumo, cifra che mette a serio rischio la produttività del Paese e lo sviluppo, facendo innalzare il costo sociale sanitario.

In Cina, oltre l’80% delle malattie sono legate a stili di vita errati, compresi il fumo e diete alimentari povere, rispetto ad una media mondiale del 63%. A questo ritmo, i casi di malattie legate al consumo di tabacco raggiungeranno i tre milioni nel 2050. Solo recentemente il governo cinese ha introdotto il divieto di fumare nei locali pubblici, ma deve implementare altre misure come la pubblicità, le campagne promozionali anti-fumo ed i messaggi sui pacchetti di sigarette. Ma non sarà facile per i grossi interessi economici che il consumo di tabacco registra in Cina. Il Paese è il più grande produttore e consumatore mondiale di sigarette, con oltre 300 milioni di sigarette e 750 milioni di persone colpite dal fumo passivo, di cui 180 sono bambini.

MATERIE PRIME: Il petrolio Brent scende a $108, dopo nove sedute di calo consecutivo, mentre il corrispettivo texano (WTI) cala sotto i $102, arretrando del -3,3% in una settimana. Non si ferma la corsa dei metalli preziosi, oro ed argento, che salgono del +1,3%, sesta settimana consecutiva al rialzo e massimo da quattro mesi, con il metallo giallo che si avvicina a $1.340.

BANCHE: l’indice europeo di settore scende ai minimi dal luglio 2013.

Ancora notizie poco confortanti per le banche italiane: i prestiti al settore privato scendono anche a maggio, con un calo del -3,2%, rispetto allo scorso anno, mentre le sofferenze salgono al 21,7% dei prestiti, sempre rispetto al 2013.

VALUTE: euro fermo, mentre si muove il rapporto USD/YEN che buca il supporto a 101.5, indebolendosi fino a 101.2, trascinando al ribasso i mercati azionari mondiali.

SINTESI:

Il grafico dimostra quanto siano andati troppo avanti i mercati finanziari. Per la prima volta infatti dal 1993, tutti i principali indici (azionari, obbligazionari e materie prime) salgono contemporaneamente. Ma nuvole minacciose incombono sul futuro delle economie mondiali. I problemi nati nel 2008, non sono mai stati risolti, lo sostengo da sempre, ma ora anche il CEO di Allianz, primo gruppo assicurativo mondiale, lo ha ribadito questa settimana.

La liquidità delle banche centrali potrebbre non essere più sufficiente a mantenere i mercati finanziari in questo stato di lievitazione artificiale, mentre i dati macroeconomici europei confermano, invece, che la timida ripresa si è già impantanata.